投资研报

【硬核研报】全球稀土看中国,中国稀土看包头!这家公司占尽天时、地利,却一直被看做低估值钢铁股,券商高呼稀土储量市值还有8倍空间!

【硬核研报】化工产品迎史诗级上涨!纺织品“味精“周涨幅超20%,成为最大赢家?利润已达1万/吨,这家产能全球第一的龙头业绩将要暴增

【硬核研报】疯狂的纸浆涨价潮停不下来,涨势有望延续至2021年第四季度,浆系造纸盈利上升通道已打开(名单)

【硬核研报】面膜市占率超40%,全球第四大化妆品制造龙头市值竟不足百亿!券商高喊公司双主业价值被低估四成,轻医美产品也即将放量

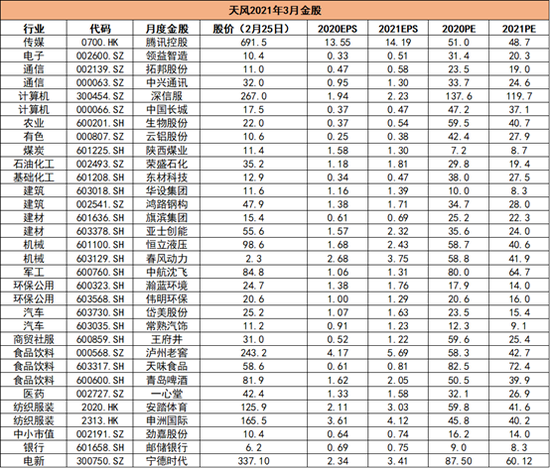

3月,天风证券推荐的金股为:腾讯控股、领益智造、拓邦股份、中兴通讯、深信服、中国长城、生物股份、云铝股份、陕西煤业、荣盛石化、东材科技、华设集团、鸿路钢构、旗滨集团、亚士创能、恒立液压、春风动力、中航沈飞、瀚蓝环境、伟明环保、岱美股份、常熟汽饰、王府井、泸州老窖、天味食品、青岛啤酒、一心堂、安踏体育、申洲国际、劲嘉股份、邮储银行、宁德时代。

【金股复盘】今年2月,天风证券推荐的金股组合亏损1.68%,在27家券商中排第16名,收益率最高的3只股票分别为志邦家居、蒙娜丽莎、亚士创能,月涨幅分别为17.85%、16.06%、12.09%。报告详见《券商2月金股组合"战绩":东兴证券6.86%夺冠 东吴最差》。

以下为天风证券3月的金股报告:

经济复苏赶顶叠加信用回落,关注权益资产结构性机会

1、宏观环境与政策状态

当前的经济增长和通胀状态处于复苏赶顶阶段,类似 2013 年上半年与 2017 年上半年;经济环比增速和通胀水平(PPI)预计在二季度先后见顶回落。中期的流动性环境仍然是紧平衡。建议仓位上继续标配权益,低配(交易盘)或标配(配置盘)利率债,标配或低配信用债(中高等级信用债),标配转债。标配工业品、标配农产品,高配做多人民币汇率的交易策略。建议仓位:权益(58%)>债券(19%)>商品(18%)>现金(5%)。

当前Wind全A、中证500胜率从前期的高位开始回落,目前仍处在中高位置;上证50和沪深300的胜率已经逐渐回到中性附近。复苏中后段腰部公司的复苏弹性相对较大。中证500继续占优上证50与沪深300。但是信用收缩期,市场“以大为美”的偏好会有强化。

成长、周期、金融的胜率中性偏高,消费的胜率已经回到中性以下。1季度金融(保险、银行)绝对受益于经济复苏,相对受益于信用和流动性趋紧。2021年国内制造业投资加速恢复、海外财政刺激有望加码,顺周期(中游制造、上游原材料)行业的景气度依然有修复空间。成长的胜率中性,行业景气度处于中高水平,部分行业(如半导体、计算机通信和电子设备而、仪器仪表)仍有改善空间。

2021年Q1,仓位上继续标配,下调大盘股仓位;标配中证500,标配或低配沪深300,低配上证50;板块上标配周期、成长和金融(保险与银行),标配或低配消费(可选消费)。

2、资产配置观点及建议

量化观点:最新一期数据中,反映经济周期的 TFMAI 指数同比、环比均继续保持上升态势,反映金融条件的 TFEMCI 有小幅上升,货币因子延续上期趋势,继续保持放松。整体来看,经济数据继续向好,金融条件略有上升,建议适当增配债券。权益方面,市场当前信用为主导逻辑,信用因子和货币因子持续放宽,建议加配股票。

权益市场观点:未来一阶段,伴随财政资金投放、跨界资金适当补充等,流动性紧张局面或有所缓和,但出于对资产价格泡沫的担忧、通胀预期升温等,流动性环境难回到以往极宽松状态;但从当前年报预告披露情况看,整体表现都不错,当前“信用向下+盈利向上”的组合不变,市场大概率不会出现趋势性下跌的行情。配置方面,建议关注:1)200 亿市值左右,且未来产业趋势比较确定的优质公司;2)盈利稳定同时内生景气向上的方向。

债券市场观点:由于央行退出流动性支持,1 月资金利率紧出熊市罕见高度,但预计 2 月还是会回到紧平衡状态,市场利率大概率不会一路走高,而是保持上有顶下有底区间震荡的状态,10 年期国债预计 3%-3.35%,10年国开预计 3.5%-3.85%。信用债方面,永煤信用事件冲击正逐步消退,资金面收紧下利率上行带来信用利差被动收窄,2021 年信用环境或面临较大压力,但依旧有其稳定的基础。建议未来几个月信用债、利率债配比保持平稳,占比约 50%、20%左右,其他资产占比约为30%,信用债中建议关注中高等级优质信用债或核心优质资产。

有色金属观点:近期美联储表态维持 QE 规模,全球宽松的流动性政策有望延续,黄金长期价格中枢有望得到提升,预计未来几年黄金价格中枢可能在 1,600-1,800美元/盎司左右。基本金属需求与地产、基建息息相关,2020-2021 年可能成为地产落成高峰,伴随海外地产和投资的进一步恢复,地产后周期相关基本金属有望迎来需求拉动型的中级反弹,预计持续时间有望达到 18-24 个月。

原油观点:由于原油需求受疫情定向打击,需求端金融属性较弱,2020 年以来原油表现弱于其他大宗商品具有一定合理性。而到疫情后期,伴随着实体经济恢复良好、流动性收紧,油价或有所表现。但考虑到供给端页岩弹性、OPEC 剩余产能仍在,预计油价温和上涨的概率较大,不宜抱有暴涨的期待。

农产品观点:在国内外农产品供应均偏紧的情况下,全球产量或再受影响,预计国际和国内农产品价格有望继续共振上行。建议关注农产品中种业、农资、白糖、屠宰及肉制品、生猪养殖等细分板块。

风险提示:经济修复进度不及预期,流动性超预期收紧,疫苗普及不及预期,海外不确定性因素等。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国