炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

风口上的有色金属,强周期中37%的复合增长机会千万不要错过!

来源:环球老虎财经app

全球行业变革带来的有色投资机遇,上车有色时不我待。

春节期间,港股及海外市场涨声一片,让许多投资者对年后补涨行情非常期待,然而市场走出反转态势。从2月18日至2页24日期间,上证综指下跌2.49%,跌破3700点;深证成指下跌6.84%;创业板指下跌11.90%,与此形成鲜明对比的是有色金属板块却强势上涨。

各大券商一致看多,有色金属跳空式上涨

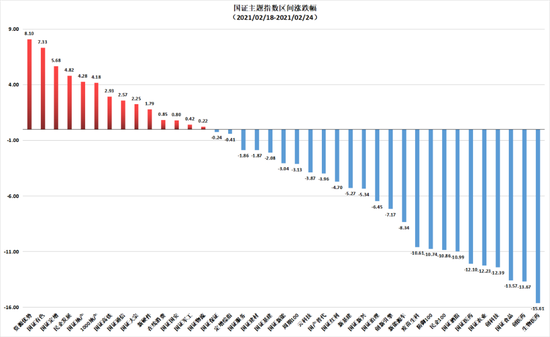

根据Wind数据统计,2月18日至2页24日期间,国证39只主题指数中有14只实现上涨,其余25只指数均出现下跌,其中资源优势及国证有色指数分别以8.10%和7.33%的涨幅位列指数前一、二名。

值得注意的是,资源优势指数是选取有关稀缺资源和自然垄断优势的企业为成分股的指数,而国证有色是选取有色行业成分股为标的的指数,两者在成分股上具有一定的重合度。由此可以看出,市场对资源及有色的成长空间达成了一致认可。

其实在春节前后,各大券商就预判了有色金属的投资机会:

中泰证券认为,从更大的宏观背景出发,大宗品上涨具备持续性。当前,“传统+新兴需求”共振上行且流动性充裕。在商品价格脱离成本后,供给变动的相对迟缓,流动性和实体需求是决定价格的核心。当前国内流动性整体或仍维持宽松,传统需求仍处于恢复上行阶段,全球范围的新能源车和光伏产业增长提高了市场对大宗商品的需求,因此大宗商品有较明确的上涨逻辑。

国金证券认为:有色金属价格上涨逻辑强化,板块配置价值凸显。从各类金属细分逻辑看,铜处于紧平衡状态,价格存在挑战高点可能;铝的新产能投产低于预期,价格和利润维持在高位;金价随着美联储上调通货膨胀预期而有更高上涨空间;钴锂的需求格局改变,价格底部得到确认。从估值角度,有色金属属于周期性行业,价格领先于业绩变化,板块最佳的投资时间点是估值处于高位时。目前板块估值处于A股前列,是好的投资时点。

中信证券认为,铜价上涨已来到缺口+通胀为核心驱动力的新阶段。随着海外需求的显著恢复,铜价格将会加速上涨。另外,低库存下的短缺和高流动性下的通胀,将成为驱动铜价上行的动力,此轮铜价的上涨存在着突破历史新高和高位持续性强的特点。

细说有色上涨逻辑,各类金属均迎上涨机会

有色金属行业可以分为基础金属、贵金属、能源金属、稀土永磁、小金属5大子行业,基本金属绑定地产、基建,和宏观经济关系紧密;贵金属主要生产黄金白银,满足社会的投资需求和工业需求;能源金属绑定电池,主要受新能源车影响;稀土永磁主要和稀土以及磁材料相关;小金属主要与钼、钨等小金属相关。

基本金属的上涨逻辑:

铜是基本金属中的重要产品,行业产业链包括上游采选、中游冶炼、下游加工三个环节。在铜下游需求中,电力占比最高占37%、建筑次之占21%,另外家电占17%、机械设备占12%、交通占7%。未来,清洁能源风电、光伏、新能源车等的快速发展,将显著提振铜需求,而受制于资源禀赋约束,铜行业供给将长期维持紧平衡状态,未来铜价中轴将不断抬升。

资料来源:Wind

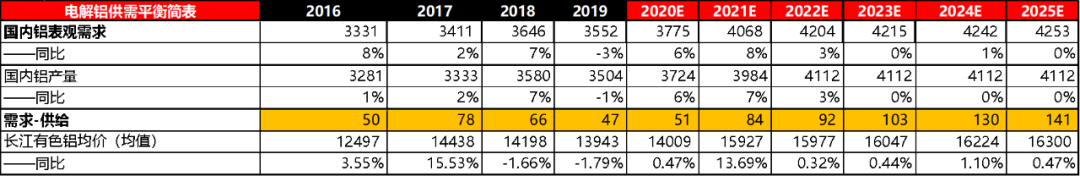

除铜之外,铝在未来几年也将迎来较好的上涨空间。铝的冶炼流程包括“铝土矿-氧化铝-电解铝-铝加工”四个环节。在铝的下游需求中,地产竣工占比27.9%、交通运输占比18.7%、电力占比12.2%,其他如包装、机械设备、家电等领域也有应用,总体而言更偏向于制造业。受制于供给管控,铝价未来几年有望持续上涨,并且上游氧化铝持续弱势,电解铝冶炼环节利润高位连续抬升值得期待。

资料来源:Wind

贵金属的上涨逻辑:

黄金是具有商品、货币与金融三重属性的特殊商品,具有保值和对标美元的特质。当前美国政府鸽派盛行,宽松货币政策将继续实行,从抗通胀的角度黄金需求量将上升。

白银兼具金融属性和工业属性。从贵金属角度,黄金和白银具有一定的正相关关系,工业属性角度,随着电子、光伏行业的增长,白银需求量也将提升。

能源金属的上涨逻辑:

碳中和成为全球目标后,乘用车全面新能源化势不可挡。锂作为锂电池中最不可或缺的元素,需求也会随新能源车产量高速增长。锂需求有望从2020年的37万吨碳酸锂,高速增长至2025年的102万吨,年复合增速高达23%,高增速将孕育充分的投资机会。

窄周期高弹性的小金属上涨逻辑:

与锂被需求的原因相同,在全球电动化浪潮+5G换机潮的双轮推动下,全球钴需求将在2021年迎来需求增速拐点,总需求将达14.6万吨,同比增速达15%,对钴需求的拉动作用将愈发显著。

镍是三元锂电池中除锂钴外的第三种昂贵金属,目前电池需求在镍总需求中占比较低,2019年仅为5.4%。随着电动化浪潮下高镍化进程的推进,未来动力电池镍需求量有望迎来高增长,2025年全球动力电池镍需求将达37.6万吨,预计2030年将达25%,其对电解镍价格中枢的支撑作用将愈发显著。

从上述逻辑梳理来看,各类金属均有成长空间,因此相关标的都有投资机会,但对于普通投资者而言,择时和择股都具有非常高的难度,投资指数反而是简单易行的方式。

国证有色指数PK中证有色指数

中证行业指数和国证行业指数是大家常常关注的投资标的,一般情况下同一行业的主题指数具有相当高的相似性,但也会存在细微的差别,正是这些差别决定的哪只指数更优质。

国证有色金属行业指数和中证有色行业指数都是从沪深证券中选取有色金属板块的上市公司证券作为样本,以反映相关细分行业公司股票的整体表现,提供指数化投资标的,但国证有色金属成分股共50只,而中证有色行业指数成分股有60只,相对而言国证有色指数具有更高的集中度。

资料来源:Wind

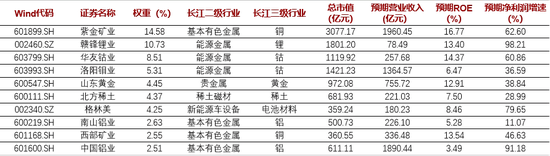

根据Wind数据,国证有色行业指数的前10大成分股合计占比约60%,总市值合计超1万亿,2021年Wind一致预期营业收入合计超7200亿,2021年预期ROE均值约10%,预期净利润增速均值约55%。兼具盈利机会确定性和业绩高弹性。

资料来源:Wind

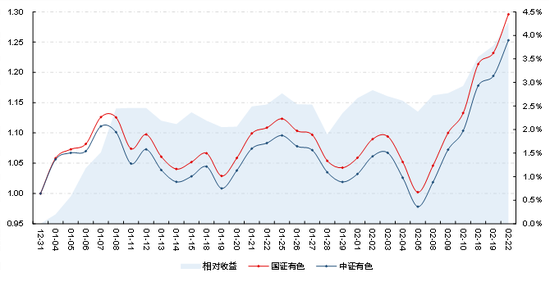

成分股权重不同,导致两者在涨跌幅上存在一定差异,今年以来截至2月22日,国证有色指数涨幅为29.58%,中证有色指数涨幅为25.30%,已拉开4.28%的差距,且历史相对收益较为稳定。

数据来源:Wind

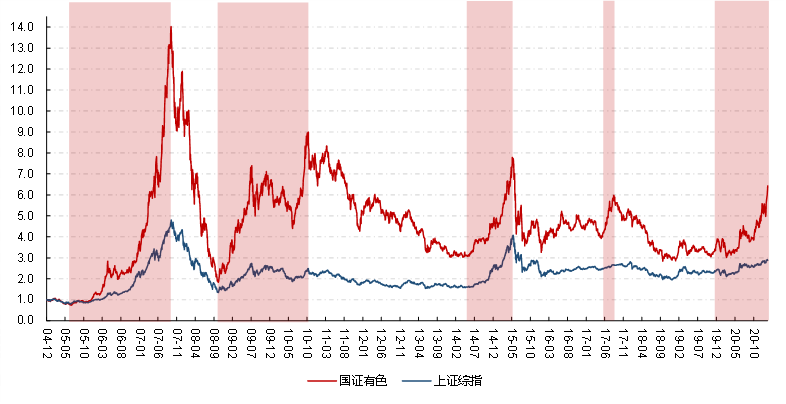

长期来看,指数基日以来(2004.12.31至2021.2.22),指数累积收益约543%,同期上证指数累积收益约188%;折合年化收益国证有色:12.60%、上证指数:6.97%,年化超额收益5.63%。指数具有高beta特征,一旦行情启动,收益弹性高。

数据来源:Wind

有投资者会疑惑,当前国证有色指数估值颇高,是否意味着投资有一定的风险性。从估值来看,截至2月22日,国证有色PE为69X,但从行业收益机会来看,预期未来2年净利润复合增速约37%,从PEG角度看,处在与沪深300、万得全A、中证消费等主流指数同等水平,估值与成长性匹配,因此估值不足以成为导致风险的因素。

面对有色金属行业确定性较高的上涨机会,笔者可以为大家提供一个投资有色金属行业的机会。据悉,鹏华有色50ETF (159880)将于3月1日正式发行,其跟踪的正是国证有色金属行业指数,届时大家可以低价布局有色行业,赚取有色行业红利机会。

(本文观点不代表环球老虎财经)

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国