原标题:奈雪的茶连亏负债率超100% 陷同质化竞争单店数据降

中国经济网编者按:近日,奈雪的茶控股有限公司(简称“奈雪的茶”)向港交所递交招股书,拟冲刺“新式茶饮第一股”,摩根大通、招银国际、华泰国际为联席保荐人。

奈雪的茶计划IPO筹资用于未来三年扩张茶饮店网络并提高市场渗透率;用于进一步开展整体运营的数字化,以通过增强技术能力提升运营效率;用于提升供应链能力,以支持规模扩张;及用作营运资金及作一般企业用途。

奈雪的茶由彭心和赵林夫妇创立于2015年,总部位于广东省深圳市,主要售卖以鲜果茶为代表的现制茶饮和现制烘焙。彭心和赵林夫妇通过林心控股共持有股份67.04%,奈雪的茶股权激励计划的平台Forth Wisdom Limited持股8.32%。

天图资本是奈雪的茶主要机构股东之一。天图资本通过天图兴立持股4.57%,通过成都天图持股3.91%,通过天图东峰持股0.91%,通过天图兴南持股1.37%,通过天图兴鹏持股2.28%,合计持股比例约为13.04%。另外,永乐高国际持股0.87%,SCGC资本持股1.33%,红土君晟创投持股0.83%,红土创投持股1.16%, HLC持股0.85%,太盟投资集团通过PAGAC Nebula持股6.22%。

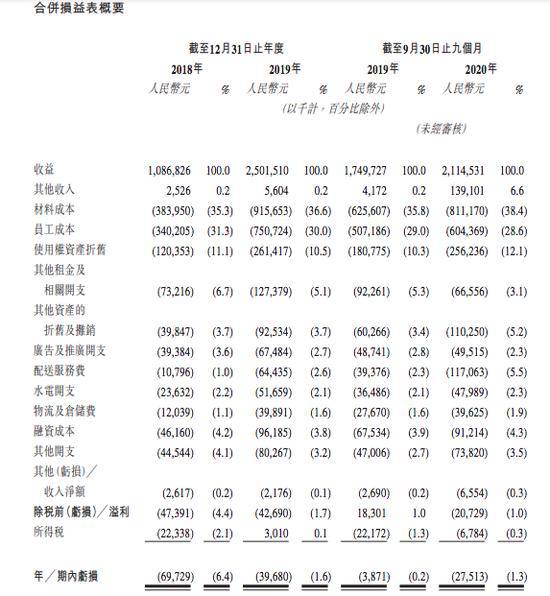

2018年、2019年及2020年前三季度,奈雪的茶营收分别为10.87亿元、25.02亿元、21.15亿元(人民币,下同),期内亏损分别为6972.9万元、3968.0万元、2751.3万元,合计亏损1.37亿元。

奈雪的茶也在招股书的风险因素中称,“我们过去曾产生过净亏损,日后我们可能会继续产生重大净亏损”,“我们的营运资金需求巨大,过去曾面临营运资金赤字”。

2018年、2019年及2020年前三季度,公司经营活动所得现金净额分别为2.01亿元、4.16亿元、3.99亿元,公司融资所得现金净额分别为1.81亿元、-2.29亿元、7995.3万元,现金及现金等价物分别为1.86亿元、8129.6万元、3.77亿元。

招股书显示,奈雪的茶成本构成主要是原料、员工成本和租金。2018年、2019年与2020年前三季度,公司的材料成本占比分别为35.3%、36.6%、38.4%,同期员工成本占比分别为31.3%、30.0%、28.6%,租金开支及物业管理费成本占比分别为17.8%、15.6%、15.2%。

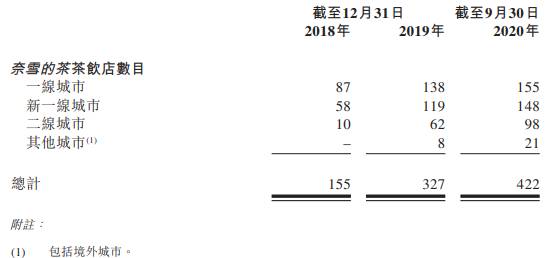

招股书披露,2017年年底奈雪的茶门店仅44间,2018年、2019年和2020年前三季度末,公司的门店数量分别为155间、327间和422间,门店数量达到3年前近十倍。

而此次上市,奈雪的茶计划加快扩张步伐,2021年及2022年主要在一线城市及新一线城市拟分别开设约300间及350间奈雪的茶茶饮店,其中约70%将规划为奈雪PRO 茶饮店。

此外,奈雪的茶假设每间标准茶饮店及奈雪PRO茶饮店的估计平均投资成本分别为185万元及125万元,因此,奈雪的茶未来三年开店投资成本预计将在8亿元以上。

2018年、2019年、2020年前三季度,奈雪的茶每间茶饮店平均每日销售额分别为3.07万元、2.77万元、2.01万元,平均每天的订单量分别为716单、642单、465单。由此可见,奈雪的茶单店的销售额、单量都在下滑。

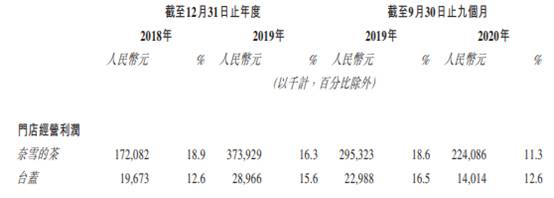

2018年、2019年,奈雪的茶同店利润率分别为24.9%、25.3%,2020年前三季度则下跌至12.6%,同店利润率腰斩。招股书中称,2020年受新冠疫情的影响,公司前九个月同店利润率降至12.6%,远低于2019年同期的21.8%。

奈雪的茶公司旗下主要运营着“奈雪的茶”以及“台盖”两个茶饮品牌,其中奈雪的茶贡献了公司绝大多数的营收,占比超90%。2018年至2020年前九月,“奈雪的茶”品牌门店经营利润率分别为18.9%、16.3%、11.3%;“台盖”品牌门店经营利润率分别为12.6%、15.6%、12.6%。

截至2018年、2019年和2020年9月30日,奈雪的茶资产总值13.43亿元、20.51亿元和26.06亿元,其中流动资产总值2.85亿元、2.95亿元和7.04亿元。

上述同期,奈雪的茶负债总额分别为14.53亿元、22.01亿元和27.78亿元,可见报告期内公司的资产负债率均超过100%,短期负债压力较大。

公司的流动负债总额分别为8.50亿元、12.26亿元和17.90亿元,流动负债净额分别为5.65亿元、9.31亿元、10.86亿元。公司的银行贷款分别为150万元、5450.0万元和1.67亿元,增长较快。

从偿债能力来看,公司流动比率和速动比率整体偏低。公司流动比率从2018年0.34上升至2020年三季度末0.39,速动比率从2018年0.29上升至2020年三季度末 0.32,虽然有所上升,但距离1的水平还有不少差距。

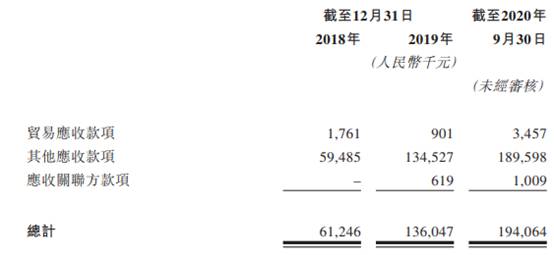

截至2018年、2019年和2020年9月30日,奈雪的茶存货总计3767.4万元、7775.3万元和1.23亿元,应收款项总计6124.6万元、1.36亿元和1.94亿元。

此次上市前,奈雪的茶已经披露的融资共计5轮,安信证券研究报告表示,2020年12月奈雪的茶完成C轮融资后,投后估值达到20亿美元(约130亿人民币)。以此130亿的估值计算,创始人彭心、赵林夫妇的身家已接近100亿元,奈雪的茶上市后彭心、赵林夫妇的身家或将继续水涨船高。

据媒体报道,奈雪的茶近年来的发展终绕不开其他新茶饮企业竞争。竞争带来的问题就是“同质化”,产品缺乏有效壁垒、门槛低、且配方易被模仿,产品标准化和质量把控问题一时间难以解决,彭心和喜茶创始人聂云宸此前就曾因为产品抄袭问题进行了唇枪舌战。

奈雪的茶还多次陷入“食品安全”风波之中,深圳、北京、宁波、绍兴、上海等地门店被相关部门处罚。另外,其关联公司北京奈雪餐饮管理有限公司,被北京市朝阳区市场监督管理局列入经营异常名录,原因系公示企业信息隐瞒真实情况、弄虚作假。

创始人夫妇持股近7成

奈雪的茶由彭心和赵林夫妇创立于2015年,总部位于广东省深圳市,主要售卖以鲜果茶为代表的现制茶饮和现制烘焙。

根据招股书,奈雪的茶创始人彭心和赵林夫妇通过林心控股共持有股份67.04%,奈雪的茶股权激励计划的平台Forth Wisdom Limited持股8.32%。

其中,赵林担任奈雪的茶董事长、执行董事兼首席执行官(CEO),彭心为执行董事兼总经理,公司高管还包括执行董事兼首席运营官(COO)邓林,首席营销官陈鄂,联席首席财务官申昊、梁飞燕等。

天图资本是奈雪的茶主要机构股东之一。天图资本通过天图兴立持股4.57%,通过成都天图持股3.91%,通过天图东峰持股0.91%,通过天图兴南持股1.37%,通过天图兴鹏持股2.28%,合计持股比例约为13.04%。

另外,永乐高国际持股0.87%,SCGC资本持股1.33%,红土君晟创投持股0.83%,红土创投持股1.16%, HLC持股0.85%,太盟投资集团通过PAGAC Nebula持股6.22%。

三年合计亏损超1亿元

2018年、2019年及2020年前三季度,奈雪的茶营收分别为10.87亿元、25.02亿元、21.15亿元,期内亏损分别为6972.9万元、3968.0万元、2751.3万元,合计亏损1.37亿元。

奈雪的茶在招股书的风险因素中称,“我们过去曾产生过净亏损,日后我们可能会继续产生重大净亏损”;“我们的营运资金需求巨大,过去曾面临营运资金赤字”。

2018年、2019年及2020年前三季度,公司经营活动所得现金净额分别为2.01亿元、4.16亿元、3.99亿元,公司融资所得现金净额分别为1.81亿元、-2.29亿元、7995.3万元,现金及现金等价物分别为1.86亿元、8129.6万元、3.77亿元。

招股书显示,奈雪的茶成本构成主要是原料、员工成本和租金。2018年、2019年与2020年前三季度,公司的材料成本占比分别为35.3%、36.6%、38.4%,同期员工成本占比分别为31.3%、30.0%、28.6%,租金开支及物业管理费成本占比分别为17.8%、15.6%、15.2%。

规模迅速扩张近两年计划新开650家店

2017年年底奈雪的茶门店仅44间,2018年、2019年和2020年前三季度末,公司的门店数量分别为155间、327间和422间,门店数量达到3年前近十倍。

按照分布来看,公司一线城市门店数量最多,目前达到155间,新一线城市紧随其后且扩张速度更快,不到两年的时间门店总数就从58间增至148间。一线和新一线城市的门店总和已占到总数的7成以上。

奈雪的茶在招股书中计划,2021年及2022年主要在一线城市及新一线城市分别开设约300间及350间奈雪的茶茶饮店,其中约70%将规划为奈雪PRO 茶饮店。

此外,奈雪的茶假设每间标准茶饮店及奈雪PRO茶饮店的估计平均投资成本分别为人民币185万元及人民币125万元,因此奈雪的茶未来三年开店投资成本预计将在8亿元以上。

单店经营数据下滑

2018年、2019年、2020年前三季度,奈雪的茶每间茶饮店平均每日销售额分别为3.07万元、2.77万元、2.01万元,平均每天的订单量分别为716单、642单、465单。

由此可见,奈雪的茶单店的销售额、单量都在下滑。其中一线城市尽管订单量下滑,但是每笔订单平均销售价值略有提升;而新一线和二线城市订单量和单笔价值均出现下滑,且二线城市下滑幅度更大。

奈雪的茶在招股书中解释,期内每间店铺日均销售额和同店销售额有所下降,主要是在整个网络中开设了新的门店,令现有门店访客量及订单分布更加均衡。

2020年前三季度同店利润率腰斩

2018年及2019年,奈雪的茶同店利润率分别为24.9%及25.3%,2020年前三季度下跌至12.6%。

招股书中称,2020年受新冠疫情的影响,公司前九个月同店利润率降至12.6%,远低于2019年同期的21.8%。

不过奈雪的茶表示,进入去年三季度,公司业绩已经稳定复苏,同店利润率恢复至18.1%。

奈雪的茶公司旗下主要运营着“奈雪的茶”以及“台盖”两个茶饮品牌,其中奈雪的茶贡献了公司绝大多数的营收,占比超90%。

2018年至2020年前九月,“奈雪的茶”品牌门店经营利润率分别为18.9%、16.3%、11.3%;“台盖”品牌门店经营利润率分别为12.6%、15.6%、12.6%。

2020年前三季度总资产26亿元

截至2018年、2019年和2020年9月30日,奈雪的茶资产总值13.43亿元、20.51亿元和26.06亿元,其中流动资产总值2.85亿元、2.95亿元和7.04亿元。

2020年三季度负债近28亿元

截至2018年、2019年和2020年9月30日,奈雪的茶负债总额分别为14.53亿元、22.01亿元和27.78亿元,可见报告期内公司的资产负债率均超过100%,短期负债压力较大。

其中公司的流动负债总额分别为8.50亿元、12.26亿元和17.90亿元,流动负债净额分别为5.65亿元、9.31亿元、10.86亿元。

上述同期,公司的银行贷款分别为150万元、5450.0万元和1.67亿元,增长较快。

从偿债能力来看,公司流动比率和速动比率整体偏低。2018年、2019年和2020年前三季度,公司流动比率分别为0.34、0.24、0.39,速动比率分别为0.29、0.18和0.32,虽然整体有所上升,但距离1的水平还有不少差距。

存货迅速增长

截至2018年、2019年和2020年9月30日,奈雪的茶存货总计3767.4万元、7775.3万元和1.23亿元,其中原材料分别为2787.0万元、5811.9万元和9061.3万元。

2020年前三季度应收款项近2亿元

2018年、2019年与2020年前三季度,奈雪的茶应收款项总计6124.6万元、1.36亿元和1.94亿元。

上市前已融资5轮

奈雪的茶已经披露的融资共计5轮,其中有3轮获得天图资本入股。

2017年1月,奈雪的茶与北京天图及成都天图签订A轮境内融资,总额为人民币7000万元。

同年8月,公司又与成都天图及曹明慧签订A+轮融资,总额为2200万元。

2018年11月,深圳品道管理与天图东峰、天图兴南及天图兴鹏签订B-1轮境内融资,总额为3亿元。

2020年4月,奈雪的茶与SCGC投资者签订B-2轮融资,总额为2亿元;6月与HLC签订B-2轮融资,总额为500万美元。

2020年12月,奈雪的茶完成最新一轮融资,与PAGAC Nebula签订总额为1亿美元的C轮融资。

安信证券研究报告曾表示,2020年12月奈雪的茶完成C轮融资后,投后估值达到20亿美元(约130亿人民币)。以此130亿的估值计算,创始人彭心、赵林夫妇的身家已接近100亿元,奈雪的茶上市后彭心、赵林夫妇的身家或将继续水涨船高。

产品同质化问题严重

据《壹览商业》报道,奈雪的茶近年来的发展终绕不开其他新茶饮企业竞争。竞争带来的问题就是“同质化”,产品缺乏有效壁垒、门槛低、且配方易被模仿,产品标准化和质量把控问题一时间难以解决。

以喜茶为例,奈雪的茶和喜茶的主打产品都是水果茶,单杯定价均浮动在30元左右。彭心和喜茶创始人聂云宸此前就曾因为产品抄袭问题进行了唇枪舌战。

解决这个问题,要么是增加产品研发投入,要么就是打破产品边界,快速开拓新方向。产品研发不能一蹴而就,打破边界效果却是明显的。显然,奈雪的茶也在做。

据招股书介绍,奈雪的茶“率先在中国提出现制茶饮搭配烘焙产品”的概念。截至去年前九个月,按烘焙产品的零售消费价值计,奈雪的茶这块业务在现制茶饮店中市场份额约为21.7%,提供了由超过25种手工烘焙产品组成的核心菜单。

另外,奈雪目前还在尝试在茶饮品牌店销售咖啡产品。2020年11月25日,奈雪的茶新店型“奈雪PRO”,在深圳开业,此类型门店增加了精品咖啡产品,推出7款精品咖啡,产品定位为“日常精品咖啡”,定价区间为15-24元。

彭心上个月对食品饮料行业垂直新媒体小食代表示,当中咖啡可以有将近20%的杯数占比,又预计在同一个饮品品牌里,咖啡和茶饮的融合会成为一个趋势,正如星巴克除了咖啡也卖茶饮。

事实上,在成本上涨,竞争激烈的情况下,生存压力增加。为了增加销售,锁住顾客。除了奈雪,这个战场上的咖啡与茶饮双方已经不再只盯着自己的一亩三分地。

2020年4月,喜茶低调推出了咖啡单品,跳出了它固有的奶茶品类,咖啡们的竞争对手,咖啡品牌“喜小咖”也在注册中;

2019年咖啡品牌瑞幸推出奶茶品牌小鹿茶,与奶茶品牌争夺茶饮市场。早在2018年星巴克就开始在门店销售茶饮。

老牌茶饮品牌CoCo,早在2014年就已经与咖啡服务机构合作,开设了CoCo Cafe线下店,目前门店数量超1500家,占到CoCo全国门店数量的一半。

蜜雪冰城推出子品牌“LuckyCup幸运咖”,和主品牌定位一致,除了拿铁价格较低为8元以外,其他饮品基本在10-15元之间。

曾与喜茶发生口水战

据《中国基金报》报道,奈雪的茶与另一新式茶饮代表者喜茶,被市场视为竞争对手。2020年,喜茶明显加快扩张速度,一年猛开了300家门店,目前门店总数已达约700家。据天眼查APP信息显示,喜茶已完成了C轮融资,由高瓴资本和Coatue Management联合领投。不久前,喜茶也曾传出过2021年底前赴港上市消息,募资金额达4亿到5亿美元。

得到资本助力的喜茶与奈雪的竞争从未间断。无论是品牌还是产品竞争,一直都在“神仙打架”,二者核心品类相同,均在30元左右的价格区间,均采用直营模式,目标受众重合,甚至融资事件也非常接近。2018年,喜茶创始人聂云宸与奈雪创始人彭心在朋友圈还上演了一出关于“创新与抄袭”的正面相抗。

2018年11月18日,彭心在朋友圈直接点名喜茶创始人聂云宸,“怒怼”喜茶抄袭:

“这位自比乔布斯的朋友。抄完奈雪的芝士草莓,又抄完霸气蜜桃,抄完霸气黑提,又抄霸气石榴,再来抄软欧包。除了当年芝士草莓是在奈雪上了四个月后上的,其他都是隔了一年跟着奈雪回归产品上。我都替你没意思了。前段时间看到采访,原来是想抄我们的霸气车厘子没搞定呀,今年我们的霸气车厘子又回归啦,我就在等着看,会不会又抄呢?新式茶饮行业刚刚开始,需要更多产品思考和创意,抄袭是最容易的,但是不断创新和有自己清晰的定位,才是品牌长期之道,也是我们应该一起带给这个行业的。很期待看到你们做个自己创新的产品,为这个行业带来些思考和创意呀。”

同时,喜茶创始人并不示弱,在该条朋友圈底下也进行了直接的回复,火药味甚浓:

“看来你对‘市场竞争’、‘抄袭’、‘创新’这三个词的理解和我有巨大的差异,同时也能看出你对乔布斯和苹果知之甚少。‘创新’不是抢时间占位,如果是这样我们可以把所有世界上的水果或者材料都拼凑起来先出了,然后指责以后的人都在‘抄袭’自己,如果只是这样那创新真是太简单和幼稚了。但真正的创新的困难恰恰是要去发现裂缝与不足并提供更好的东西。如果按你这个理解那基本上喜茶每天都可以说别人在‘抄袭’自己,但我们一向是用市场结果说话,而不是做一些无意义的无病呻吟言尽于此,无论你说什么我不会再回了。”

多次陷入“食品安全”风波关联公司被列入经营异常名录

据智通财经报道,2020年5月南昌消费者在一家奈雪的茶店铺买了一份欧包,下午3点多买的,晚上9点多即发现面包上长了白毛,已经发霉变质。

随后,奈雪的茶在官方微博发布声明称,已按照相关规定,对该顾客进行赔偿并得到谅解;对于门店涉事员工予以警告及停班反省,对门店值班经理予以警告,责成江西南昌区域奈雪的茶门店全员对公司营运规范再次进行培训考核。“奈雪的茶深夜道歉”,也迅速登上微博热搜。

2020年4月,在聚投诉平台显示,与“奈雪的茶”相关投诉有40余条,均为喝出头发、纸屑等问题,甚至还有消费者喝出了玻璃渣和橡胶圈。

2019年6月,深圳市场监管部门执法人员对奈雪的茶门店进行突击检查,发现其负责配茶工作的部分员工未按规定佩戴口罩,且有食品储存柜无故损毁的现象。

在天眼查查询可发现,北京奈雪餐饮管理有限公司多家子公司收到过行政处罚,2019年以来共8宗。

另外《时代周报》报道,近日北京奈雪餐饮管理有限公司被列入经营异常名录,原因系公示企业信息隐瞒真实情况、弄虚作假,作出这一决定的机关为北京市朝阳区市场监督管理局。

北京奈雪餐饮管理有限公司成立于2017年11月,法定代表人为彭心,股权穿透图显示,该公司由深圳市品道餐饮管理有限公司100%持股。

奈雪的茶相关负责人称,“奈雪的茶北京分公司在自行排查年报数据时发现,2019年年报数据报送存在人为失误,在2月18日主动向市场监督管理局递交了修改申请,并于当天上午修改完成。因系统设置,修改年报数据必定会显示异常情况且无其他选项。现市场监督管理局已接受并处理了我司的撤销异常申请。”

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国