原标题:张启迪:美国通胀预期并未明显上升 美债收益率上升与通胀预期亦无明显相关

美联储。来源:视觉中国

文 " 张启迪 (金融学博士,高级经济师,CFA,中央财经大学国际金融研究中心客座研究员,中国金融四十人论坛青年学者。)

近期市场对美国通胀问题的关注和讨论越来越多。诸多观点认为,当前美国通胀预期大幅回升,促使美国中长期国债收益率水平持续走高,引发美股大跌。随着拜登政府1.9万亿美元巨额财政刺激逐渐落地以及疫苗接种人群持续扩大,通胀预期仍将继续回升,美国金融市场也可能将出现更大波动。从逻辑上来说,通胀预期上行的逻辑较为自洽。一方面,前期美联储投放了大量基础货币,造成了金融市场流动性泛滥;另一方面,疫情形势的缓解叠加财政宽松力度的增强使得美国经济前景也出现改善。起初笔者对上述逻辑也深信不疑,然而在详细求证后发现美国通胀预期的上升幅度可能并没有市场担忧的那样强烈,近期美国国债收益率上升与通胀预期之间亦不存在明显的相关性。

一、多个通胀预期指标显示当前通胀预期上升并不明显

目前市场判断美国通胀预期大幅上升的主要依据是美国10年期盈亏平衡通胀率大幅上升。根据FRED数据显示,2月16日美国10年期盈亏平衡通胀率攀升至2.24%,为近六年半以来最高水平(见图1)。虽然此后有所回落,但2月26日依然高达2.15%。

资料来源:FRED。

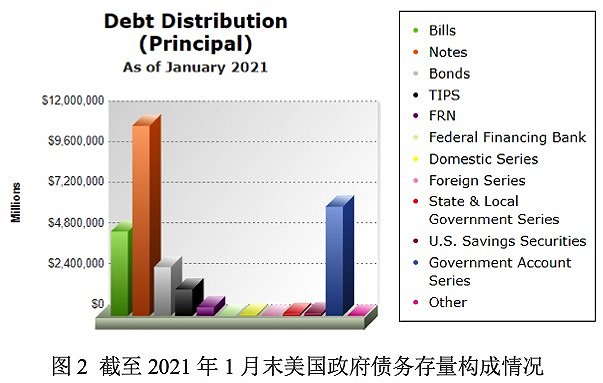

然而,10年期盈亏平衡通胀率不能完全代表通胀预期。10年期盈亏平衡通胀率为名义10年期国债收益率与10年期TIPS收益率之差。而盈亏平衡通胀率除了包含预期通胀率以外,还包含通胀风险补偿。克利夫兰联储的数据显示,2021年2月末美国10年期国债通胀风险补偿为0.42%。如果剔除这一部分,10年期盈亏平衡通胀率蕴含的通胀预期仅为1.73%。另外还有更重要的一点是,美联储在TIPS市场介入程度过深,使得TIPS对通胀预期的信号作用已经大幅失真。美联储的数据显示,截至2021年1月末,美联储持有TIPS的总规模为3156亿美元。而美国财政部的数据显示,截至2021年1月末,美国财政部TIPS余额为1.55万亿美元(见图2)。也就是说,美联储持有TIPS占比高达20%。毫无疑问的是,美联储持续购买TIPS的活动显然很大程度上干扰了TIPS的价格,进而导致10年期盈亏平衡通胀率被大幅高估。

资料来源:美国财政部。

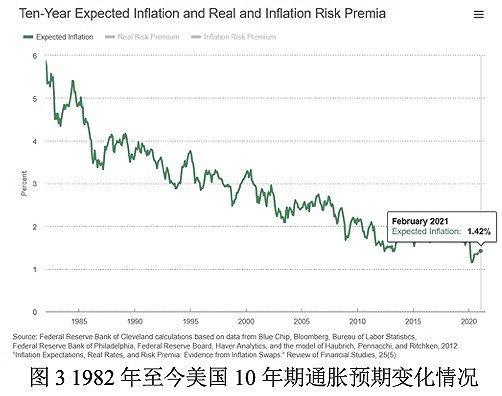

此外,观察其他通胀预期的指标会发现,近期美国通胀预期的确有小幅回升,但总体仍维持相对稳定,并没有出现非常明显的变化。例如,克利夫兰联储的数据显示,2021年2月美国10年期通胀预期为1.42%(见图3)。圣路易斯联储数据显示,2020年3月以来通胀预期持续回升,至2021年2月5日达到峰值2.14%,但2月26日已经降至1.91%(见图4)。美国密歇根大学基于消费者调查的通胀预期显示,虽然近期通胀预期出现小幅回升,但总体波动并不大(见图5)。

资料来源:克利夫兰联储。

资料来源:圣路易斯联储。

资料来源:圣路易斯联储。

综上分析,从美国通胀预期的多个指标来看,虽然总体出现小幅回升,但远称不上大幅回升,目前通胀预期上升幅度仍位于正常范围以内。

二、近期美债收益率上行主要是对全球经济复苏预期所致

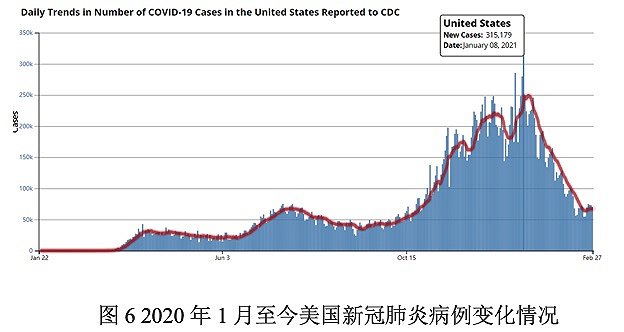

笔者认为,2021年1月份以来美国中长期国债收益率出现明显抬升并非是因为通胀预期上行所致。10年期盈亏平衡通胀率自2020年3月份就开始大幅上升,如果其所代表的通胀预期真的有效,那么10年期国债收益率也早应该开始大幅回升,然而事实并非如此。笔者认为,近期美国中长期国债收益率出现上升主要有两个原因:一是拜登胜选后市场对宽财政预期越来越强烈,拜登巨额刺激方案不断取得进展增强了投资者对美国经济的信心;二是美国疫情数据的边际改善,美国疫情自2021年1月份以来新增病例数持续下降,市场对美国经济复苏的预期有所上升(见图6)。

资料来源:美国疾控中心。

三、美国通胀水平不存在持续上行基础

(一)疫情已经给美国经济造成永久性损伤

由于美国疫情形势迟迟得不到有效控制,失业率依然不低,大量中小企业倒闭,疫情已经给美国经济造成了永久性损伤,无论是居民部门还是企业部门的资产负债表修复均需要较长时间。短期内美国经济之所以没有大幅失速很大程度上是依靠财政部向居民部门“直升机撒钱”的结果。因此,未来即便是美国经济开始复苏,也很可能是弱复苏,这也是美联储预计到2023年美国通胀才能回归至正常水平的重要原因。

(二)油价面临下跌风险大于上行风险

3月1日,NYMEX原油期货上涨1.76%至62.58美元/桶,ICE布伦特原油期货上涨1.77%至65.56美元/桶。今年以来,原油价格上涨幅度已经达到30%。虽然OPEC+仍然选择按兵不动,然而脆弱的价格联盟难以长期维系。无论是中东国家还是俄罗斯面临的财政压力都非常之大,在不远的将来选择增产几乎是确定性事件。再加上随着美国疫情逐渐得到缓解,美国原油供给能力也可能大幅回升。以上都将给原油价格带来较大下行压力。

(三)中国经济下半年下行压力可能上升

过去一段时间国际大宗商品价格大幅上涨很大程度上源于中国经济强劲复苏。然而,考虑到居民消费复苏动能不足、固定资产投资下行压力上升以及出口面临的不确定性增多,中国经济下半年面临的挑战也越来越多。一旦中国经济复苏放缓,国际大宗商品价格也可能出现下跌,减轻美国面临的输入性通胀压力。

(四)美国宏观杠杆率已经较高

从货币政策传导机制的角度来说,宽货币不一定导致高通胀。新冠肺炎疫情爆发后美联储资产负债表增长超过3万亿美元,但通胀依然持续低迷,很大程度上就是因为美联储的货币投放难以向实体经济传导,主要原因就是美国宏观杠杆率已经较高。无论是居民还是企业部门均缺乏继续加杠杆的意愿,这使得美联储货币政策的传导只能通过政府扩表来进行。鉴于美国居民和企业部门杠杆率已经较高,继续加杠杆可能性较低,除非美国继续出台巨额财政刺激法案,否则通胀回归至目标水平依然需要较长时间。

四、未来观察短端利率变化趋势更加重要

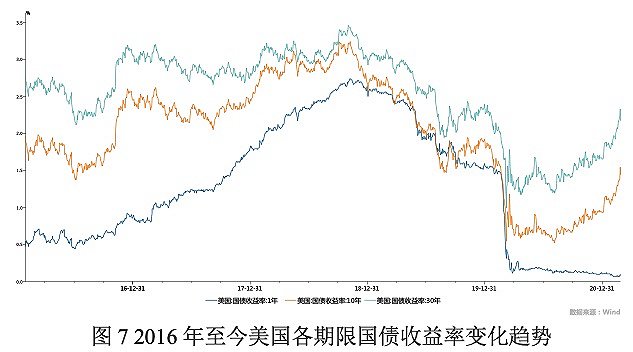

数据来源:Wind资讯。

近期美国国债收益率上升有一个比较明显的特点,即短端收益率几乎没有变化,而中长期收益率上升明显(见图7)。这说明市场对于中长期经济前景改善的预期增强,而对短期经济前景依然缺乏信心。相比于中长期利率的上升,短期利率走势对于判断通胀预期的变化以及美联储加息概率可能更有帮助。展望未来,随着美国疫情形势得到逐步控制以及财政刺激逐渐增强,美国金融市场仍有可能出现“通胀恐慌”,进而带动美债收益率上行。然而需要注意的是,在美国政府债务水平屡创新高的今天,美债收益率继续上升将给美国财政带来更大压力。美国财政部之所以能够有恃无恐地宽财政,很大程度上就是源于低利率环境。未来美国经济前景的改善必须要靠持续宽财政来维持。如果美债收益率持续上行,通胀压力上升,美联储极有可能转向收益率曲线控制。综合判断,美债收益率持续上升缺乏现实基础,未来一段时间内美联储货币政策维持宽松不会有根本性改变。

(文章仅代表作者观点。)

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国