原标题:惠及21家银行及农信社,又一省专项债注资银行计划落地!影响有多大?6省发行规模620亿

各地中小银行专项债渐次落地!

3月2日晚间,中国债券信息网披露文件显示,2021年四川省支持中小银行发展专向债券(一期)将于3月9日发行,计划发行规模114亿元,用于补充省内4家城商行、7家农商行及10家农信社的资本金。

与广西、内蒙古两地相同,四川也选择使用了可转股协议存款工具,即募集资金以转股协议存款方式支付给用款银行(或农信社),在满足条件后进行转股。

至此,已有广东、浙江、山西、广西、内蒙古、四川六个地区披露中小银行专项债发行计划,发行规模合计620亿元。

惠及21家中小银行及农信社

根据披露文件,2021年四川省支持中小银行发展专项债券计划发行规模达114亿元,品种为记账式固定利率附息债,全部为新增债券。

本期债券期限为10年,存续期第6-10年(2027-2031年)每年按发行规模的20%偿还本金,债券利息按半年支付。

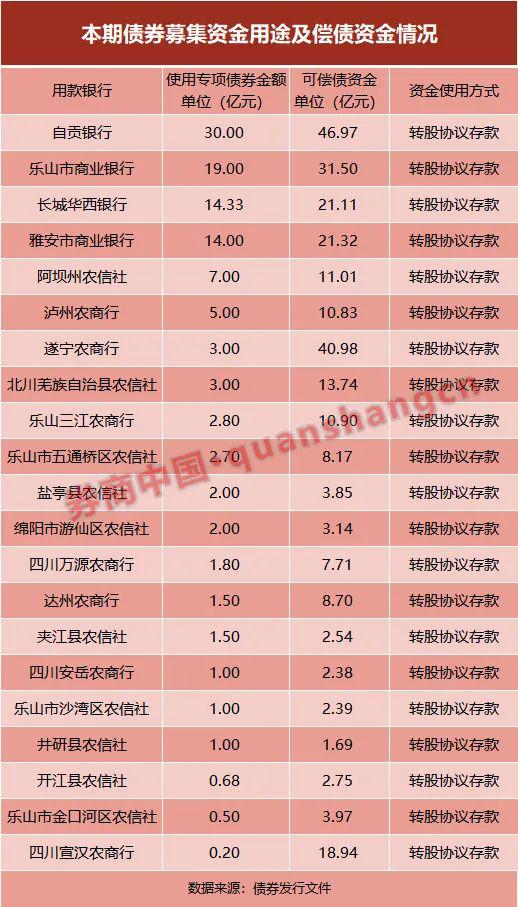

资金用途方面,本次专项债募集资金由相关地市政府专项用于省内4家城商行、7家农商行及10家农信社的资本金。

具体包括:长城华西银行、乐山市商业银行、自贡银行、雅安市商业银行;泸州农商行、达州农商行、宣汉农商行、万源农商行、乐山三江农商行、遂宁农商行、安岳农商行,盐亭县农信联社等。

其中,4家城商行计划使用专项债券金额较多,分别为:自贡银行30亿元、乐山商行19亿元、长城华西银行14.3亿元、雅安商行14亿元,合计占发行总规模的68%左右。此外,阿坝州农信联社、泸州农商行计划使用专项债金额分别达7亿元、5亿元。

“这个方案基本上是点、面都兼顾到了,既针对性地补充了几家规模稍大银行的资本金,方案惠及的银行数量也比较多。”有银行业分析师认为。

在这之前,去年12月披露的《关于四川省2020年预算调整方案及1至10月预算执行情况的报告》称,经国务院批准,11月中旬财政部先行下达四川省支持化解中小银行风险专项债券额度114亿元。为加快推进专项债券支持化解中小银行风险相关政策落地减小,省政府拟新增举借专项债务114亿元,并全部转贷市县。

转股协议存款工具再现

据了解,“四川版”中小银行专项债将通过转股协议存款方式补充资本金,即募集资金以转股协议存款方式支付给用款银行(或农信社),在满足条件后进行转股。

以泸州农商行为例,该项目由省政府发行专项债后转贷5亿元给泸州市政府,由泸州市财政局代表市政府履行相关职责,并指定泸州市兴泸投资集团以转股协议存款的方式存入泸州农商行,实现专项债券补充该行其他一级资本。

泸州农商行方案还披露,对于转股类型的资本补充工具,地方政府原则上以持有至到期为主,以还本付息的方式退出。如发生转股,则采用转让所获股权的方式退出,具体包括:

1、经股东大会决策,使用银行未分配利润回购转股股权;

2、由原股东定向转让转股股权;

3、由当地政府出资增持银行股权;

同时,如果出现提前退出的情形,为避免资金闲置,原则上提前退出的收益用于认购泸州农商行发行的其他金融产品,并保持所认购的金融产品期限结构与专项债券剩余期限结构的匹配。

长城华西银行方案则明确,该行计划使用的14.325亿元专项债资金退出方式为市场化退出:转股后债券存续期第6至10年,项目计划采取逐年转让一定股份,转让价格不低于每股净资产,同时采用等额本金还款法,每年偿还专项债总额的20%本金并支付相应利息,到第十年实现全部退出。

根据披露,四川省本期中小银行专项债的偿债资金来源为债券存续期内用款银行对应的贷款利息、中收等经营收入(用于支付转股前的协议存款利息)、转股后股利分红及专项债资金对应股份市场化转让所得。

两条注资路径各有优劣

截至目前,已有广东、浙江、山西、广西、内蒙古、四川六省(自治区)披露中小银行专项债发行计划,发行规模合计620亿元,共50家中小银行的资本得到相应补充。

整体来看,目前专项债注资中小银行的路径主要包括两条:

一是,广东、浙江、山西采用的,由地方国资平台作为资金运营主体通过间接入股的方式注资,直接补充银行核心一级资本;

其中,浙江与山西的专项债计划均只针对一家中小银行,分别为温州银行、筹建中的山西省级城商行;广东省发行的全国首单支持中小银行发展专向债券则惠及4家本地农信机构。

二是,广西、内蒙古、四川采用的,通过转股协议存款的方式补充中小银行其他一级资本,转股后再转为核心一级资本。

但三地的注资模式有细微差别。其中,广西中小银行专项债募资主要投向当地农信机构;四川方案的近七成募资则投向当地四家城商行;而内蒙古发行的两期总计85亿元中小银行专项债仅用于分别认购内蒙古银行、鄂尔多斯银行的转股协议存款。

“两类注资方式各有优劣。通过本地国企间接入股的注资方式能够直接补充核心资本,同时新股东的进入也有助于改善中小银行公司治理,但审批程序可能比较繁琐;而转股协议存款的方式操作上相对简单,注资效率较高,但因为是创新工具,其监管标准尚待明确,其对中小银行经营机制、公司治理方面的改善作用也相对有限。”前述银行业分析师表示。

根据此前消息,2020年11月,国务院批准下达用于支持化解地方中小银行风险的新增专项债券额度共2000亿元,且分地区额度已全部下达,惠及18个省市。

这意味着,除了前述六地合计620亿元中小银行专项债外,仍剩余12个省市、合计1380亿元额度的中小银行专项债尚待发行。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国