绿地债困

原创 郭海惟 亿欧网

始于速度,困于规模。

文 | 郭海惟

编辑 | 顾彦

本文核心观点

1、绿地从诞生伊始就不是一个单纯的房地产企业,多元化是其宿命;

2、毛利率低、负债率高、依存主业发展,绿地多元化业务增收不增利,反而拖累集团财务状况;

3、绿地目前存在关联债务数额巨大、基石业务负债率高、业务造血能力弱等问题,混改、业务剥离都是潜在选项。

“按下葫芦浮起瓢”,绿地集团的债务风波在互联网不断发酵。

2月初,安居客等多家媒体同时发布《绿地集团东北大区,请支付您的欠款》,曝光绿地集团东北大区拖欠10万-190万不等的网络服务费用,合计欠款392万元。4个月前,网易地产也曾发布《绿地,请付款》,公开催讨共7.5万元的广告款。

媒体欠款事件,仅是绿地全国范围内财务问题的冰山一角。从拖欠承建商款项、拖交政府土地出让款,到延迟数年交房,再到员工薪资纠纷、甚至强制员工购房,近年来绿地和各类主体纠纷频发。

近期发布的绿地2020年业绩快报显示,集团全年营收增速创下上市以来新低,归母净利润首次下跌。其中,作为营收、利润主力板块的地产业务,开工面积、合同销售面积和金额分别同比下跌了24.3%、10.7%、7.7%。

业绩增幅放缓、利润水平下滑、债务问题高悬,地产板块营收与第一阵营“万碧恒”的差距进一步拉大,让绿地股价在2月底一度跌至5.08元,相当于去年高点(9.49元)的54%、2015年历史高点(42.98元)的12%。忍无可忍的股民,在论坛里强烈建议将其名字改为“红地”。

为何曾经的中国第一大房企,如今却陷入财务纠纷泥潭?本文将从其多元化业务视角出发,试图梳理绿地集团的债务迷局。

“红顶”绿地

1992年7月,张玉良辞去当时上海农委会住建办副主任的工作,挑头建设了由上海市农委和建委出资创立的上海绿地总公司,从事市政绿化与房地产开发。

趁着南巡讲话的东风,商业嗅觉敏锐的张玉良带领团队玩出了一套“以房养绿、以绿养房”的模式——将部分房地产资金,无偿投入城市公共绿化;绿化反过来带动地产增值,同时能获得政府政策支持。

兼具经济和社会效益的创新模式,让张玉良和绿地登上了人民日报、CCTV等央媒,为日后的腾飞埋下种子。投资城市公共资源套取地产溢价,这种“隔山打牛”般的玩法也贯穿了绿地二十多年的发展史。

擅长资源撬动、深刻理解政府——某种意义上而言,绿地从诞生伊始就不是一家单纯的房地产企业,多元化的综合集团才是其真正的宿命。

在1997年第一次混改前,绿地一直是一家100%国资背景的开发商。出身体制内的张玉良,也被外界认为是新时代的“红顶商人”。

张玉良本人并不避讳对政府关系的重视。他曾经多次对媒体公开表示,“绿地是懂政府的开发商”,“绿地集团做的是当地政府想做、而当地企业又做不了或者不容易做的事,在服务全国的同时发展和壮大自己”。

精准理解政府的需求,是绿地发展的重要法宝。张玉良曾在接受《经济观察报》采访时直言,商业地产、海外扩张等动作,“都是政府的需求”。

此后绿地陆续布局了能源、基建、金融、贸易港、零售、汽车销售、智慧科技、酒店、康养、物业等多个行业,形成一个庞大的产业集团。其中,能源、基建、金融、贸易港等诸多业务,都踩在政府需求的风口上,这让绿地得以在对应的时间段内,迅速获得跨域式的发展。

2014年,能源收入一度占到绿地总收入的约1/4。而目前,基建或已超过地产成为绿地的第一大营收来源。

协同还是累赘

如今的绿地,已经从单一的地产主业,演变成“以房地产、基建为主业,金融、消费等综合产业并举发展”。

张玉良曾对《澎湃》表示,未来房地产的制造业属性将会上升。绿地多元化发展的总思路,是在巩固房地产等原有优势产业的基础上,积极向产业链上下游及关联产业、协同产业延伸,开展“有限多元”经营,打造“生态圈”协同发展的商业模式。

基建投资,便是张玉良多元思路变现的最好证明。

基建市场拥有超20万亿市场规模,与地产发展逻辑高度相关,正好能发挥绿地在政商关系上的优势、摊薄企业内部综合成本,甚至借此辅助拿地。

2015年剥离能源业务之后,绿地不断加码基建工程领域,斥巨资收购或投资天津、广西、上海、贵州、江苏、西安、河南等多地的基建龙头企业,在短时间内用资本力量把自己打造成一个基建巨头。

资本的回报是立竿见影的。2015年时,绿地的基建收入不及地产业务的一半,仅占总营收的20%。此后,基建业务贡献了集团业务增量的60%以上。2020年三季度,基建收入以1472亿元超过地产业务1446亿元,已成为集团第一大业务,占公司总营收的45%。

与此同时,绿地还借着自贸区的东风,重点打造以贸易港为核心的商品销售业务。财报显示,这部分业务在2019年取得470亿元销售额,在2016-2019年的年复合增长率高达31%。

但绿地的多元化之路并非一帆风顺。

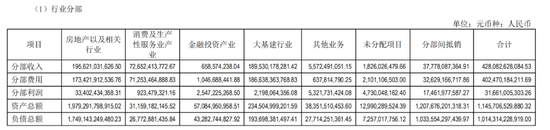

图源:绿地财报

以2019年的财报数据为例,绿地各行业分部之间抵消掉的收入和利润分别为377.78亿元和174.62亿元,可见集团内部各业务板块已形成协同效应。

但仔细查看其利润关系会发现,地产分部本身产生334亿元的营业利润,集团整体的营业利润却只有不到317亿元。再看销售毛利率数据,地产板块销售毛利率为17%,加入多元化业务之后的整体销售毛利率却只有7%,是目前主要房企中销售毛利最低的。

可见,多元化业务增收不增利,正在拉低绿地集团整体的利润水平。

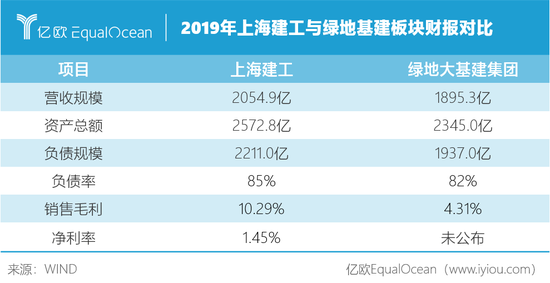

拿基建业务来说,行业属性决定其整体毛利率本来就偏低。以A股最大的基建商上海建工为例,其2019年销售毛利率为10.29%,但净利率仅为1.45%。

而绿地大基建板块发展速度过快,追求规模突破的同时牺牲了盈利能力的建设,2019年销售毛利率仅为4.31%。要想规模化盈利,还有一段长路。

商贸、能源和汽车三大板块的毛利率则更低,分别为3.48%、2.11%和3.29%,还不及基建板块。

杠杆难降

如果说业务竞争力等问题,尚可以用时间来抚平。在“三道红线”出台后,债务问题已经成为让绿地“火烧眉毛”的大事。

相关部门规定,房地产企业的负债水平必须满足三大政策性标准:剔除预收款后的资产负债率不超过70%;净负债率不超过100%;现金短债比不小于1。根据触碰红线的情况,将房企分为红、橙、黄、绿四挡,控制其有息负债规模增速不得超过0、5%、10%、15%。

截至2020年三季度,绿地的这三项指标为82.38%、183.45%、0.78,“三道红线”全部踩中,而且离合格线还有一定距离。

2020年业绩快报显示,绿地集团全年营收增速创下上市以来新低,归母净利润首次下跌;资产负债率依然高达88.28%,根据总资产13491亿元可算出总负债约为11909.95亿元。

相比“万碧恒”等头部房企地产营收占总收入比达95%以上,绿地的多元化业务占比较高,地产开发仅占总营收的45%。然而这并没有分摊其债务风险,反而由于不断追求规模扩张,各业务板块负债率都居高不下。

以地产、基建两大支柱业务为例,二者都需要通过大额资金的周转来撬动项目。2019年地产与基建营收总和占公司总营收的89%,但负债率分别高达88%和83%,均在政策指导的70%红线以上。大消费、大金融板块的负债率也高达86%与76%。

各板块业务之间也存在较大规模的资产债务关系。2019年财报显示,绿地地产板块的资产与负债规模分别达到1.95万亿和1.75万亿,远高于并表之后集团整体的1.14万亿和1.01万亿。

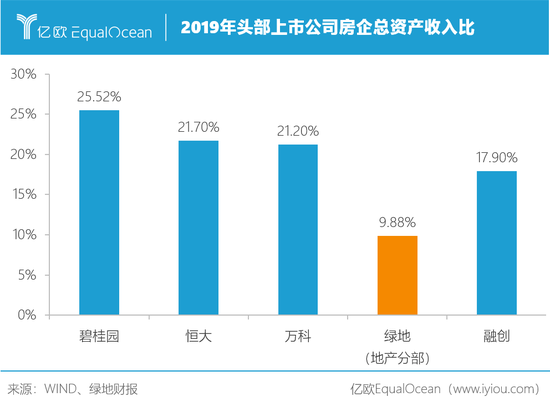

若其他子版块剥离的话,绿地地产业务的负债规模超越碧桂园为全国第二,但营收仅为碧桂园同期的36%。绿地地产板块的资产规模在头部房企中也呈现明显虚胖的状态,总资产收入比大幅偏离头部友商的均值。

换言之,绿地的地产板块和多元化业务也许并不存在很强的协同效应,而是呈现出地产向其多元化业务“输血”的结果。

一边是业务毛利水平偏低、造血能力弱,另一边是庞大的债务规模,绿地要降杠杆的难度不小,引进外部力量进行资本运作变为重要的选项。

此前市场传闻绿地可能被某“前十强房企”收购,但被张玉良亲自辟谣。他表示,对于二次混改,绿地希望引进的战略投资者是中央金融机构。

根据最新透露的资本规划,绿地计划通过拆分业务、引入投资等方式,在2021年中期实现现金短债比转绿,2022年6月30日前净负债率降至绿档,2023年6月30日前完成有息负债降至2800亿元以下。金融、贸易港、大基建等板块,都在拆分上市的选项之中。

不过在内部债务庞大的情况下,拆分上市也必然面临相应的财务难度。更重要的是,绿地又该如何讲述其拆分业务的资本故事?

留给绿地的时间不多了

上天似乎给绿地的多元化开了一个玩笑。

2017年10月,绿地仅作价10亿元人民币,就将其物业公司出手给了雅居乐旗下的物业集团雅生活。近年来,物业公司所拥有的流量入口价值被重新挖掘,碧桂园服务、恒大物业等物业平台商的市值一度超过母公司,部分缓解了其杠杆压力。而原本坐拥大量长三角物业的绿地集团,却与此次资本盛宴失之交臂。

如果按照国企63岁前退休的相关规定,目前65岁的张玉良已经是“超期服役”。而其近期主导的绿地第二次混改,还需要一些时间才能尘埃落定。

如果不能尽快解决杠杆问题,绿地将面临有息负债无法增加的尴尬局面,一直以来仰赖的高增长业务模式或将难以为继。

不过绿地更应该思考的,是如何尽快跳出对规模的偏执,重新找到兼具资本想象力和产业增长空间的良性发展方式。

如此,方能基业长青。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国