你或许没有听过华尔街顶级对冲基金POINT72创始人史蒂夫·科恩(Steve Cohen)的名字,但可能知道美剧《亿万》(Billions)中与检察官针锋相对的金融大鳄鲍比(Bobby)。科恩就是鲍比的原型。

近日,美债收益率显著提升,美股接连遭受重挫。在此背景下,POINT72开始频繁调研A股上市公司。值得注意的是,POINT72颇为关注业绩有望超预期的中小市值标的,比如金博股份、伊之密、周大生等。

多位业内人士表示,前期机构普遍重仓的大市值标的涨幅偏高,短期处于调整态势,而部分此前未受到关注的中小市值股票,估值合理且业绩有望继续增长,相关机会值得关注。

POINT72紧盯中小盘股

公开资料显示,科恩旗下基金被称为美国最赚钱的基金之一,其近20年内高达30%的年化收益率一度被认为是个投资传奇。POINT72也因此被视作华尔街“最疯狂的赚钱机器”。

有意思的是,在美股遭受重挫、A股震荡加剧的市场环境中,POINT72对中国的中小盘股颇感兴趣,且其调研的股票多具备业绩超预期的可能性。

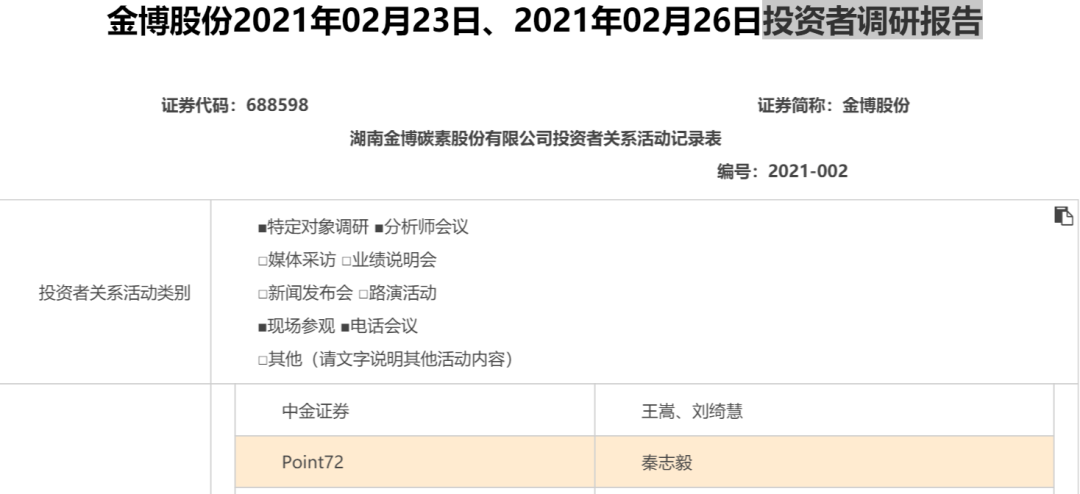

比如,金博股份近期披露的投资者调研报告显示,2月23日,POINT72前去调研了这家公司,一同前往的还有中金、国泰君安、海通、中信等多家大型券商。

公开资料显示,金博股份主要从事先进碳基复合材料及产品的研发、生产和销售。2020年12月23日,公司公告称与隆基股份签署《长期合作框架协议》,供应埚帮、热屏、保温筒、热屏连接环、螺栓等热场产品至2023年12月,三年预估协议总金额约为16亿元(含税)。

公告发布当天,金博股份股价涨超14%。2月25日,公司发布2020年业绩快报,去年公司实现营收4.26亿元,同比增78.05%;实现归母净利润1.69亿元,同比增117.03%。不过,随着光伏板块整体开始调整,金博股份的股价2月以来也迅速下调。

从调研记录来看,机构对金博股份的产能利用率情况、降低成本的措施以及光伏行业热场部件中碳基复合材料和石墨材料占比情况等与业绩直接相关的问题颇为关注。

方正证券研究报告分析称,金博股份和隆基签订3年1500-1600吨长单,和晶科、上机签订2年共800吨长单,三长单对应3年的收入为24亿元,10倍于2019年公司的收入2.4亿元。公司三长单已锁定未来3年62%的产出,后续继续扩产概率大,业绩有望持续提升。

另外,POINT72近期还调研了周大生、科顺股份、伊之密等中小市值标的。其中,科顺股份也是去年四季度业绩增长超预期的股票,券商研报分析称其2021年将保持成长性。

百亿级私募频繁调研中小市值标的

其实除了POINT72,国内多家百亿级私募近期也对中小市值标的颇感兴趣。

市值不足100亿元的伊之密近期吸引了多家知名私募前往调研,比如重阳投资、保银投资、宁泉投资、高毅资产等百亿级私募。其中,高毅资产基金经理吴任昊还亲自调研了此家上市公司。市值不足200亿元的火星人也吸引了高毅资产、千合资本、宁泉资产等知名头部私募前去调研。

“我们从今年1月开始就在关注中小市值标的,因为按照常识来看,机构重仓的大市值标的估值已经偏高,有些甚至需要几年的时间来消化,与此同时,部分被冷落很久的中小盘股估值相当有吸引力,短期资金的转向是必然的,从调研来看机构对这类公司的关注度也明显提升。”沪上一位私募研究员直言。

聚焦业绩确定性

不过,相对于大市值标的,中小盘股数量颇多,如何在其中寻找投资机会,增加胜率呢?

“选择中小盘股需要聚焦其业绩,如果公司在1-3年的时间内可以持续高速增长,所处行业的景气度持续向上,公司管理层靠谱,行业格局也比较清晰,那么这类标的值得重点关注,在估值低估或合理的时候介入大概率可以获取超额收益。不过对于机构投资者来说,由于管理规模较大,所以我会配置一篮子被低估的中小市值标的,大概率也会获得比较平稳的收益。”一位头部私募基金经理表示。

另外,从行业来看,沪上一家百亿级私募掌门人认为,去年12月中旬以来,全球农产品和工业原材料价格齐涨,美国通胀预期抬升,相关涨价品种及个股值得关注,比如黑色金属、有色金属、建材家装等细分行业。

尽管近期这些标的股价遭遇了不同程度的调整,但商品的涨价还未结束,相关股票的调整或恰好提供了加仓的机会。与此同时,受疫情冲击,航空、旅游、酒店等行业的股价处于低位,随着经济的复苏以及疫情影响逐步减弱,上述板块可能将出现较为明显的反弹行情,需要持续关注。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国