投资研报

【新能源车动见】数据传递重要信息!份额快速提升,这两只票更受益

【碳中和动态分析】颗粒硅技术路线改变未来硅料格局?工信部引导光伏企业减少单纯扩大产能

【硬核研报】在手订单已达历史最高水平,低估值王者即将崛起!(名单)

【硬核研报】全力抢占市场,券商高喊药剂王者还有43%上涨空间

原标题:51%控股后再突破,瑞银拟增持瑞银证券股份至67%

外资加码中国业务的步伐继续加速。

3月12日,第一财经记者从北京产权交易所最新披露的信息中发现,瑞士银行有限公司(UBS AG)拟再增持其在华合资券商瑞银证券有限责任公司(下称“瑞银证券”)16%的股权,待交易正式落地后,瑞银的控股比例将从目前的51%提升至67%。尽管此前高盛、摩根大通、瑞信等都表示过希望将它们旗下的在华公司控股比例从51%提升至100%,但瑞银证券是第一家在实现控股后采取进一步实质行动的外资券商。

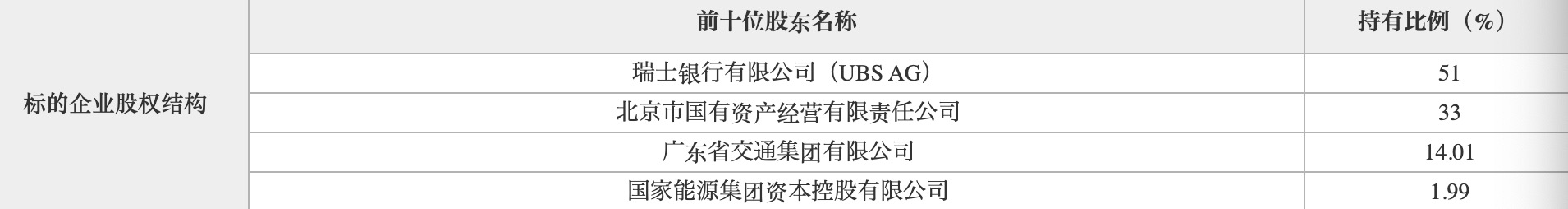

根据披露的信息,此次的转让方有两家企业,分别都是当前瑞银证券的中资股东方,分别为第二大中资股东方广东省交通集团有限公司(14.01%)和第三大中资股东方国家能源集团资本控股有限公司(1.99%)。这也意味着瑞银计划从上述两大股东方手中买下所有的股权,转让底价分别为47401.73万元和6733.008万元。瑞银证券当前的股权结构为:瑞士银行有限公司(UBS AG)持股51%,北京市国有资产经营有限责任公司持股33%,广东省交通集团有限公司持股14.01%,国家能源集团资本控股有限公司持股1.99%。

对于未来是否要增持至100%,瑞银方面于3月12日下午回应第一财经记者表示,“目前没有具体计划。我们很高兴与我们的主要股东——北京市国有资产经营有限责任公司紧密合作,该公司目前持有瑞银证券33%的股权”。

2018年12月24日,瑞银就正式控股了瑞银证券,持股比例从24.99%增至51%,成为首家增持内地合资证券公司股权以实现控股的外资金融机构。在瑞银之后,多家外资陆续展开行动。据记者了解,目前高盛、摩根大通、瑞信都明确表示过希望增持它们在华证券公司至100%的意愿,但尚未展开具体行动。

就目前而言,十多年前在华与中资券商组建合资证券公司的外资的本地化进程相对更快,而新一轮金融开放下的产物——野村东方国际证券和摩根大通证券的中资合资方都并非券商出身。整体而言,在疫情后,外资对加码中国业务的决心不降反增,中国业务对外资整体集团的业绩贡献也有所增加。

瑞银亚太区总裁许健洲(Edmund Koh)此前在接受第一财经记者专访时表示,进入2021年,将继续加大对中国市场的投入。在瑞银的全球市场业务中(2020年总营收近22亿美元),中国市场贡献了高达1/3的收入。未来随着QFII额度的放开,更多的全球资金希望进入中国。2021年,在投行业务方面,科创板、创业板IPO将是瑞银的业务重点,企业“二次上市”也将提速。

值得一提的是,近期,百度、B站等传出今年上半年将在香港市场“二次上市”的消息,许健洲称,这一趋势将在2021年加速,并有望持续18~24个月,这也将为港股注入新的活力。2020年,瑞银完成了多项“二次上市”业务,包括京东、新东方教育、百胜中国。

在境内IPO业务方面,据记者统计,去年有145家公司在科创板上市,募集资金超过3540亿元,约为主板融资的3倍。此前,瑞银证券成为首家为科创板IPO提供保荐业务的外资投行,其他外资行由于受制于“跟投”的限制,参与的主要是承销业务而非保荐业务,而瑞银证券从集团层面通过QFII注资的模式突破了“跟投”的合规、资本金等限制。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国