投资研报

【新能源汽车每日动见】暴增400%!这只股业绩预告透露行业重要信号

【硬核研报】库存又超预期下降?机构高喊“顺周期王者”产能利用率已破100%,量价齐升的弹性标的还有62%涨幅空间

【碳中和动态分析】2035年远景目标纲要要求大力提升清洁能源发电规模;晶盛机电获中环股份20.8亿订单

【硬核研报】新增产能被限制,价格天花板因素解除,“化工之母”跳出库存周期,迎来持续2年以上景气周期(名单)

【中航证券策略】策略周报:超跌反弹短期或持续,关注股息和估值因子

来源:中航军工研究

文 董忠云 符旸 成果 郑梓淳

行情回顾

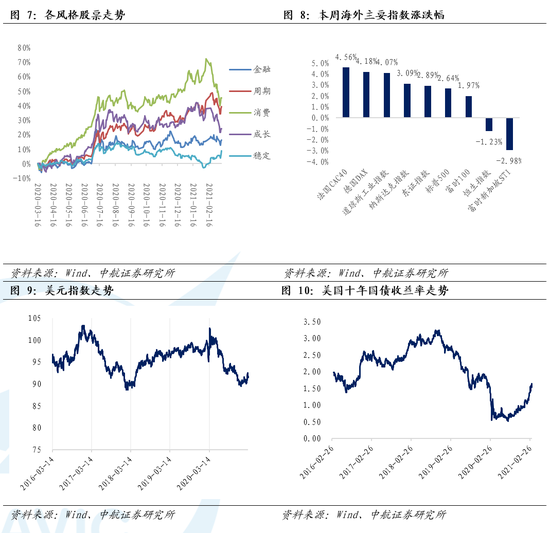

本周各大指数普跌,上证指数周跌1.40%;深证成指跌3.58%;创业板指周跌4.01%,沪深300指数跌2.21%,代表大市值股票的上证50指数周跌1.52%,代表中小市值股的中证500指数周跌2.83%。

行业表现方面,本周排名前三位的行业,分别是公用事业(4.69%)、钢铁(4.41%)、采掘(1.62%),排名后三位的分别是国防军工(-10.99%)、电子(-6.43%)、计算机(-6.17%)。

风格上,本周金融股跌0.63%,周期股跌0.91%,消费股跌2.92%,成长股跌4.58%,稳定股涨2.91%。

估值方面,本周全部A股市盈率为23.04倍,较上周下降0.11%,剔除金融、石油石化股后市盈率为38.84倍,较上周下降0.62%。

海外市场方面,本周道指涨4.07%,纳指跌3.09%,标普500指数涨2.64%。德国DAX指数周涨4.18%;法国CAC40指数周涨4.56%;英国富时100指数周涨1.97%。

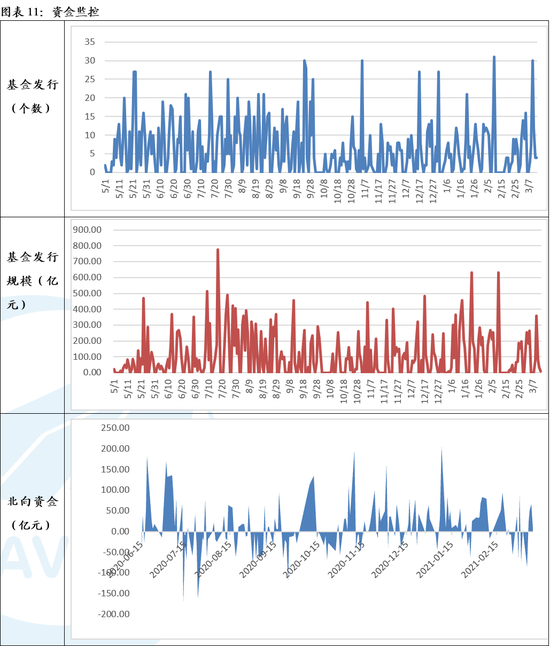

资金流向方面,北向资金本周累计净流入66.14亿元,前一期为净流出8.36亿元。本周新发行的基金个数为60个,上周为50个;本周基金发行规模为565.83亿元,上周为864.90亿元。2021年3月份截至3月12日IPO募集资金为117.42亿元,增发募集资金183.07亿元。交易费用本周为87.75亿元。

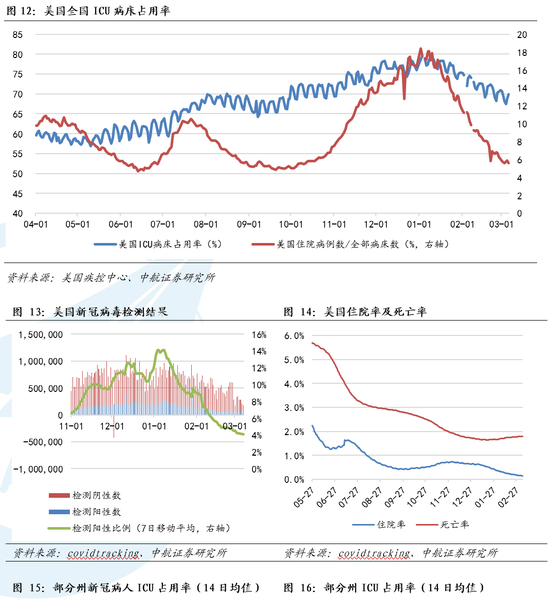

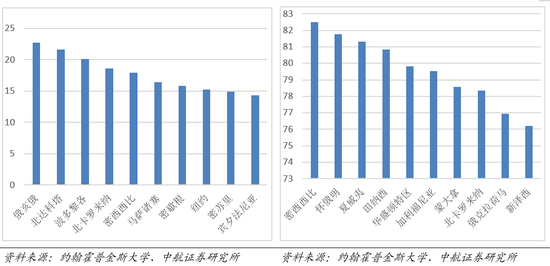

全球疫情方面,截至3月13日,全球累计感染人数已经超过1.19亿人,现有确诊人数2327万人,累计死亡人数超过265万人。美国方面,美国约翰斯·霍普金斯大学统计数据显示,截至美东时间3月11日16时26分,美国累计新冠肺炎确诊病例达29200016例;美国新冠肺炎死亡病例超53万例,达530423例。过去24小时内,美国新增确诊病例62630例,新增死亡病例1771例。我们对美国ICU病床占用率进行统计,截至3月6日美国全国ICU占用率为69.84%,自疫苗大规模接种以来持续下降,已经脱离我们之前提出的70%-80%警戒值下限,美国全国病床利用率为5.60%,已经脱离我们提出的15%-30%警戒值。我们对美国各州进行单独统计,新冠病人ICU占用率排名靠前的各州的新冠病人ICU占用率14日平均值,排名第一的俄亥俄州该指标达为22.70%;ICU病床总占用率14日均值,超过80%的州为排名前4个,我们统计的美国五十个州和三个特区或领地中有23个ICU病床总占用率超过我们提出的70%-80%警戒值。

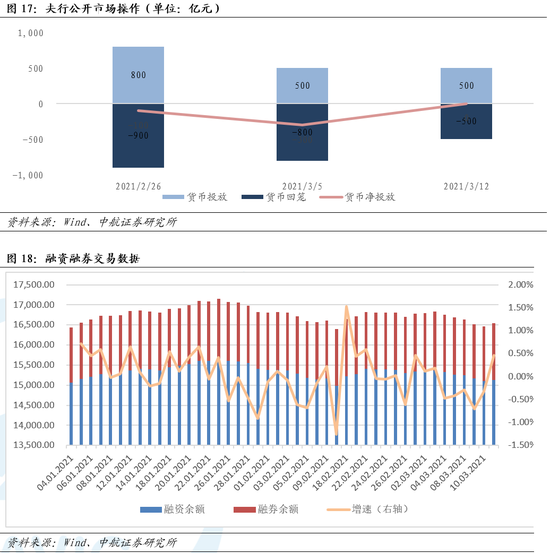

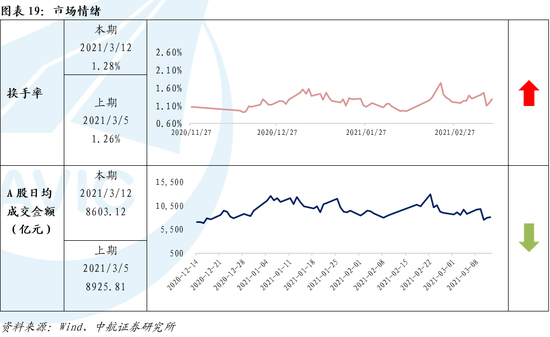

流动性方面,本周央行公开操作持平,上周为净回笼货币300亿元。融资余额为15124.78亿元,融券余额1413.04亿元,较上周上升0.46%。

市场情绪方面,本周日均换手率为1.28%,较上周的1.26%有所回升。A股日均成交金额为8603.12亿元,较上周的8925.81亿元有明显回落。

01

核心观点:

本周市场有明显的回调,主要受外盘因素扰动,美国十年期美债收益率近期持续上升。随着美国疫苗接种顺利进行,从我们监控的美国医疗资源数据可以看到美国的医疗资源已经不存在挤兑的现象,疫苗的接种对于疫情的控制有明显的效果,受此推动的美国经济复苏进程加速。当前美国十年期国债收益率已经升到1.64%,达到疫情前的水平。但我们认为美联储不会改变当前货币宽松的立场,首先市场对于美国就业与经济恢复的实际情况或存在高估,其次面对疫情对经济的冲击,美联储暗示愿意牺牲部分独立性,以配合财政部扩大国债发行、加大财政刺激的行动。美联储主席鲍威尔周二表示,通货膨胀率和就业率仍远低于美联储目标,疫情对通货膨胀有重大影响,但总体来说对经济不构成威胁。同时,鲍威尔指出,美联储本身离收回任何支持经济的政策还有很长的路要走。鲍威尔讲话的总体基调表明美国宽松的货币政策可能会在未来一段时间保持不变。因此我们判断,当前美联储不会转变宽松的货币政策立场,十年期美债收益率的高点很难突破2%的长期指引下限。

美国参议院和众议院先后通过了拜登的1.9万亿美元经济救助计划。3月11日,拜登正式签署1.9万亿美元刺激法案。该法案包括为每周失业救济金增加300美元额外福利,扩大失业救济范围并将适用时间延长至9月6日;为州和地方政府注入约3500亿美元资金;为学校重新开放提供约1700亿美元等。随着美国财政部对相关补助的发放,预计将较大幅度刺激美国消费,加快美国经济走出疫情影响的速度。其他数据方面,美国1月批发销售环比增4.9%,为去年6月份以来新高,预期增1.4%,前值增1.20%修正为增1.9%,表明美国经济进一步复苏。美国2月季调后CPI环比升0.4%,预期升0.4%,前值升0.3%;2月未季调CPI同比升1.7%,预期升1.7%,前值升1.4%;2月未季调核心CPI同比升1.3%,预期升1.4%,前值升1.4%,主要系疫情的缓解、航空旅行等服务需求逐渐升温等影影响。美国通胀数据并未超预期,美联储政策的灵活空间短期加大,预计未来一段时间货币政策仍以宽松为主。

公开市场操作上,3月1日到3月12日,每日均有100亿元7D逆回购到期,央行均进行了等量的7D逆回购投放,本周央行公开市场操作净投放为0。总体来看,央行本周的公开市场操作较为稳健。SHIBOR1W温和上涨,由3月8日的1.7%涨到3月12日的1.79%。2021年2月新增人民币贷款1.36万亿元,同比多增4543亿元,大幅高于市场预期,主要贡献来自中长期贷款。2月社会融资规模增量为1.71万亿元,高于市场预期,同比大幅多增8363亿元。2月份M1同比增速由上月的14.7%回落至7.4%;M2同比增速由上月的9.4%升至10.1%。M2增速上升主要源于信贷投放较强以及财政投放发力。社融存量同比增速为13.3%,同比增速较上月13.0%小幅反弹0.3个百分点。

2月CPI环比+0.6%,前值+1.0%,核心CPI环比0.2%,前值0.1%。CPI环比增速较上月下降,主要系食品项CPI由上月环比+4.1%变为环比+1.6%。2月份,CPI同比-0.2%,前值-0.3%,核心CPI同比0%,前值-0.3%。2月PPI环比+0.8%,前值+1.0%,PPIRM环比+1.2%,前值+1.4%。2月PPI同比+1.7%,前值+0.3%,PPIRM同比+2.4%,前值+0.9%。生产资料价格同比+2.3%,涨幅比上月扩大1.8个百分点,影响PPI同比上涨约1.71个百分点。总体来看,前两月金融数据好于预期,对上半年经济增长提供更有力的支撑,但随着去年3月开始基数大幅抬升,预计信贷和社融难以继续维持同比多增,M2和社融存量增速预计也将再次转向下滑,只是下滑速度可能较慢,体现政策不急转弯。

投资建议

投资策略方面,本周前三天市场回调幅度较大,周四两市股指迎来全面反弹。近几日北向资金持续流入,市场悲观情绪有所缓和,短期或将继续超跌反弹。造成全球风险资产波动加大的利率上升问题仍然存在,美联储不改变立场的情况下,根据我们的测算,十年期美债收益率仍然存在36BP的上升空间。在经济复苏动能逐渐放缓、利率上升和核心资产估值较高的情况下,市场整体性大幅向上的可能性较小。目前仍然建议以战略性防守为主,估值和股息两个因子可能存在超额收益的机会。重点关注低估值高股息龙头,以及性价比高的低估值、中小市值绩优股。

风险提示:

疫苗效果不及预期,流动性收缩超预期。

本文数据来源如无特别说明均来自wind资讯

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国