原标题:耶伦:不愁美债收益率飙升 依据是……

为了支付疫情纾困支出,去年美国的预算赤字接近GDP的16%,是和平时期的创纪录水平。

如今随着拜登实施更多刺激,对经济更快增长以及随之而来更高通胀的预期,促使债券收益率大涨,并让固定收益投资者损失惨重。彭博巴克莱美债综合指数今年下跌了3.4%。10年期国债收益率本月升逾1.6%,相比去年11月水平上涨一倍。

耶伦:负债太多不是烦恼

尽管市场对通胀感到担忧,但美联储官员们更加关注疫情所带来的挥之不去的疲软点——例如与一年前相比就业人口减少超过900万。这是政策的驱动力所在。

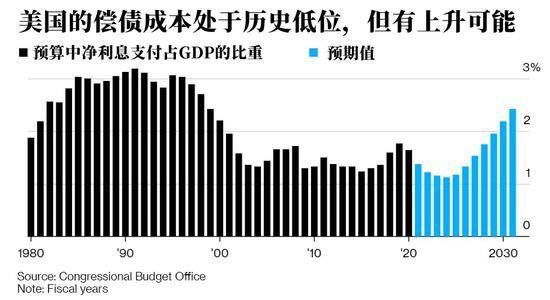

美国财长珍妮特·耶伦也丝毫不苦恼,因为她自己衡量债务成本的指标正朝相反方向前进。耶伦表示利息支出规模才是衡量政府支出空间的最佳指引。

尽管面临大规模防疫支出以及国债价格下挫导致10年期收益率触及逾12个月来最高的局面,去年美国国债的利息支出仍下降至3450亿美元或占GDP的1.6%,且有望在2021年进一步缩小。

利息支出占GDP比重下降是因为政府正将其几年或几十年前发行的债券进行展期,而当时的举债成本更高。根据彭博行业研究的测算,只有各期限国债收益率平均升至2.5%左右(远高于现在的水平),才会使举债成本重新上升。

所有这些都有助于解释,为什么刚刚通过了1.9万亿美元疫情纾困法案的拜登政府还在规划进一步支出数万亿美元来帮助基础设施和工业,却不担心是否需要借入大笔资金。

耶伦表示,尽管目前的国债规模是2007年的两倍多,但这些支出占经济的比例“并不高于当年的水平”。

布鲁金斯学会哈钦斯财政与货币政策中心主任David Wessel表示,以耶伦所青睐的指标来看,“我们还不在令人烦恼的区域”。

标普:美国债务评级AA+

标准普尔也响应了耶伦的乐观看法。标普全球评级确认美国的长期外币债务评级为AA+,展望保持稳定。

标普表示,对美国的主权评级是基于其多样化和有弹性的经济、丰富的货币政策灵活性等因素。美国的前景仍然稳定,反映出随着疫情消退,人们对今年和明年经济快速增长的预期。

但标普表示,美国的评级受到政府高负债和财政赤字的制约,在疫情造成经济冲击之后,二者在2020年进一步恶化。

标普预计,未来几年美国经济将快速复苏,逐步取消前所未有的财政刺激措施,将使净一般政府债务负担稳定在GDP的110%左右。

标普还预计,在大规模财政措施、持续宽松的货币政策以及经济重新开放的刺激下,2021年美国GDP增速可能达到6.5%;2022年经济增速可能降至3.5%,2023-2024年逐步向2%减速。

此外,2021年美国净一般政府债务为GDP的13%左右,但到2022年将降至6%-7%,2023-2024年平均为4.8%。

偿债成本迟早成问题,但可以这样解决

总的来看,这并不意味着未来没有潜在的问题。

美国的偿债成本可能迟早会再次开始上升。美国国会预算办公室(Congressional Budget Office)预计,到2025年,利息支出将降至GDP的1.1%,触及至少自20世纪60年代初以来的最低水平,之后偿债成本就会上升。该预测是基于10年期美国国债的利率每年稳步上升约20个基点的假设,即从2020年的0.9%上升到2023年的1.5%。

高盛分析师在3月10日的报告中也预测:

“10年期国债收益率到今年底将升至1.9%,到2024年将攀升至2.4%。即便如此,偿债成本也将在正常历史波动区间范围内”。

然而仅在过去几周,该收益率就飙升了约70个基点。CBO过去十年来一直高估了利率水平,但这次可能低估了。

彭博首席美国利率策略师IraF.Jersey对此表示:

“偿债成本随着时间推移缓慢变化,目前收益率的上升不会显著增加纳税人的利息支出。然而,所有正在发行的新债券将导致总融资支出增加,随着时间的推移,这将降低政府预算中非必需部分的灵活性。只要收益率曲线仍然相对陡峭,而且大多数政府融资是短期期限,利息成本不会有太大的上升。”

布鲁金斯学会的Wessel表示,政府债务的数量上限具有不确定性,这也是为什么拜登政府考虑将至少部分通过提高税收而不是举债为未来支出措施筹资:

“在下一个法案中加入一些增税措施或是谨慎之举,可安抚市场,表明我们不会增加过多的债务。”

Jerome Levy Forecasting Center LLC.主席David Levy表示:

“美国政府继续拥有强大的举债能力,新兴市场国家更可能面临财政赤字进一步扩大所造成的市场紧缩,但美国不会。”

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国