【广发宏观张静静】美联储为何暂时不提供削减QE信号?——3月美联储议息会议点评

来源:静观金融

报告摘要

第一、3月美联储议息会议维持此前货币政策,同时上调经济增长及通胀预期并调降失业率预期。

第二、预期经济强劲回升为何只字不提削减QE?美联储还需帮助财政部压低国债发行成本;Taper信号需待Q3。

1)理论上核心PCE同比达到2%是收紧信号,本次议息会议却只字未提削减QE。鲍威尔指出政策收紧需待真实通胀回升而非通胀预期升破2%,看似为合理解释,但我们认为真实原因是未来2-3个月美联储需要帮财政压制国债发行成本。

2)本月美国已落地第三轮抗疫刺激,未来2-3个月存在国债供给。为降低国债发行成本,预计此间美联储将暂时加大购债力度。

3)那么问题来了,为何本次议息会议美联储未给出增加购债的相关指引?因为Q3或将开始Taper。短期内这种货币政策预期的反转极有可能导致市场巨震。因此,美联储最佳策略是“只做不说”:未来2-3个月暂时加大购债力度但淡化该宽松操作指引防止市场过度亢奋后无法承受Q3紧缩冲击。

第三、未来2-3个月美债供给脉冲期间美债收益率不宜过高,SLR豁免到期时点或被推迟到Q3(后)。

第四、真正的风险或在下半年:

1)耶伦预计明年(2022年)美国有望实现充分就业,可见2022H2美联储有望引导加息预期,倒推可见今年Q3美联储大概率削减QE。

2)拜登刺激或助推美股迎最后一波Risk-on;但Q2末到Q3初美股调整风险加剧,拜登政府或有意在年内释放美股风险。

正文

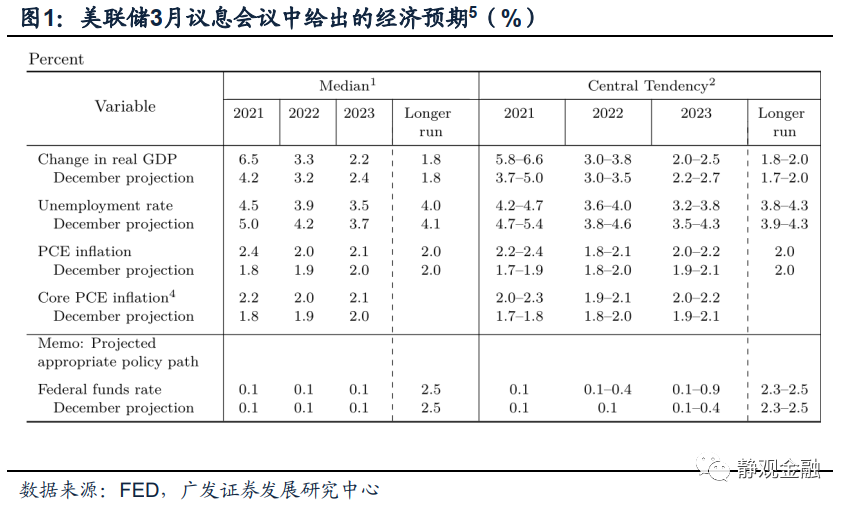

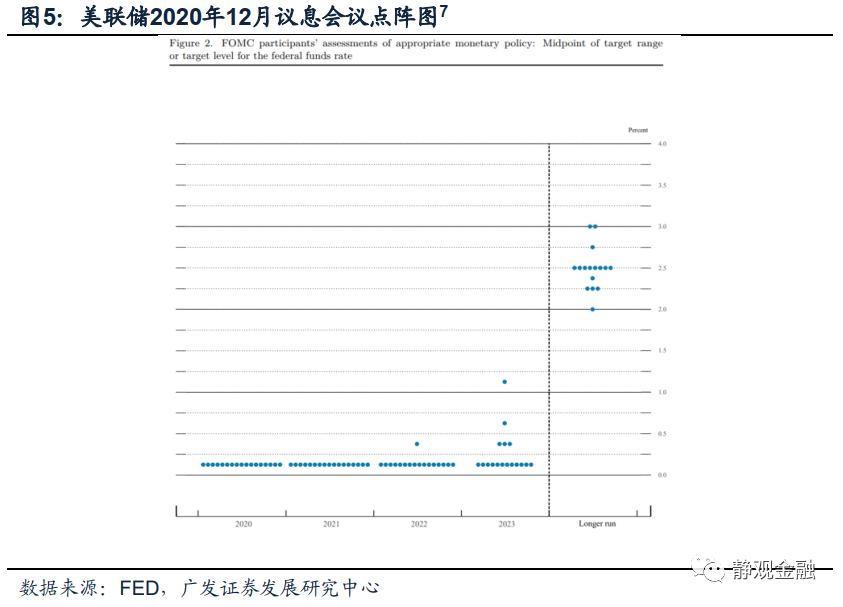

3月美联储议息会议维持基准利率水平与购债规模描述并全面上修今明两年经济预期。

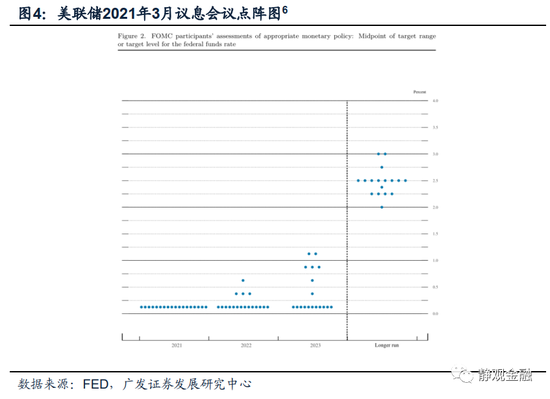

美联储发布3月议息会议声明,维持联邦基金目标利率0%-0.25%不变并表示每月增持至少800亿美元美债及400亿美元MBS。此外,与12月FOMC相比,本次会议中美联储上调了经济增长及通胀预期并调降失业率预期。本期经济展望中美联储将2021年GDP增长预期由4.2%上调至6.5%、将2022年GDP增长预期由3.2%上调至3.3%,唯独将2023年美国经济增长由2.4%调降至2.2%。美联储将2021年失业率预期由5.0%下调至4.5%、将2022年失业率预期由4.2%下调至3.9%、将2023年失业率预期由3.7%下调至3.5%。美联储同时上修了2021年至2023年核心PCE通胀,认为年内就将升破2%。

预期经济强劲回升为何只字不提削减QE?美联储还需帮助财政部压低国债发行成本;Taper信号需待Q3。

理论上核心PCE同比达到2%是收紧信号,本次议息会议却只字未提削减QE。美联储货币政策框架中的通胀目标是核心PCE同比达到2%。本次议息会议美联储将2021-2023年美国核心PCE同比均上修至2%上方,但仍维持购债规模等宽松信号略显反常。在主席讲话环节中,鲍威尔指出政策收紧需待真实通胀回升而非通胀预期升破2%,看似为合理解释,但我们认为真实原因是未来2-3个月美联储需要帮财政压制国债发行成本。

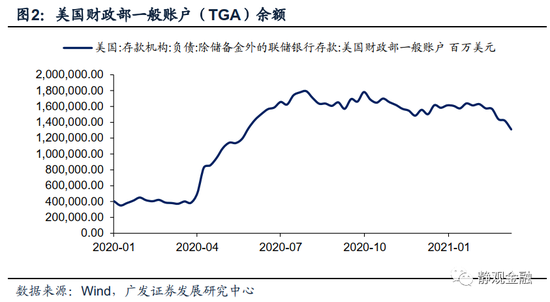

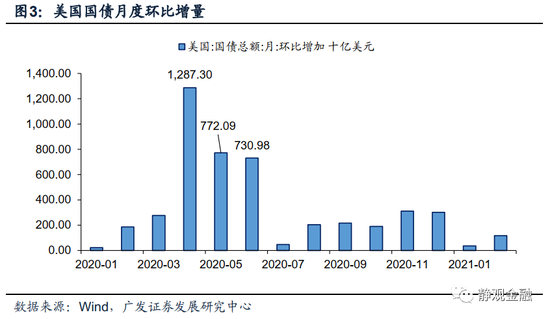

未来2-3个月美联储或暂时加大购债力度以支持第三轮财政抗疫刺激。金融危机以来美联储实施QE政策的目的之一就是帮助财政部压低国债发行成本以降低政府部门的债务利息支出。疫情以来美联储货币政策与财政政策共进退的原因也是如此。本月美国已落地第三轮抗疫刺激。尽管美国财政部在美联储的一般账户(TGA)余额仍高达1.3万亿美元,但与1.9万亿美元财政刺激相比仍有较大缺口并需通过发债填补。去年3月底的第一轮抗疫刺激(规模为2万亿美元)带来的国债供给脉冲持续至6月(图3),由此推断本轮财政刺激也将增加未来2-3个月国债发行压力。为降低国债发行成本,预计此间美联储将暂时加大购债力度。

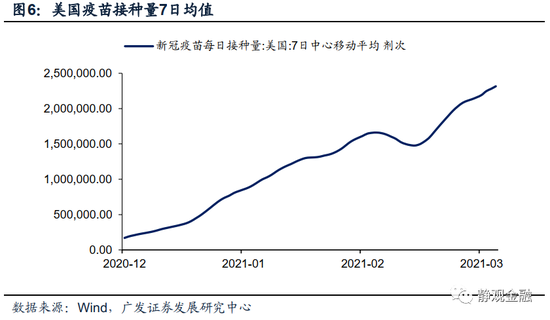

那么问题来了,为何本次议息会议美联储未给出增加购债的相关指引?因为Q3或将开始Taper。我们在2月28日报告《10年期美债的短期变化与中长期趋势》中指出,Q2末到Q3初美国有望实现(接近)群体免疫,疫情带来的不确定性将基本消除。此外,第三轮财政刺激将是最后一轮抗疫刺激,这也意味着Q3开始美国政府杠杆率将逐步回落、国债供给量也将大幅下降,届时美联储大概率将开始削减QE(Taper)。试想,假若美联储在3月给出加大购债(或者进行扭转操作)信号,6-7月议息会议中再引导Taper预期,短期内这种货币政策预期的反转极有可能导致市场巨震。因此,美联储最佳策略是“只做不说”:未来2-3个月暂时加大购债力度但淡化该宽松操作指引防止市场过度亢奋后无法承受Q3紧缩冲击。

未来2-3个月美债供给脉冲期间美债收益率不宜过高,SLR豁免到期时点或被推迟到Q3(后)。

疫后美联储暂时豁免补充杠杆比率(SupplementaryLeverage Ratio,SLR)原计划将于本月底到期。疫情暴发前美联储对于合并总资产超过7,000亿美元或托管资产超过10万亿美元的存款性机构以及存款性机构的控股公司最低补充杠杆比率(SLR)要求为3%,对于全球重要性银行SLR要求为5%[1]。其中,SLR的分子项为一级资本;分母项为风险资产,包括表内风险敞口、衍生工具风险敞口、回购交易风险敞口以及表外风险敞口。其中,准备金和美债属于表内风险敞口。2020年4月1日美联储允许存款性机构在2021年3月31日前不将准备金和美债纳入SLR[2]。但SLR豁免原计划于本月底到期,也就意味着金融机构将在此时点前抛售美债以达到SLR要求,该因素也是此前美债收益率快速上升的原因之一。

SLR豁免到期时点或被推迟到Q3(后)。未来2-3个月美国财政部将大规模举债,美联储也将帮助财政部压低发债成本。因此,SLR豁免的到期时点有望被推迟至Q3(后)。当然,在答记者问环节中鲍威尔提到未来数日会公布该政策结果,也不能排除美联储无视该因素影响直接在3月底结束豁免的可能性。

真正的风险或在下半年,我们预计:Q3削减QE;拜登政府或有意在年内释放美股风险。

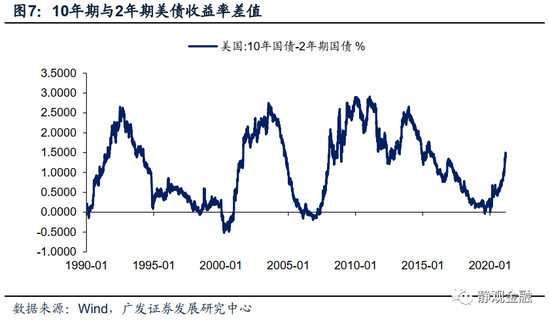

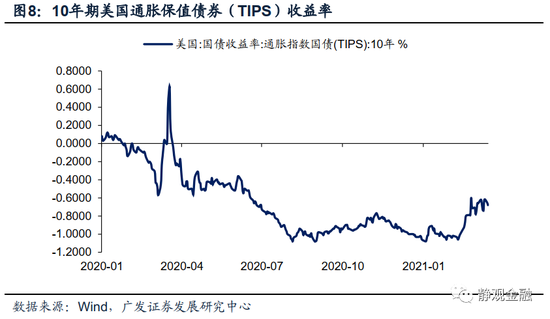

我们预计美联储将在Q3削减QE、年底10Y美债收益率有望破2%。现任美国财政部部长、美联储前主席耶伦提到第三轮财政刺激落地后明年(2022年)美国有望实现充分就业[3]。该判断带有很强的货币政策信号,说明最迟在2022H2美联储将引导加息预期。加息预期引导前美联储势必结束QE,而2014年美联储削减QE过程持续了10个月,因此今年Q3美联储或将开始削减QE。一般来说,降息结束到加息预期形成前对应着美债的熊陡过程,且最终10Y与2Y美债利差触顶。以史为鉴即便保守估计在下一轮加息预期形成前该利差也应高于2%。由于2Y美债收益率代表基准利率(预期),目前基准利率为0-0.25%,因此明年中期10Y美债收益率至少应该触及2.25%(2%加上目前基准利率上限)。由此可见今年底10Y美债收益率有望破2%,且实际利率(10年期TIPS收益率)亦有望在年底转正。

拜登刺激或助推美股迎最后一波Risk-on。我们在2月7日报告《拜登刺激或将助力美股迎最后一波Risk-on》中指出,疫情暴发以来的经验是:财政刺激落地前后以及疫情前景明朗阶段,海外市场就会Risk-on,美股强劲、美元走弱;财政刺激影响削弱及疫情不确定性升温共振之际市场情绪就会降温,美股波动、美元反弹。第三轮财政刺激落地将为美股带来三重短期利好:财政转移支付或将推高个人投资者的风险偏好;疫苗采购规模加大、群体免疫时间有望提速,投资者对经济预期更为乐观;美债收益率上行速度或暂时缓和。

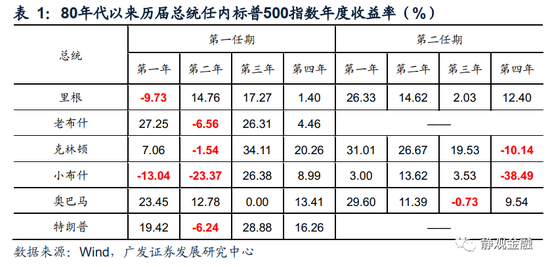

Q2末到Q3初美股调整风险加剧,拜登政府或亦有意在年内释放美股风险。一旦Q3实现群体免疫、抗疫刺激结束,美联储引导QE削减预期,10Y美债收益率将再度加速走高。高处不胜寒的美股将面临极大的估值压力。此外,为落地第三轮财政刺激政策2月5日美国参众两院同时通过2021财年财政预算决议。每一财年执政党只有一次通过财政预算决议、启动预算和解流程的机会,因此2022财年(2021年10月)开启前拜登落地基建及加税等政策无法落地。但近期拜登政府不断引导加税政策预期[4]或是有意提前释放利空信号并在货币政策正式转向之际挤掉美股泡沫。如表1所示,80年代以来美股在每届总统任期前两年下跌概率最高,尽管有经济因素,但也说明历任总统上台初期最不在意美股表现,下跌反而可以压低基数进而在其执政中期交出更优异的“成绩单”。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国