热点栏目

热点栏目曾是国内最优秀的体外诊断公司,却沦为投资机构的“买办工具”,市值仅剩76亿:科华生物“大败局” | 风云商学院

来源:市值风云

“

科华生物曾经是中国生产量最大、市场占用率最高、品类最齐全的体外诊断企业,却在控股股东变成投资机构之后,沦落成了代理收入为主的买办企业,真是无限的讽刺,和悲哀。

”

科华生物作为第一家上市的IVD企业,2004年7月就登陆深交所中小板,曾经是国内生产量最大、市场占用率最高、品类最齐全的体外诊断企业。

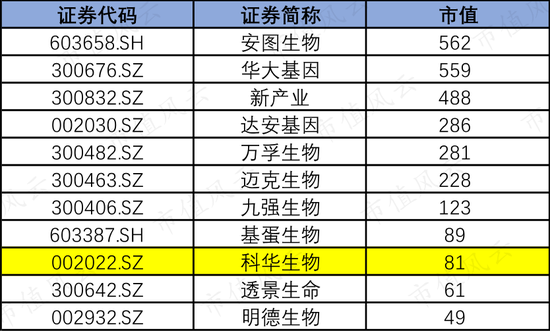

这么一家质地曾经如此优秀的公司,却为何如今市值仅剩80亿左右(截至研报发表时,市值再次跌至75.8亿)?和后来的上市诊断公司如安图生物、华大基因等公司市值拉开了明显的差距。

(各家诊断上市公司市值,截至2021年3月3日)

科华生物最高市值曾达到2015年的300多亿,如今才到最高点的四分之一,这中间到底发生了什么?是什么决定了公司的兴衰?

一、老龄创业者的守业期:2004年-2013年

上市公司业绩变化,永远是人在起决定性的作用。

科华生物前身可追溯至上海科华生化试剂实验所,创立于1981年,是国内第一家将乙肝、丙肝、艾滋诊断试剂推向市场的企业,也是率先开发出SARS诊断试剂的企业,曾确立了国内试剂第一品牌地位。

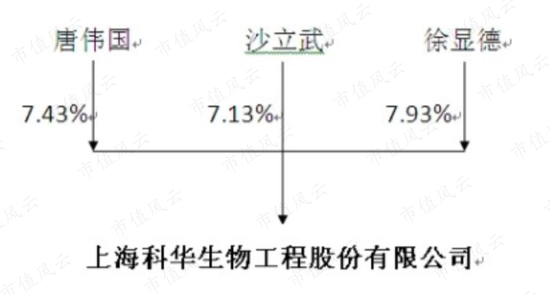

原控股股东为唐伟国、沙立武、徐显德,分别持有7.43%、7.13%、7.93%的股权。

(2013年年报)

唐伟国、沙立武、徐显德分别是1940年、1956年、1952年出生的,年纪很大了,而且持股最多的徐显德在公司并未担任任何职务。

董事长唐伟国担任上海市生物医药行业协会副会长,沙立武曾经是总经理,2012年60岁退休辞职了,负责研发的副总经理王缦也是退休辞职了。

(2012年管理团队变更)

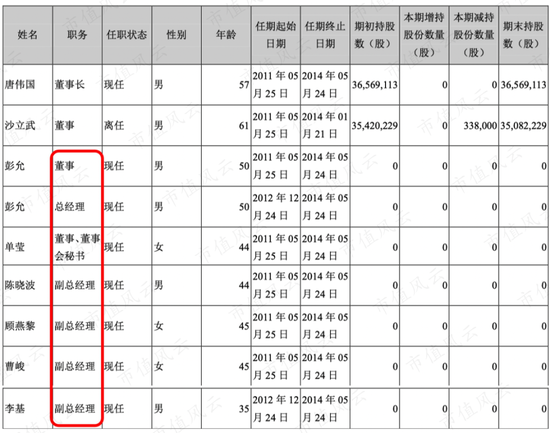

此外,从2013年披露其他高管的年龄情况来看,除副总经理李基35岁之后,科华生物高层几乎呈老龄化结构:

而且这些高管居然无一持股!持股数量均为零!

(2013年年报)

有股权的大股东(徐显德)不负责经营,而经营团队多数没有股权,这样股权结构激励容易出问题——公司从2004年-2013年之间没有做过股权激励。

二、2013-2020:投资机构的并购扩张期

2014年8月,外国LAL公司接过原股东徐显德、方永德、顾文霏的股权,成为第一大股东,这是科华生物第一次发生控制权变更。

2015年再通过定向增发,LAL合计持股18.7%。

根据公开资料显示,LAL公司是方源资本设立的一家持股公司。方源资本是目前专注中国市场规模最大的私募股权投资基金之一,基金规模约四十四亿美元。

总裁/合伙人是唐葵,此前曾在高盛服务了11年,之后任淡马锡控股(香港)有限公司总裁,负责淡马锡在中国的投资业务。

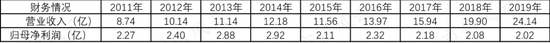

从具体财务指标来看,科华生物2011-2014年营业收入增长几乎停滞,2015年还同比下滑5.1%,2016年之后才恢复增长。

2015年净利润同比减少27.86%,科华生物解释2015年业绩下滑原因是部分业务招标工作延后、由于个别原材料供应商违约导致出口业务收入下滑、加大新产品研发投入使得管理费用增加。

但风云君认为更重要的原因应该是:控股股东变更带来的管理层变动影响了业务。

接过控制权之后科华生物就开始搞股权激励了,分别在2015年和2018年做了两次股权激励。

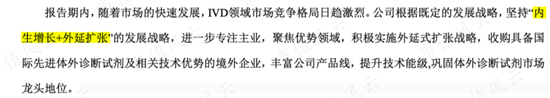

此外,由于方源资本是家投资机构,资本运作是其优势,接手科华生物之后便定下了“内生增长+外延扩张“的发展战略,大举对外做并购。

(2015年年报显示战略发生转变)

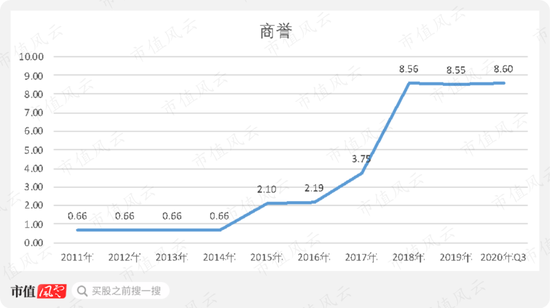

科华生物的商誉,短短几年,就从2014年的0.66亿急剧增加到2018年的8.56亿,占到当时总资产的四分之一。

并购和投资的的企业,既包括西安申科、广东新优、南京源恒、广州科华、江西科榕五家区域经销商(风云君认为没什么卵用),还包括分子诊断领域的西安天隆和苏州天隆,以及全自动荧光PCR分子诊断的奥然生物。

科华生物主营有生化、免疫、分子诊断三个领域,生化和免疫是传统业务,新兴业务分子诊断领域基本上是并购过来的。

2016年之后营业收入的增长也有这些企业的贡献,比如2019年重新整合后的分子诊断业务收入为4.85亿,收购的渠道经销商营业收入为6.37亿。

但从财务数据来看,基本是增收不增利,2016年归母净利润每况日下。

说明外资LAL的投资机构管理并不太好。而且期间也增加了很多代理业务,代理了日本希森美康、日本日立、法国梅里埃等国际知名厂商的产品。

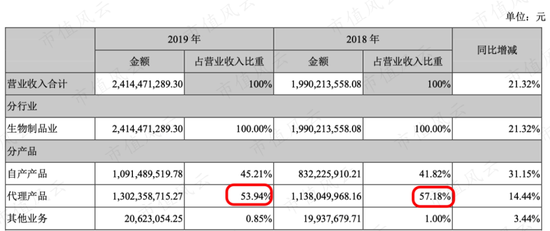

2016年-2019年代理产品收入占比分别为46.84%、49.16%、57.18%、53.94%。

(2018年和2019年的营业收入结构)

科华生物曾经是国内生产量最大、市场占用率最高、品类最齐全的体外诊断企业,如今却变成了代理收入为主的买办企业,真是无限的讽刺,和悲哀。

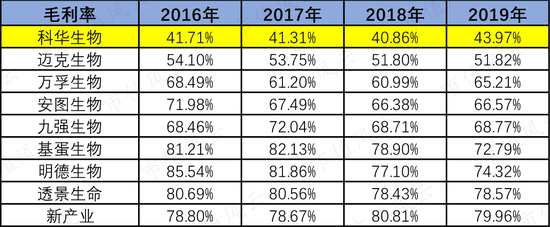

这也造成科华生物的毛利率在体外诊断行业垫底,只有40%多。

(体外诊断上市公司毛利率对比)

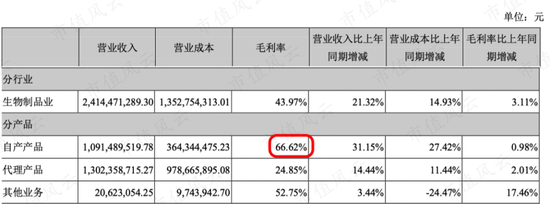

以2019年为例,代理产品毛利率只有24.85%,拖累了整体公司的毛利率,但即使是自产产品的毛利率66.62%,在体外诊断行业中也处于较低水平。

(2019年年报)

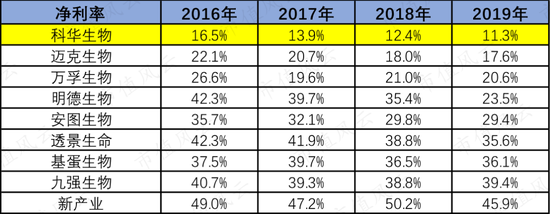

毛利率低也造成净利率较低,科华生物净利率也是行业倒数第一。

(体外诊断上市公司净利率对比)

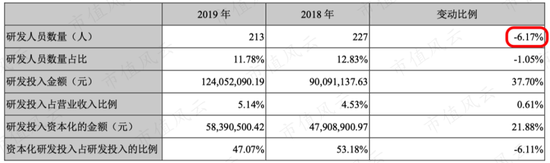

作为一家医药公司,研发是最核心的,科华生物2019年研发人员数量还减少了。

(2019年年报)

从上表也可以看出,研发投入资本化比例也很高,占了一半!

2016年-2019年研发投入比例只有5%左右,也是全行业倒数第一。

(体外诊断行业个股研发投入比例)

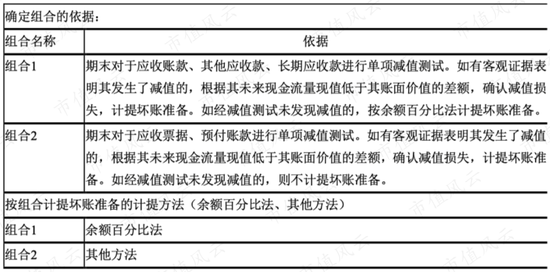

2019年底科华生物的应收账款是除商誉之外第二大的资产科目,账面余额有6.63亿。

但是和其他可比上市公司是用账龄计提坏账不同,科华生物居然是按余额百分比法计提坏账的。

(科华生物应收账款计提最特殊)

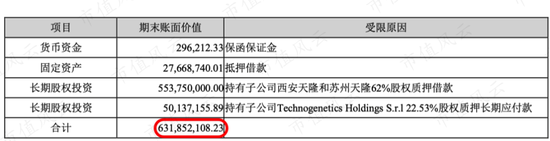

2019年底,科华生物账上货币现金余额为4.42亿,其中短期借款有2.06亿,长期借款2.94亿,现金不足以覆盖借款,总资产有37亿,其中6.3亿就受限。

三、再次易主,格力入主

2020年5月,格力地产通过全资附属公司珠海保联协议受让科华生物9586万股股份成为公司第一大股东,持股18.63%,交易总价为17.26亿,收购价格18元/股比前一个交易日16.9元/股只多了6.5%。

这是科华生物的第二次控制权变更。

格力地产早期隶属格力集团,格力集团隶属珠海国资委控股,2015年之后珠海国资委另外成立了珠海投资股份有限公司(与格力集团并列),并在2015年将格力集团持有的格力地产股份无偿划归珠海投资有限公司(简称“珠海投资”)。

格力地产旗下业务早已不局限于房地产,还扩展到了口岸经济、海洋经济、现代服务业、现代金融以及大健康业务。

2020年5月格力地产因为宣布重大资产重组:拟通过“发行股份+现金”方式收购珠海市国资委和城建集团合计持有的免税集团100%的股权,涉及免税概念,股价连拉8个涨停。

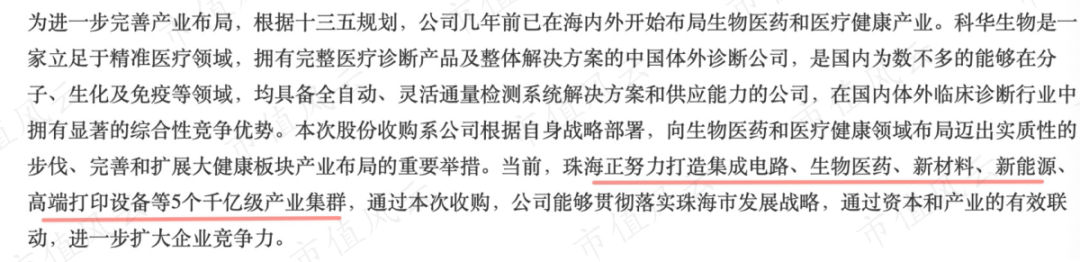

格力地产几年前已经在海内外布局生物医药和医疗健康的产业,这次收购科华生物是实质性迈出的步伐,是在珠海市打造产业集群的背景。

(格力地产公告的收购目的)

不仅是格力,美的、海尔、长虹等家电巨头也大举进军医疗健康产业:

不过格力地产在2020年底多次受到监管处罚:

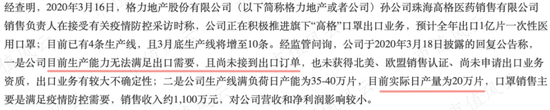

(格力地产口罩披露事件)

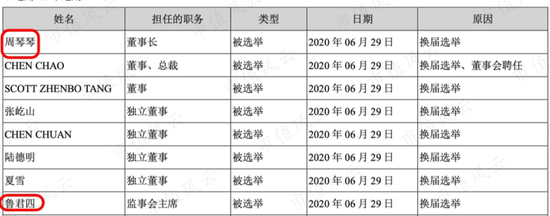

公开资料显示,格力地产副总裁周琴琴是科华生物的董事长,格力地产董事长鲁君四是科华生物的监事会主席。

(科华生物如今的管理层)

四、2020年业绩爆发

截至2019年12月31日,科华生物拥有230余项获国家药品监督管理局NMPA批准的及70个经欧盟CE认证的试剂和仪器产品。

主要试剂有甲型肝炎、乙型肝炎、丙型肝炎、戊型肝炎、艾滋病、性病、肝功能、肾功能、心肌类、血脂类、流行性感冒、特定蛋白类、胰腺疾病类、无机离子类、糖代谢类、甲状腺功能、性激素等。

仪器涵盖全自动生化分析仪、核酸检测自动化应用平台、全自动化学发光测定系统、PCR设备等。

这次疫情期间,科华生物也快速抓住机会,2020年3月17日就同时获得新冠病毒三种检测方法、四种相关产品的CE认证和欧盟市场自由销售证书:

2020年上半年被列为WHO(世界卫生组织)应急使用清单,可供其他国家和地区采购,也已经在南美等国注册,美国FDA注册正在进行中。

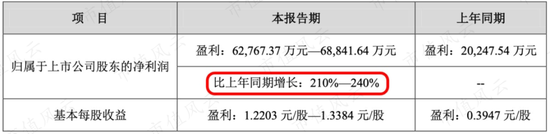

科华生物也因此业绩得以快速增长:

(2021年1月12日披露的业绩预告)

但现在市值81亿,估值仅11倍,说明投资机构对后续业绩增长持续性不看好。

五、启示录

当然,科华生物并非一无是处:并购都是集中在诊断行业之内,每年都有利润,而且每年都分红,虽然近几年分红率明显下降,平均分红率还挺高的。

总的而言,科华生物是一家很典型的案例,研究过往的发展史可以避免投资常见的误区,给我们的启发是:

首先控制权要集中。控股股东才有动力去做好公司,科华生物原有的股权结构太分散,而且第一大股东并不在上市公司任职,而且三位实际控制人年龄都偏大要退休了,其他管理人员年龄也偏大。

创始人越年轻的公司相对后续爆发力越强。创始人年纪较大,就要小心卖掉公司的风险。

假如没卖掉则需要处理好两个问题:要不就是看下一代接班人,比如娃哈哈、东阳光药和海澜之家;要不就只能找职业经理人,比如美的和恒瑞医药。

其次是管理层要持股。科华生物上市前和上市后10年(2004年-2014年),管理层居然无一持股,这势必会导致激励不足。

然后,纯投资机构控股或管理的上市公司需要警惕。这些公司往往没有企业家精神,缺乏长远的战略眼光和投入,对公司的管理起不了太多作用,而且容易对外大举并购。

博雅生物、上海莱士就是这么玩坏的,尤其是博雅生物和科华生物的发展经历很像。(下载市值风云APP,搜索“博雅生物”、“上海莱士”,获取完全不一样的独立研报)。

最后,作为医药公司,研发投入是至关重要的。医药公司估值最主要看产品线,而不是目前的盈利状况,科华生物的研发投入比例是体外诊断行业最低的,虽然由于疫情2020年业绩不错,但股价涨不起来。

至于格力地产控股之后,科华生物能否有所变化?

风云君认为美的控股万东医疗的状况,会比格力地产控股科华生物的状况好,因为前者可以技术共享和支持,而后者是割裂的。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国