追逐兰兰、坤坤、嵩嵩的你们还好吗?

支付宝新开通了基金诊断功能,披露了最近1年持有用户盈亏分布情况。数据显示,近一年,绝大多数追逐“顶流”基金经理或者“网红”基金的基民都暂时陷入了亏损。例如,“公募一哥”张坤管理的易方达蓝筹精选近一年收益率超过118%,但近一年持有用户中,70%以上的投资者亏损幅度超过5%。

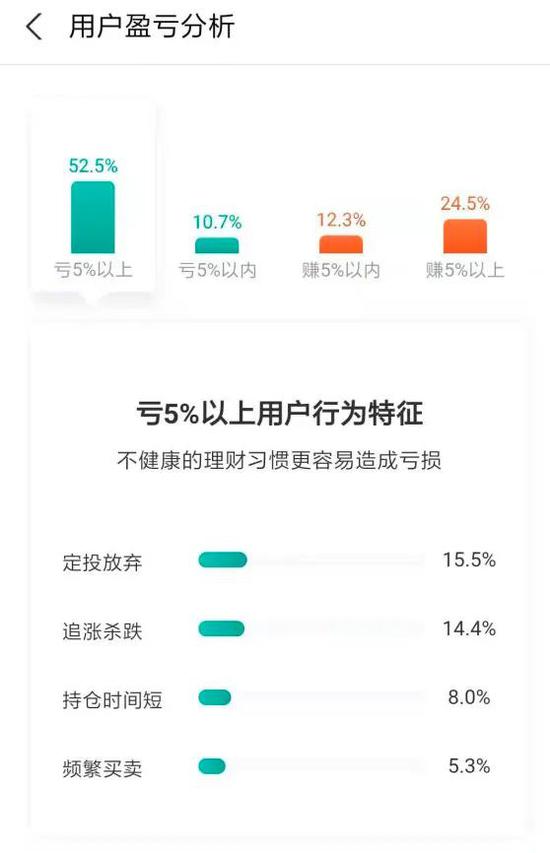

根据支付宝对用户行为特征的分析,放弃定投和追涨杀跌仍然是投资者亏钱的主要原因。

我们先来看看“顶流”基金经理管理的基金情况。

张坤是公募基金行业首位管理规模超过1000亿元的主动权益基金经理,今年以来频频登上热搜,甚至有了自己的粉丝后援会,可是近一年买入基金的大部分粉丝应该颇为伤心。

以张坤管理的易方达蓝筹精选为例,从近一年持有用户盈亏情况来看,支付宝数据显示,逾八成投资者目前是亏损的,其中,亏损超过5%以上的基民占比高达71%。

值得注意的是,截至3月18日,易方达蓝筹精选近一年收益率为118.6%,这意味着不少投资者是在高点冲进来的。支付宝也对亏5%以上用户的行为特征进行了分析,15.6%的投资者是由于定投放弃,14.3%的投资者是因为追涨杀跌,8.2%的投资者是因为持仓时间短,另有7.4%的投资者是因为频繁买卖。

另一位明星基金经理葛兰管理的中欧医疗健康混合A的支付宝关注人数超过400万人,近一年绝大多数投资者也是亏损的。

数据显示,从近一年持有用户盈亏分布来看,盈利的客户占比不到四成,52.5%的投资者亏损超过5%。但从基金本身收益来看,中欧医疗健康混合A近一年收益率超过75%。放弃定投和追涨杀跌仍然是投资者亏钱的主要原因。

我们再来看看“网红”基金的情况。

招商中证白酒指数基金堪称基金界的“网红”,去年以来霸屏支付宝基金热购榜,去年三季度末该基金规模突破200亿元。截至今年1月8日,规模已飙升至568.47亿元,持有人户数也高达830.76万户。从近一年持有用户盈亏情况来看,超半数投资者是亏损的,其中,30.8%的投资者亏损幅度超过10%,而招商中证白酒指数近一年涨幅超过120%。

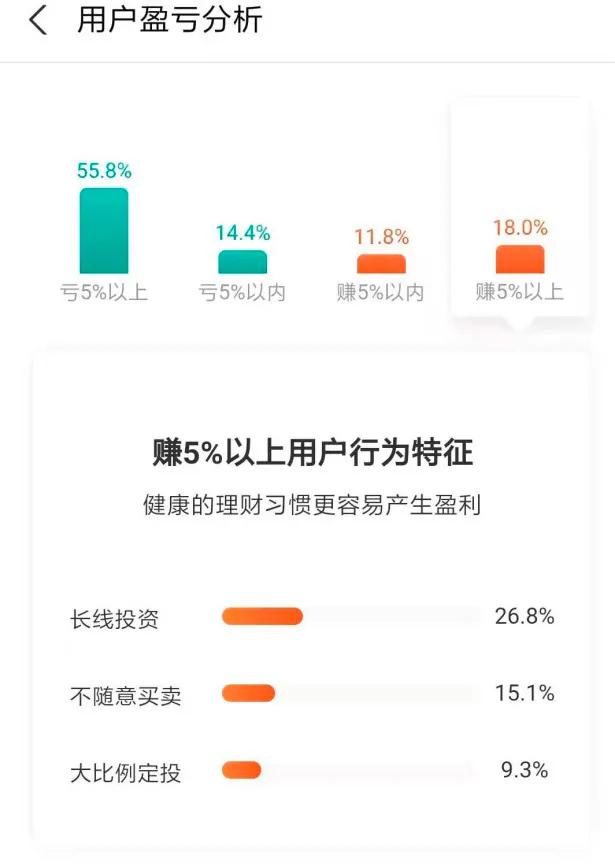

几乎满仓半导体的诺安成长同样是只“网红”基金,去年年底基金规模高达327亿元。从近一年持有用户盈亏情况来看,只有不到三成投资者实现盈利,55.8%的投资者亏损超过5%。不过,诺安成长近一年的表现并不如人意,截至3月18日,基金净值涨幅为13.23%。

从支付宝对用户的行为分析来看,绝大多数亏损的投资者是因为追涨杀跌以及放弃定投。

高点买入被套何时能回本?

事实上,春节后市场颇为震荡,多只基金节后亏损幅度超过20%,不少刚入市的投资者买在阶段性高点导致被套,心里难免有点恐慌。很多人或许都想问基金到底什么时候才能回本,小编这里有一组数据。

兴证全球基金用偏股基金指数对历史数据做了一组测算,回顾偏股基金指数自2008年之后10年的历史数据,计算投资者每一年高点入场后持有基金需要的回本时长。

具体来看,如果在2008年的阶段性高点即上证指数5497.9点(也即近10年上证指数最高点位)买入,截至今年3月8日,不考虑申赎费管理费等费用,这笔投资回本需要86个月;2015年上证指数再次冲上5000点,如果在当年的5166.4点最高点买入,这笔投资回本时间大概需要61个月。

数据显示,在单笔投资的情况下,在2008年-2018年的最高点买入,只要愿意长期持有最后总会回本,只是回本时间有长有短,平均回本时长为25个月。

对于投资者而言,买入基金希望的是获取收益,如果在每年的高点买入,最终持有收益想超过20%,又需要多长时间?数据显示,从整体来看,在每年高点买入,单笔投资收益超过20%平均需要45个月。其中,在2018年5497.9点买入,单笔投资收益要想超过20%,需要87个月;在2015年的5166.4点买入,需要68个月的时间收益才能超过20%。

在下跌中定投,则能够摊薄投资者买入成本,加快投资者回本以及获取收益的速度。数据显示,在每年高点投资1万元,从当月月末开始坚持每月月末定投2000元的情况下,平均回本时长则由25个月缩短到13个月,获取20%以上投资收益的平均时间也从45个月缩短到36个月。

数据来源:Wind 截至2021/03/08

兴证全球基金表示,没有人能准确地预测市场底部,而按部就班地实践定投计划或许是应对市场震荡的一个不错的选择。如果投资者进场后发现自己买在了相对高点,也不用后悔莫及。一方面,优秀的管理人有机会在中长期创造超额收益;另一方面,投资者也可以在市场下跌中坚持定投,摊薄前期高位买入的成本。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国