4月债市怎么看?怎么配?

郁言债市

摘 要

3月15-19日,除了周五受到中美谈判消息的带动,利率各期限收益率下行2个bp左右,其余时间债券市场都在窄幅波动等待方向,利率曲线进一步平坦化。对于接下来的市场怎么看,怎么配?

3月15-16日,税期资金面没有出现类似1月时的明显收紧。不过DR001、DR007利率也出现一定程度上行,虽然资金面只是边际收紧,不过银行间杠杆率有所下降。与降杠杆动作相伴随的是久期略有拉长,本周市场的久期进一步上升。

对于即将到来的4月,考虑到今年年初以来,央行投放量偏少,面临缴税大月和地方债供给,央行可能增加投放,但可能也是部分对冲税期、地方债缴款带来的资金缺口,资金面继续收敛的概率较高。

考虑到近期债券市场普遍预期4月地方债大概率供给放量,也都在等待由供给放量引发的市场高点,进行配置。因而我们预计市场已经预期的利空因素,可能被部分消化,引起大幅度利率上行的风险可控。因而在资金面趋紧叠加利率上行空间可控的组合下,我们认为较高票息,可能是占优选择。

利率债方面,从票息的角度考虑,非关键期限、流动性稍差一点的政金债可以作为选择。以国开债为例,优选4年或者8-9年。信用债方面,兼顾风险和流动性,4%左右的品种,可以作为优选。首推国有行和股份行的二级资本债和永续债,此外部分城投债和产业债也有一定性价比。

核心假设风险。国内政策出现超预期调整。

3月15-19日,除了周五受到中美谈判消息的带动,利率各期限收益率下行2个bp左右,其余时间债券市场都在窄幅波动等待方向,利率曲线进一步平坦化。对于接下来的市场怎么看,怎么配?

1

近期债券市场降杠杆、拉久期

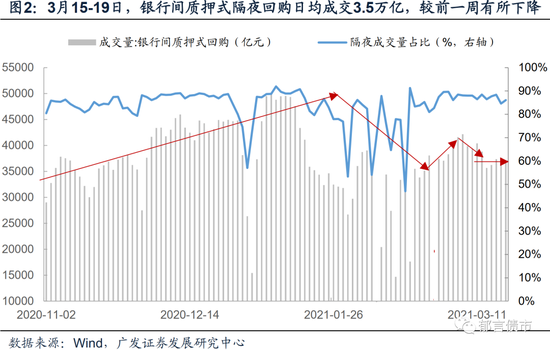

资金面略有收敛,债市的银行间市场杠杆率下降。3月15-16日,税期资金面没有出现类似1月时的明显收紧。不过DR001、DR007利率也出现一定程度上行,DR007达到7天逆回购利率附近。虽然资金面只是边际收紧,不过银行间杠杆率有所下降。从银行间质押式隔夜回购的日均成交量来看,从前一周的3.5万亿元降至3.2万亿元,说明市场对资金面的预期仍然不乐观。

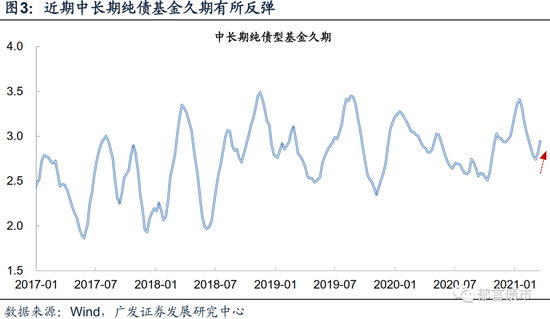

与降杠杆动作相伴随的是久期略有拉长,从我们估算的中长期纯债基金久期可以看出,本周市场的久期进一步上升(久期的绝对数字,可能由于估算方法的差异而不同,不过趋势基本一致)。这也与近期长端利率小幅下行,短端利率小幅上行相一致,市场在朝着低波动环境下,适当加久期的方向配置。

2

央行投放偏少,随着地方债发行,资金面可能收紧

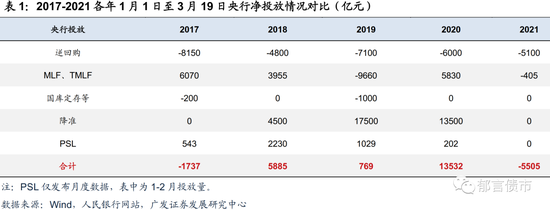

与往年同期相比,今年年初以来央行投放流动性偏少。我们统计了2017-2021年各年1月1日至3月19日央行净投放情况,对比可以发现,2021年这期间央行净投放,不仅低于2018-2020年同期(货币宽松周期),甚至也低于2017年同期(货币收紧周期)。如果说每年年初,元旦前投放的跨年逆回购大量到期,对分析资金存在干扰。那么,我们所关注的长钱投放,在未降准的背景下,2021年1月1日至3月19日MLF和TMLF净投放为-405亿元,明显低于也未降准的2017年同期6070亿元。仅从投放数量来看,流动性进一步转松的可能性不高。

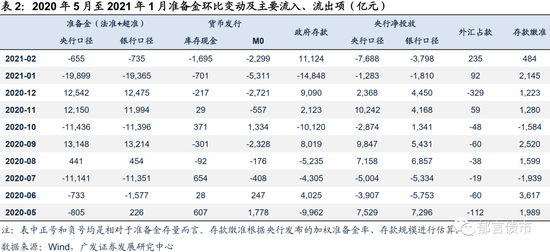

2月超储率较低。经我们估算,今年2月末超储率1.0%(估算方法详见《如何测算超储率?——债市流动性框架之一》),与1月末基本持平(考虑小数点后两位则2月更低),明显低于2020年12月末的2.2%。但从银行间市场资金价格来看,2-3月流动性相比1月中下旬明显转松,与2月末较低的超储率似乎相悖。先来看央行发布的准备金科目,包括法定准备金和超额准备金,无论是央行口径(来自货币当局资产负债表)、还是银行口径(来自其他存款性公司资产负债表),1月为减少近2万亿元,2月则减少不足1000亿元。考虑到法定准备金率不变的前提下,法定准备金随存款增长而增长,因而1月和2月准备金下降,背后可能均是超额准备金减少。然后拆分准备金的五大流入流出项,可以发现,尽管2月政府存款补充约1.1万亿元,但央行净投放为负,货币发行均对准备金形成消耗,从而导致准备金小幅下降(主要是超额准备金下降)。

2-3月资金面不紧,需求端可能是更重要的因素。一方面,从银行间市场回购交易量来看,2-3月债市杠杆率较1月明显下行,相应对资金面需求也有所减少;另一方面,从历史数据来看,2-3月缴税规模明显不及1月,缴税需求对资金面的影响也相应较小。因而资金面能否维持当前状态,需求端因素的走向可能起决定性作用。

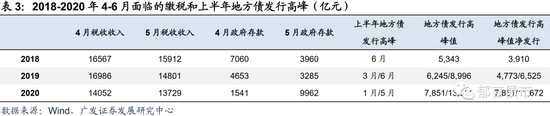

缴税大月和地方债供给增加可能到来,关注央行对冲力度。从2018-2020年来看,4月作为缴税大月,税收规模在1.4-1.7万亿元,对应中旬税期缴税规模可能达到1万亿元级别;超储和银行库存现金转为政府存款,2018-2019年4月政府存款增加幅度分别为4653亿元和7060亿元(2020年受疫情影响缴税较少)。受经济增长反弹带动,2021年4月缴税的规模可能较大。地方债发行可能迎来一个高峰,参考2018-2020年,上半年均有1-2个月地方债发行量较大。2021年3月25日,湖北开始发行新增地方债250亿元,其中专项债150亿元,一般债100亿元。后续地方债新增限额可能陆续开始发行,4月迎来地方债供给高峰的概率较大。地方债发行缴款形成财政存款,也相当于从市场抽取流动性。

考虑到今年年初以来,央行投放量偏少,面临缴税大月和地方债供给,央行可能增加投放,但可能也是部分对冲税期、地方债缴款带来的资金缺口,资金面继续收敛的概率较高。

3

利率窄幅波动下的占优配置策略

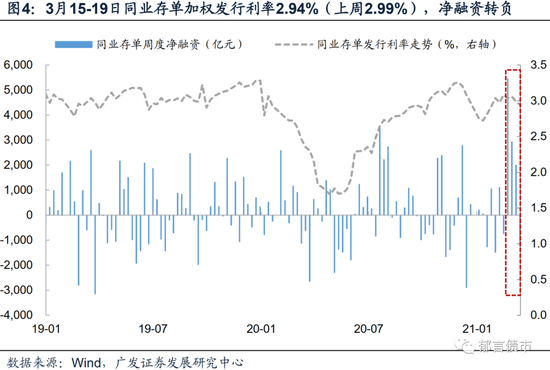

近期资金面不紧,春节假期后的2月22日至3月14日同业存单净融资规模较大,银行的负债端压力有所改善。同时考虑到近期债券市场普遍预期4月地方债大概率供给放量,也都在等待市场高点出现进行配置。因而我们预计市场已经预期的利空因素,可能被部分消化,引起大幅度利率上行的风险可控。不过资金面的边际收紧,可能也会出现。因而在资金面趋紧叠加利率上行空间可控的组合下,我们认为较高票息,可能是占优选择。

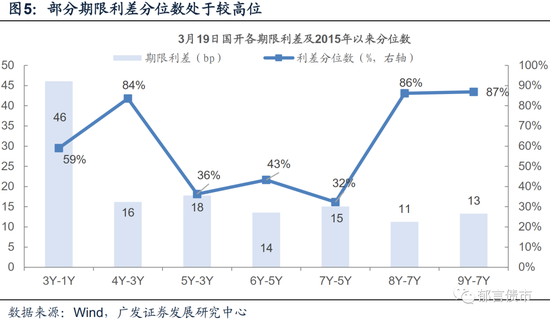

利率债方面,从票息的角度考虑,非关键期限、流动性稍差一点的政金债可以作为选择。从各期限利差来看,中短端方面,3Y和4Y左右国开债性价比较高,期限利差所处2015年以来50%分位数之上;长端方面,8Y和9Y国开债性价比较高,8Y和7Y、9Y和7Y国开债利差分位数均位于80%分位以上。

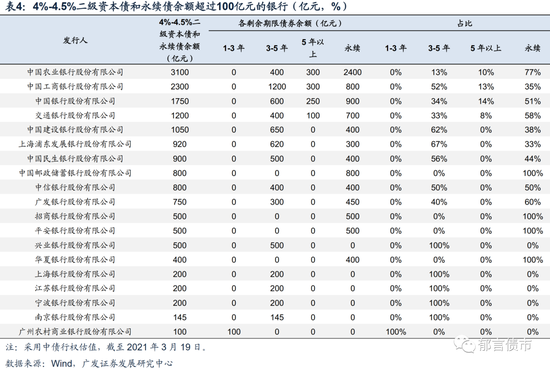

信用债方面,兼顾风险和流动性,4%左右的品种,可以作为优选。首先,国有和股份制银行的二级资本债和永续债,收益率4%-4.5%之间,兼具安全性和流动性。

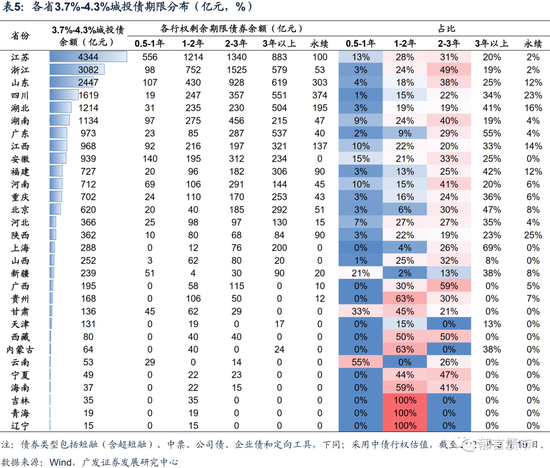

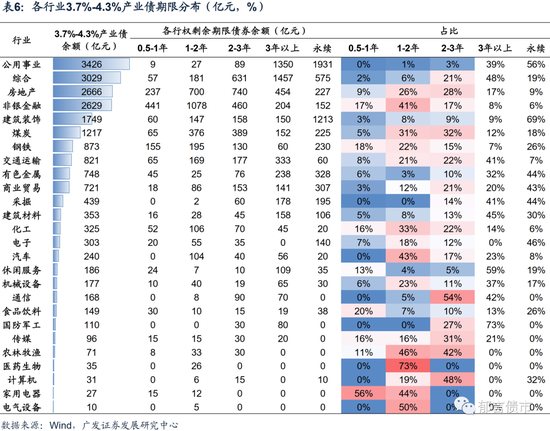

此外,我们还筛选了3.7%-4.3%区间的城投债和产业债。城投债方面,江苏、浙江、山东1-3年的选择空间较大。产业债方面,如果把期限控制在3年以内,非银金融和化工债可以关注。

风险提示:

国内政策出现超预期调整。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国