热点栏目

热点栏目市场展望与投资策略:

国内煤炭生产稳定且受环保等政策影响边际减小,进口煤政策变动的预期已经对煤价影响越来越小,且结合5、6月进口煤量,市场已经有较为充分的预期,未来政策完全禁止进口的可能性不大。需求端因为焦企炼焦利润攀升,购煤积极性增加,但总体而言,供需关系较为稳定,焦煤价格趋势性变动概率不大,7月若进口煤政策若无大变动焦煤价格大概率继续走震荡。

焦炭方面,供应端焦企开工率虽然分化但走入稳定,阶段性有落后产能退出看点。需求端高炉开工已经高位,继续增加难度较大,而且随着高温的到来,社会钢材库存下降幅度或进一步趋缓,可能会有累积的可能。现货多轮提涨之后,焦钢博弈剧烈,焦炭价格下有支撑上有压力,震荡概率加强。

操作上:焦煤JM2009合约1150-1250区间内参与,区间底部偏多更为安全;焦炭J2009合约1860-2000区间内参与。

一、行情回顾

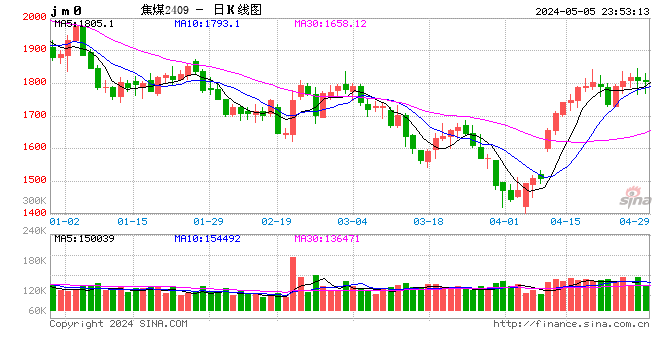

6月月报中我们预测“焦煤JM2009合约1120-1200区间内参与,区间底部偏多更为安全”,结果JM2009运行区间为1154-1209,基本符合我们对焦煤的判断,且底部支撑较强的预测。焦煤供应端6月份没有大变化,市场对进口焦煤政策的变化也从预期转变成对未来如果落实的接受。

我们对焦炭的预测是“焦炭J2009维持震荡思路,趋势上不明显”,结果6月初焦炭连续多日小幅走高后震荡于1920-2000区间,整体上符合我们月报的判断,但因月初突发徐州、汾阳等多地限产消息,造成焦炭小幅拉涨。不过由此而造成的供给端小幅收缩后,并未能明显改变焦炭的供需结构,焦价未能因供应端变化而大幅拉涨。

图1:主力合约价格走势

资料来源:华安期货投资咨询部;Wind

二、焦煤:国内焦煤供应稳定 海煤进口政策变动存疑

(一)国内原煤产量稳定无虞

5月份,生产原煤3.2亿吨,同比下降0.1%,而4月为增长6.0%;日均产量1029万吨,环比减少45万吨。1-5月份,生产原煤14.7亿吨,同比增长0.9%。以此来看国内煤炭生产日趋稳定,6月份煤炭生产几无干扰。

6月18日国家发改委、能源局下发《关于做好2020年能源安全保障工作的指导意见》提出,2020年再退出一批煤炭落后产能,煤矿数量控制在5000处以内,大型煤炭基地产量占全国煤炭产量的96%以上,分类处置30万吨/年以下煤矿。随着落后以及小型煤矿的逐步退出,国内煤矿生产将会越来越稳定,且生产控制也将得到进一步加强。

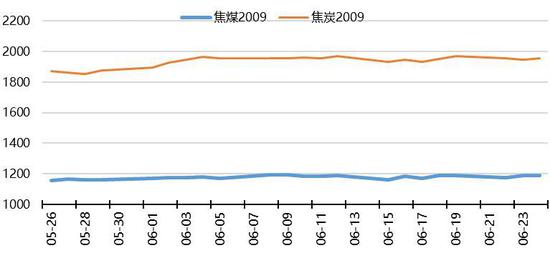

图2:国内原煤产量

资料来源:华安期货投资咨询部;Wind

(二)海煤进口政策变动存疑

5月份,进口煤炭2206万吨,环比减少889万吨,同比下降19.7%;1―5月份,进口煤炭1.49亿吨,同比增长16.8%。

海煤方面,港口通关大部分港口通关时间在40到45个工作日,不支持异地报关。政策没有明显变化,但1-4月份进口澳大利亚焦煤总量4264万吨,同比增长76.94%,且澳洲焦煤品质较好价格相对国内来讲仍有优势。不过进口配额已经捉襟见肘,就算下半年通关政策不发生变化,进口焦煤量仍然同比会有收缩。

蒙煤方面,目前蒙煤每日进关量较往年水平仍然偏低,288口岸通关目前通关在500车左右,策克口岸日均300-500车左右,短期内蒙煤进关仍然难有全面恢复条件。

图3:进口澳大利亚焦煤价格

资料来源:华安期货投资咨询部;Wind

(三)库存弱于同期 现货价格小幅走高

库存方面,截至6月24日,国内焦煤社会库存合计2030万吨,同比减少163万吨或7.44%。库存结构上,港口合计库存483万吨,同比减少38万吨或7.32%;独立焦企库存同比减少36万吨或4.58%;样本钢厂减少88万吨或10.07%。对比6月月报,在目前焦企利润由低位走高的情况下,焦企倾向于积极增加焦煤库存,而钢企利润较低则选择对焦煤按需采购,备库并不积极。

图4:焦煤周度库存对比

资料来源:华安期货投资咨询部;Wind

基差方面,6月月报我们预测“焦煤基差将有小幅走强动力”,从结果来看6月基差确实有20元/吨的走强。日前随着5、6月市场对进口焦煤数量的判断,却有进口数量下降的判断,叠加焦企积极备库,焦煤现货价格小幅走强。对于7月来说,基差参与仍然适合做走强判断。

图5:焦煤基差

资料来源:华安期货投资咨询部;Wind

三、焦炭:生产端有去产能因素 供应绝对变化不大

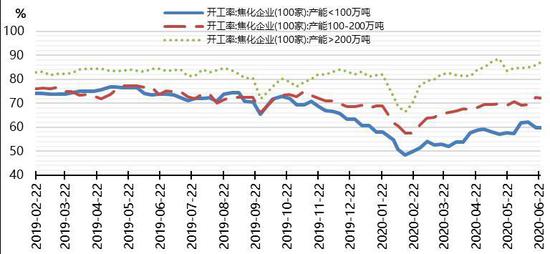

(一)焦企开工率步入稳定 产能退出成为阶段性看点

焦企开工率步入分化但是稳定状态,随着落后产能的退出以及新建产能的逐步投产,小型焦企的开工率会进一步下行,而大中型焦企因限产以及检修等原因,难有继续和大幅提高的可能。

山东地区以煤定产造成下半年山东焦炭将有704万吨的焦炭缺口,不过近期随着炼焦利润的走阔,山东部分焦企开工率小幅提升10%-20%不等。

徐州地区,按照6.30政策要求,将有4家焦企退出,目前铜山区文件已经下达要求准时退出,贾汪区两家焦企徐州东兴、徐州龙山尚未接到相关部门文件,但两家企业已经收到相关口头通知。徐州焦企的退出将会造成局部地区的焦炭供应紧张。

图6:焦炭开工率

资料来源:华安期货投资咨询部;Wind

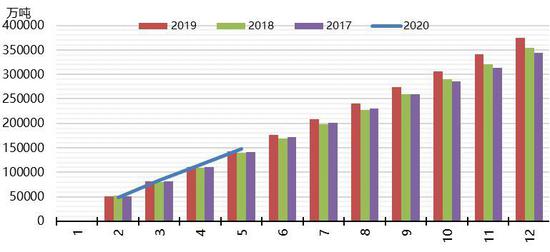

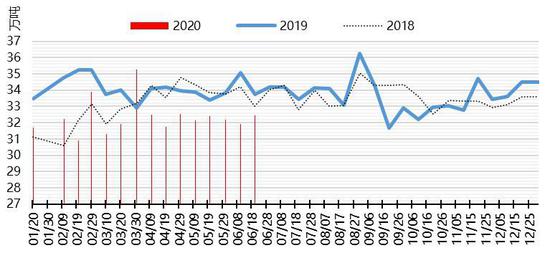

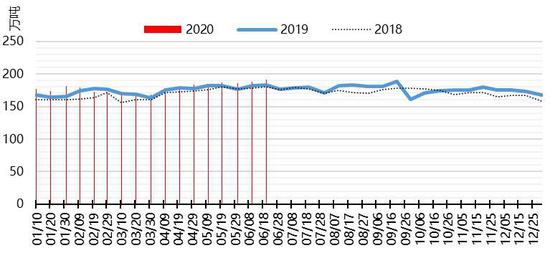

焦炭产量上,相对于2019来说,旬均产量处于偏弱位置,这与中小焦企开工不足不无关系,日均同比减少约1.5万吨左右。预计接下来日均产量仍然维持在相对偏弱的位置,直到新建产能大规模投产。

图7:焦炭旬度日均产量

资料来源:华安期货投资咨询部;Wind

库存方面,国内焦炭社会库存798万吨,同比减少172万吨或17.14%,相对于农历新年后低点也有22万吨的较少,约20万吨,趋势上与往年类似。其中独立焦企焦炭库存从本年度高点103万吨下滑到目前的38万吨,显示在目前供需情况下焦炭现货比较紧俏。

图8:国内焦炭总库存

资料来源:华安期货投资咨询部;Wind

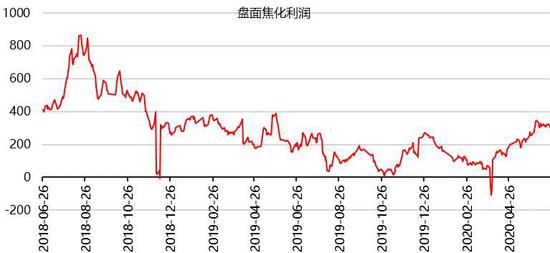

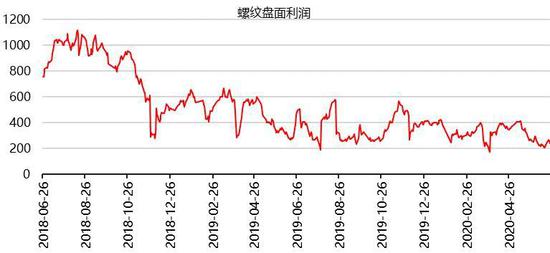

(二)焦企六轮提涨 现货价格较为坚挺

焦企现货经过6轮提涨,调研数据来看:全国平均吨焦盈利314.01元,较上周上涨3.96元;山西准一级焦平均盈利340.93元,较上周上涨3.02元;山东准一级焦平均盈利377.1元,较上周上涨6.66元;内蒙二级焦平均盈利289.38元,较上周上涨3.5元;河北准一级焦平均盈利346.68元,较上周上涨7.34元。焦企利润明显改善,盘面焦企利润也明显上扬,目前也维持在300元/吨以上。目前焦钢利润分配接近相等,钢厂利润小幅偏低,6轮焦价提涨遭遇明显主力,钢厂接受程度不高。

图9:盘面焦化利润

资料来源:华安期货投资咨询部;Wind

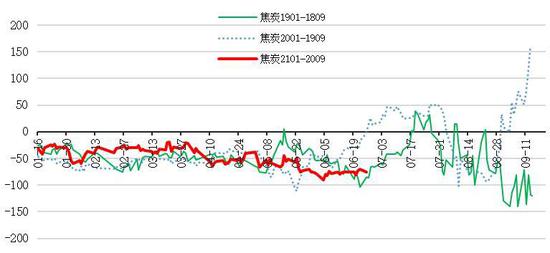

合约价差上,01-09合约价差目前看符合历史走势的,接下来的7月份是价差走势值得注意的时间点,19年01-09是先小幅走弱而后走强,18年是小幅走强的。目前01-09合约价差也在历史价差类似的位置,本年度新建项目投产已经陆续开始,09合约较01合约相对更加抗跌,正套参与。

图10:焦炭合约价差

资料来源:华安期货投资咨询部;Wind

四、高炉开工趋于稳定 需求良好但库存下降趋缓

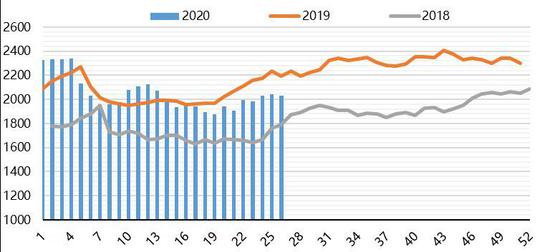

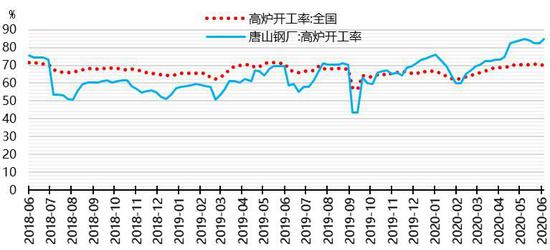

高炉方面,唐山高炉开工攀升至高位但已经稳定约两个月,开工率84.92%;全国高炉开工70.44%,也基本恢复至近年来的水平。日均生铁产能191万吨,同比增长约10万吨每日,达到历史高位。

从高炉开工来看钢厂对焦炭的需求是充沛的,制约焦炭价格继续上涨主因钢厂利润不够丰厚,且目前焦企经过两轮提涨之后吨盈利在300元以上,已经高于钢厂炼钢利润。

图11:高炉开工率

资料来源:华安期货投资咨询部;Wind

图12:日均产量:生铁:重点企业(旬)

资料来源:华安期货投资咨询部;Wind

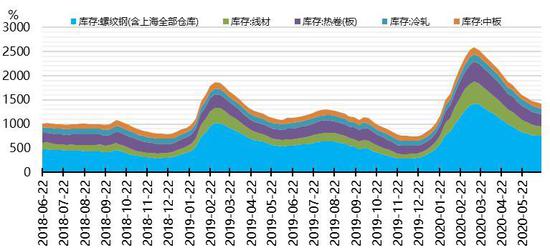

库存方面,社会钢材库存在3月中旬达到高位后已经录得连续15周下降,从高峰时的2600万吨下滑至目前的1423万吨,下降1177万吨或53%,库存腰斩。但绝对库存同比仍然增加301万吨或27%,仍然处于相对较高的位置,这就造成虽然库存大降但钢材价格并未大幅拉涨,压制钢材价格。且社会钢材库存降速趋缓,高温将至下游需求或偏乏力。

图13:盘面钢厂利润

资料来源:华安期货投资咨询部;Wind

图14:社会钢材库存

资料来源:华安期货投资咨询部;Wind

五、市场展望与投资策略

国内煤炭生产稳定且受环保等政策影响边际减小,进口煤政策变动的预期已经对煤价影响越来越小,且结合5、6月进口煤量,市场已经有较为充分的预期,未来政策完全禁止进口的可能性不大。需求端因为焦企炼焦利润攀升,购煤积极性增加,但总体而言,供需关系较为稳定,焦煤价格趋势性变动概率不大,7月若进口煤政策若无大变动焦煤价格大概率继续走震荡。

焦炭方面,供应端焦企开工率虽然分化但走入稳定,阶段性有落后产能退出看点。需求端高炉开工已经高位,继续增加难度较大,而且随着高温的到来,社会钢材库存下降幅度或进一步趋缓,可能会有累积的可能。现货多轮提涨之后,焦钢博弈剧烈,焦炭价格下有支撑上有压力,震荡概率加强。

操作上:焦煤JM2009合约1150-1250区间内参与,区间底部偏多更为安全;焦炭J2009合约1860-2000区间内参与。

华安期货 闫丰 何磊 孙亚伟

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国