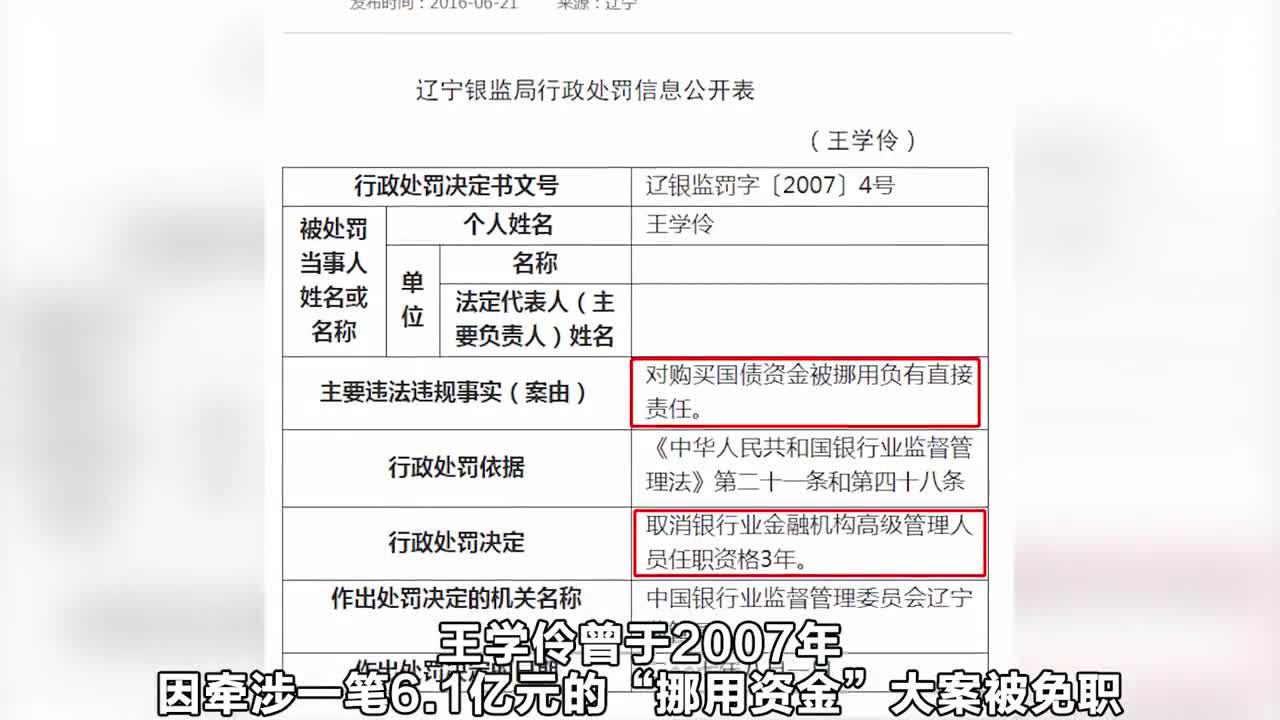

play十三年前牵涉6.1亿元大案被免职向前向后

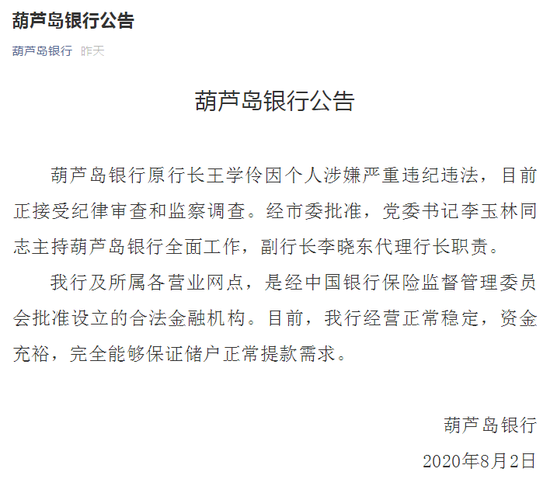

play十三年前牵涉6.1亿元大案被免职向前向后辽宁葫芦岛银行高管被查在近期引发关注。8月2日,葫芦岛银行发布公告称,该行原行长王学伶因个人涉嫌严重违纪违法,目前正接受纪律审查和监察调查。

王学伶曾在十三年前,任该行高管之时,因牵涉一笔6.1亿元的“挪用资金购买国债”的大案被免职。而后在当地金融圈兜转十年后,官复原职,重新以行长身份入职葫芦岛银行。

这位“传奇”行长被查,引发当地谣言四起。

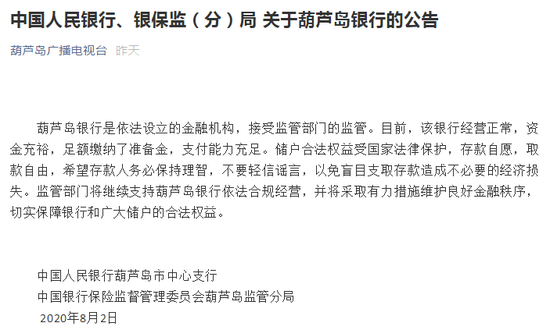

8月2日,人民银行葫芦岛市中心支行、银保监会葫芦岛监管分局联合发布声明称,该银行经营正常,希望存款人务必保持理智,不要轻信谣言。

牵涉挪用6.1亿元大案

葫芦岛银行官网显示,该行原名葫芦岛市商业银行,成立于2001年9月,其前身为城市信用社中心社,2009年12月,经原银监会批准更名为葫芦岛银行。

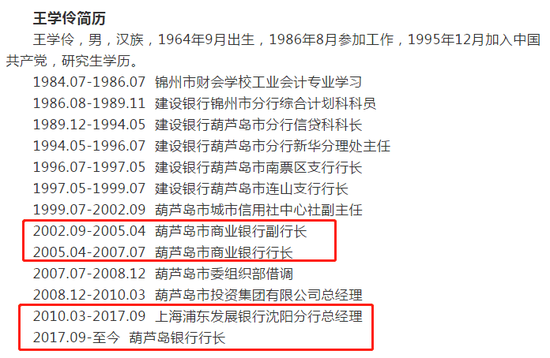

王学伶于2002年9月至2005年4月任葫芦岛商业银行副行长,而后升为该行行长。

就在此时,福建商人庄某展开了对葫芦岛商业银行的“诱骗”。

裁判文书网发布的一则辽宁省高院刑事裁定书显示,2002年,庄某以“在福建省厦门市人头熟,某证券公司信誉好,资金安全有保障”的理由,诱使葫芦岛商业银行到厦门某证券营业部购买国债。实际上是以国债投资为掩护,伺机骗取银行全权委托书后,卖掉国债,套取资金用于其个人炒股、投资和还债等。

从2002年7月至2004年5月,庄某采用相同手段共骗取当时葫芦岛商业银行下属7个信用社15笔国债资金达6.1亿元。

庄某于2006年10月被公安机关抓获。案发后,公安机关通过追缴庄某赃款赃物,共返还葫芦岛商业银行总计人民币2184.56万元的资产。

案发时,已担任该行行长的王学伶,此前恰是负责该行资金业务的副行长。

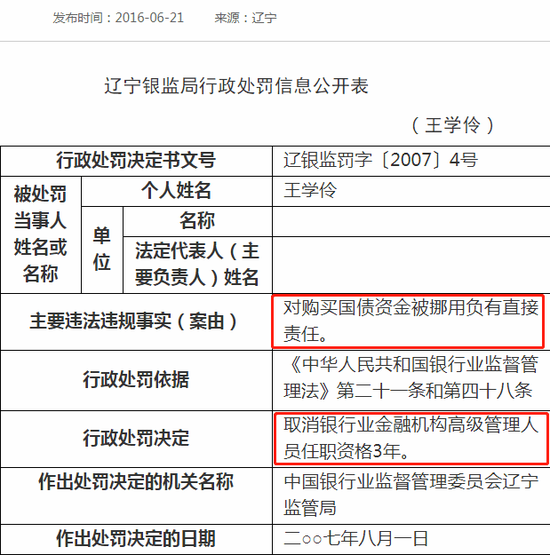

在2007年8月1日原辽宁银监局作出的处罚决定中,王学伶因“对购买国债资金被挪用负有直接责任”,受到“取消银行业金融机构高级管理人员任职资格3年”的处罚。

王学伶最终并没有被追究相关刑事责任。在辽宁省高院刑事裁定书中,唯一一位王姓副行长作为证人出现的。

辗转十年 官复原职

在受到上述禁业处罚后,王学伶在银行体系外沉寂了三年。

在其“禁业”到期后多年,王学伶一直在浦发银行沈阳区域工作,此后再次回归葫芦岛银行。

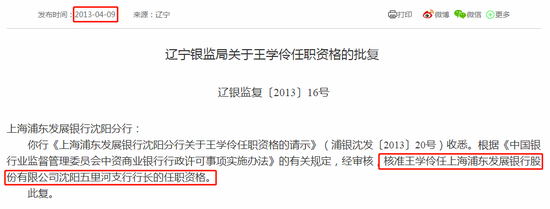

首先,2013年4月,辽宁银监局发布公告,表示“核准王学伶任上海浦东发展银行股份有限公司沈阳五里河支行行长的任职资格”。

这是其回归银行业的时间节点。

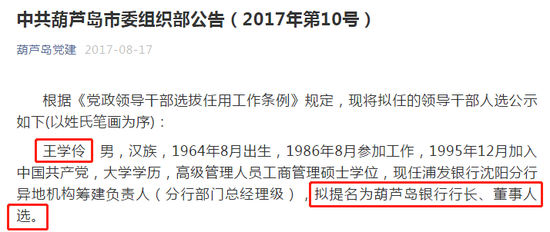

2017年8月,葫芦岛市委组织部公告葫芦岛拟任领导干部人选,王学伶出现在名单中,其当时任“浦发银行沈阳分行异地机构筹建负责人”,并被拟提名为葫芦岛银行行长、董事人选。

此公告发布的几天后,葫芦岛银行召开董事会会议,通过了聘任王学伶为该行行长的议案,并表示 “任职资格待监管部门核准后生效”。

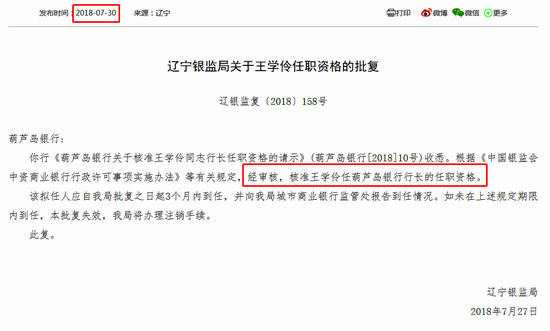

到第二年,即2018年7月,当地监管核准了王学伶任葫芦岛银行行长的任职资格。

至此,王学伶从2007年被免职,在葫芦岛银行之外“兜转”十年,最终名正言顺的“官复原职”。

然而,这位经理颇为丰富的行长,于重回原职两年之际,再次被查。

葫芦岛银行发布公告称,经市委批准,目前该行由党委书记李玉林主持葫芦岛银行全面工作,副行长李晓东代理行长职责。

葫芦岛业绩:净利润“折半”、不良翻倍

从业绩上看,葫芦岛银行2019年的表现不甚理想。

年报数据显示,该行虽然在2019年实现营业收入25.10亿元,增幅12.05%,但是净利润却迎来了大幅下滑。2019年,该行实现净利润2.72亿元,同比下滑59.40%。

对于盈利“腰斩”的原因,该行表示,是因为2019年度不良贷款攀升,致使贷款减值损失计提支出同比增加,导致利润减少。

年报显示,截至2019年末,葫芦岛银行营业支出21.24亿元,增幅54.70%。其中,资产减值损失占营业支出的比重达46.78%,规模为9.94亿元,是2018年计提4.11亿元规模的两倍多。

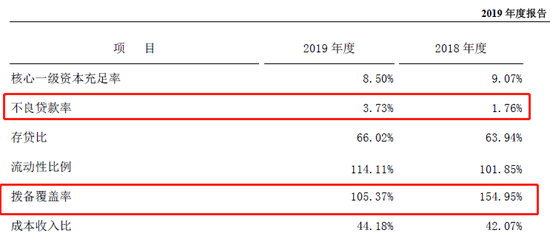

这也反映出该行资产质量堪忧。从历年年报数据看,该行不良贷款率已经连续多年攀升,且2019年末的不良贷款率直接由2018年的1.76%翻升至3.73%。

另外,截至2019年末,该行拨备覆盖率由2018年的154.95%下降至105.37%,已明显低于监管“红线”。

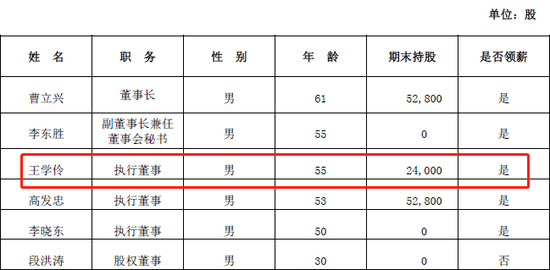

一个小细节。王学伶不仅是葫芦岛银行的高管,还是该行的个人股东。该行2019年年报显示,截至2019年末,王学伶持有该行2.4万股。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国