热点栏目

热点栏目“万达海外投资总额一度高达2451亿元人民币,如今倾囊变卖。”

作者:华夫饼

编辑:tuya

出品:财经涂鸦(ID:caijingtuya)

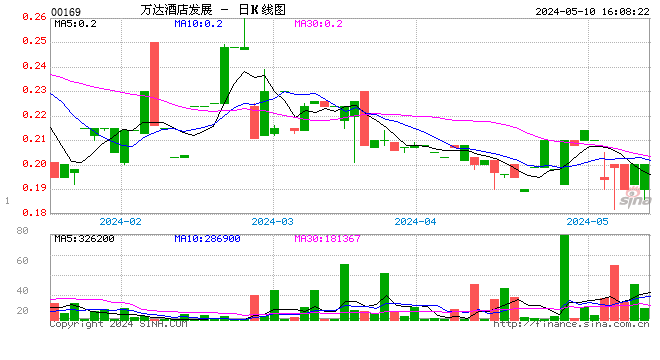

2020年7月30日,港交所的一则公告让万达集团CEO王健林再次成为关注焦点,同时也为万达集团海外地产画上句号。

7月30日,万达集团旗下万达酒店发布公告称:公司非全资附属公司万达芝加哥于7月24日订立协定,其拥有的Parcel CLLC 90%股权以2.7亿美元出售予Magellan Parcel C/D LLC(Magellan),同时WandaChicago贷款与Parcel C LLC的2.44亿美元也一并收回。这次出售预期约产生税前收益9400万港元。

股权加贷款,这笔交易可为万达集团回笼资金5.14亿美元。

万达认为,目前出售芝加哥项目变现是一个良好的机会,由于芝加哥项目目前仍在建设中,出售事项将有助于降低集团现在及未来的债务,并可借此加强集团财务状况。此外,集团将得以调配其资源至更专注发展酒店管理及营运服务、酒店设计、酒店建设管理及相关咨询服务等业务上。

但就疫情全球蔓延的背景之下,这一资产显然被买家大幅压价——万达投资这一项目时,花了9亿美元。

大手笔投资后去杠杆重回地产之路

2012年,王健林给万达定位的战略方针是“十年之内成为全世界一流的跨国企业”,由此万达开始了海外系列的大手笔投资。

而自2017年起却风格迥异,“去杠杆和套现早前投资项目”变为万达集团的策略,2017年与融创中国、富力集团的“世纪交易”,不仅直接减债440亿元,而且现金回流670亿元;2018年度海外5个地产项目一口气卖掉4个。同时转变的还有万达的投资地域和行业,不仅变卖海外资产回归国内投资,而且自2019年起重拾老本行——地产投资。

芝加哥项目

据万达酒店发展2019年度披露,此次出售的项目是万达2014年7月砸下9亿美元投资的位于美国芝加哥的Vista Tower,规划总建筑面积约为17.6万平方米,地处芝加哥核心地段,紧邻千禧公园和芝加哥CBD,步行可到影剧院、博物馆区、密歇根大道等著名场所,地理位置十分优越。

该项目计划建成一座高361米、高101层的五星级酒店,预计将有超200间客房及高档公寓项目,建成后将成为芝加哥第三高建筑,成为芝加哥新地标。

这个项目高档公寓部分已于2015年9月开始预售,截至2018年12月底,已累计预售约56%的可销售总面积。目前正按计划施工中,预计将于2020年完成开发。

据公告显示,芝加哥项目2016年和2017年合计约亏损2亿港元,2018年重分类后无法获取具体亏损金额数据,2019年亏损2190万港元。粗略算一下,芝加哥项目投资是以整体亏损收场的。

抛售多个海外地产项目

2018年1月20日的万达年会上,王健林表示,万达要逐步清偿全部海外有息负债。王健林称:“万达过去几年在海外投了一批项目,现在我们决定清偿海外债务,卖一半资产就能把全部债务清偿。”

除了芝加哥项目外,万达集团海外另有4个地产项目,分别是2013年投资7亿英镑的英国伦敦One Nine Elms摩天大楼,2014年8月投资12亿美元的美国洛杉矶One Beverly Hills,2015年1月投资10亿美元的悉尼的Circular Quay公寓和酒店项目和投资9.71亿澳元的澳大利亚黄金海岸项目。

这4个项目,万达在2018年已全部出售。其中英国伦敦项目以5900万英镑出售,获得收益4.42亿港元;澳大利亚的2个项目在2018年1月18日以3.15亿澳元出售,获得收益约4.73亿港元;而美国洛杉矶的项目万达没有公告其出售价格,据了解,此项目约以4.2亿美元出售,投资本金加上万达支付的土地税金等费用,洛杉矶项目万达以亏损收场。

除去上面几个海外地产投资,万达在马德里那个尚未真正开始的项目以2.56亿欧元入手,2.72亿欧元出手,算上汇兑差异,也是以亏损结束的。

综合来看,万达集团海外地产投资最终以亏损脱身的。

海外文娱产业投资大多亏损

在国内房地产方面赚到钵满盆盈后,王健林不仅海外地产投资项目高大上,海外文化娱乐方面投资,也是高端奢华。

2012年至2017年的五年时间,万达在欧美、印度及澳洲等地进行了超20次大手笔投资,投资总额高达2451亿元人民币,涉及地产、酒店、影视、娱乐、体育等多个领域。

在这五年间,万达加速海外扩张的步伐中,王健林也三度登顶中国首富宝座。2013年以1350亿元举成为中国首富;2015年以2200亿元的身家夺回首富宝座,2016年,王健林再度蝉联,身家2150亿元。

2012年5月21日,美国第二大院线AMC100%股权被万达集团重金收入囊中,正式打响王健林海外征战的第一枪。一年后AMC扭亏为盈,不仅让万达的投资收益得以翻番,而且让万达摇身变成全球规模最大的电影院线营运商。此后经年AMC都是万达海外投资成功的案例。投资AMC的成功,加速了万达海外扩张的步伐。

2013年6月,万达召开新闻发布会,宣布3.2亿英镑收购下英国圣汐游艇91.8%股权;2015年,万达宣布以10.5亿欧元购得68.2%左右瑞士盈方体育传媒公司的股权;同年,万达以6.5亿美元收购世界铁人三项公司,之前王健林为了个人入股西甲马德里竞技俱乐部,投入4500万欧元。

2015年11月,万达再斥资22.46亿元收购了澳大利亚HOYTS院线。2016年7月,已被万达收入麾下的AMC以9.21亿英镑并购欧洲Odeon & UCI院线;同年12月,12亿美元收购美国卡迈克电影院线公司;2017年1月,9.3亿美元收购北欧最大院线Nordic。

2016年1月,万达旗下上市公司万达电影更是以35亿美元的天价收购下美国传奇影业。而彼时的传奇影业可是已经连续两年亏损总计58.7亿,负债90多亿。怎么算35亿美元收购都不合算。

实在要找一个万达收购传奇影业的理由,可能是王健林的那句“只要万达进入的行业,其他企业无论国企央企,都没有机会做老大”金句给予的勇气吧。然后传奇影业并没有创造出传奇,反而年年亏损,以至于万达电影2018年12月18日公告将其剥离出去。

全面撤退

然后,风光背后也隐藏着危机。截至2016年底,万达商业地产资产负债率高达70%。而2017年,则是万达集团史上历史上难忘的一年。随着银监会调查大举海外投资集团的贷款情况,以及下发的限制房地产、酒店、娱乐等境外投资的指导意见,王健林为防止资金链断裂,决定大幅出售旗下资产。

2017年, 万达分别将13个万达文旅项目91%股权以及77间酒店资产,分别以438.44亿元、199.06亿元的价格卖给了融创中国和富力地产,创下中国地产史上单一交易的纪录,被誉之为“世纪交易”。

这一次“世纪交易”,不仅帮助万达直接减债440亿元,并且实现现金回流670亿元,相当于减债1100亿元。

在今年七月,万达集团彻底告别了海外地产项目,同时也在计划陆续退出海外的文化娱乐项目。曾作为万达最引以为傲的海外投资AMC,在2020年一度传来要破产的消息。一时间万达再度处于舆论漩涡。

《财经涂鸦》此前曾报道,万达对投资人表示,对AMC的债务没有担保,若AMC破产,万达不会对其债务负责,而且初始投资8亿美元已通过分红、股权转让等渠道收回了成本。

而其铁人三项项目,出售了铁人三项海外项目,国内项目将继续合作,目前正处于战略回归国内的步骤,之前以约6.9美金收购,并以7.3亿美金全现金交易的方式出售给媒体公司康泰纳仕的母公司先进出版公司。而万达将根据一项独家授权协议,继续在中国运营铁人三项集团的铁人三项系列赛、摇滚乐马拉松系列赛和Epic Series越野山地自行车系列赛。

而对于其曾于以3.2亿英镑(约合30.7亿元人民币)并购91.8%股份的英国圣汐游艇公司,也有传闻称万达正积极寻找买家。

相较于于万达海外投资的全面撤退,国内市场再次成为万达的主战场,且自2019年起万达重拾老本行——地产投资。万达官网显示,地产集团已从商管集团中剥离出来,成为与商管集团、文化集团、投资集团并列的板块。

2019年,万达地产的权益销售额仅为430.8亿元,排在克尔瑞排行榜的第60位。2020年,万达地产的目标为1000亿元,相当于要进入房企年度销售额前20左右,对于万达来说,仍然有许多挑战。

本文由公众号财经涂鸦(ID:caijingtuya)原创撰写,如需转载请联系涂鸦君。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国