原标题:剔除金融股,A股整体估值达40倍!机构担忧结构性估值泡沫……

“据我们内部数据统计,目前国内市场涨幅超过90%的股票约超过800只,如果剔除金融股,整体市场估值已接近40倍,因此大家现在流行说‘估值泡沫’这个词。”在昨日举办的2020嘉实财富88财富节云峰会上,嘉实基金董事长赵学军在演讲中坦言。

嘉实基金董事长赵学军

嘉实基金董事长赵学军在赵学军看来,“当下各个资产的预期回报正在普遍降低。高速增长与赚钱的可能性高度相关,但当前高增长的预期不明朗,通过投资理财获取回报的压力增大;高回报的可能性降低,除非大家愿意承担更大的风险。”

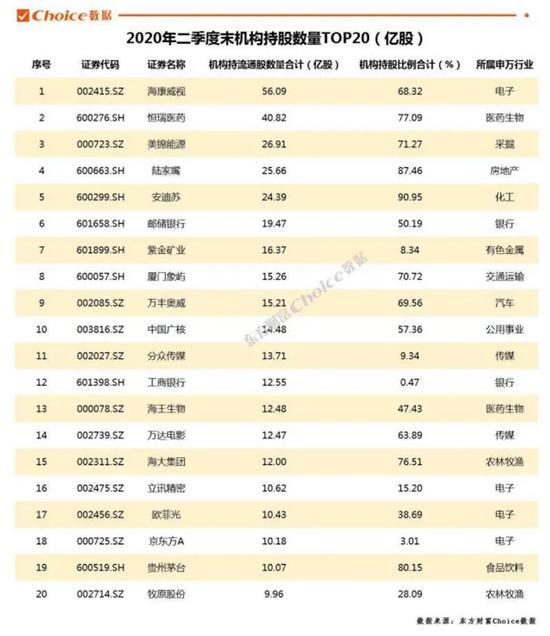

事实上,近几年抱团核心资产已经成为机构的共识。东方财富网Choice数据显示,从最新的机构持股情况来看,2020年二季度末,机构持有海康威视股数最多,达到了56.09亿股,持股比例达到了68.32%。作为医药行业热门个股的恒瑞医药,其机构持流通股数总和也达到了40.82亿股,持股比例达到77.09%。

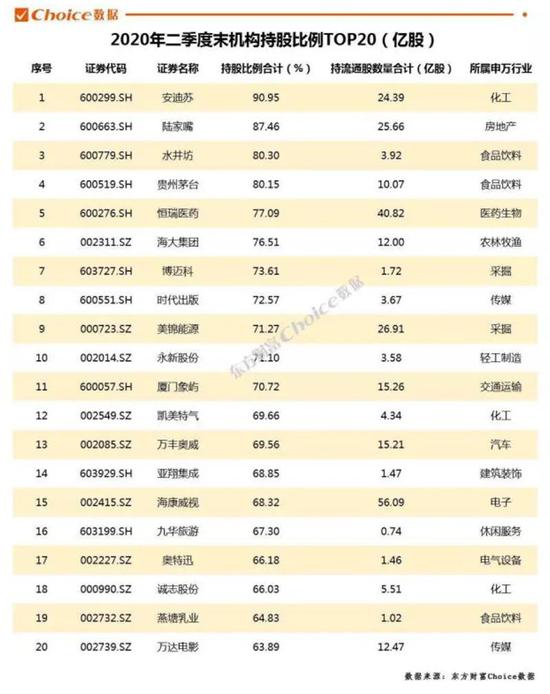

从所有机构持股比例合计来看,2020年二季度末,安迪苏机构持股比例最高,达到90.95%。陆家嘴、水井坊、贵州茅台机构持股比例超80%,分别为87.46%、80.30%、80.15%。恒瑞医药、海大集团、博迈科、时代出版、永新股份和厦门象屿机构持股比例超70%。

消费和科技是当前市场主流的配置方向,谈及结构性估值泡沫,两大领域的基金经理都有自己的看法。

消费领域:

“泡沫的出现有其必然性,”一位管理消费主题基金的绩优基金经理告诉记者,有些同业甚至已经将部分个股拉长到10年的维度去看了,当然有点夸张,但却是现实。

“我归结为三大原因:流动性充裕、标的稀缺和机构化趋势加强。”这位基金经理分析道。“流动性充裕是个客观因素,但更重要的是标的稀缺。为什么大家愿意透支更多未来的上涨?因为在遍布市场的短期博弈和主题炒作中,能看到长期成长空间大、品牌壁垒高、现金流良好和竞争力强的公司就这么些公司,所以尽管已经贵了、有泡沫了,机构还是愿意将更多资金投入其中。”

“还有一个原因就是现在市场上机构投资者的占比在不断提升,长钱流入,自然会追逐整个经济当中的最优秀的资产,部分标的看似是权益资产,但站在每年能提供10%的回报以及5%-6%分红的前提下,比债券确定性更强。虽然貌似它是权益资产,波动会大一些,但是拉长了看它的风险反而是低的。”

科技领域:

对于科技,一位在科技领域深耕多年的绩优基金经理表示,“科技的整体估值非常宽松,它在高的时候可以突破一百倍的估值,低的时候也可能有二三十倍的估值,对估值怎么把握是取得回报的核心要素。”

这位基金经理认为,当前这一轮科技牛市和上一轮比较,明显的不同在于各行各业的优势都向龙头公司集中,而不像上一轮的主题是颠覆和逆袭、越是小公司成长性越高。“找到优秀的公司重仓持有,其实是对风险最好的控制。”

这位经历过2015年极端行情的基金经理也提醒,除了通过深入研究、多方验证、持有头部企业来控制风险,更重要的是要在周期见顶回落的时候特别重视。“因为当时2015年整个科技行情结束的时候,大家一开始认为可以躲在行业龙头里面避一下险,但是回头来看,一旦这种市场行情结束,科技龙头的回调幅度也是比较大的,因为这和它的高估值是相关的。”

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国