周二,黄金现货价格下跌5.7%,创下七年以来最大跌幅,对于一个单日变动幅度很少超过一个百分点的资产来说,这是显著的暴跌。周三,金价进一步下跌至每盎司1863美元,打破了此前快速上涨的势头:自去年6月突破每盎司约1350美元的长期上限以来,黄金在本月早些时候曾升至每盎司2064美元的创纪录高位。

不过,过去一年的牛市在很大程度上是对长期低迷水平姗姗来迟的回调。尽管在过去十年的大部分时间里金价都在下跌,但自2009年以来它也从未跌破每盎司1000美元,一旦当前波动性消除,金价同样不太可能再次跌破每盎司1700美元。这并不是因为黄金能够对冲通胀之类的原因,况且过去10年的低通胀环境也并不利于黄金。更好的解释是,黄金构成了全球流动投资组合中相当稳定的一部分,而最近价格飙升大部分只是回归均值。

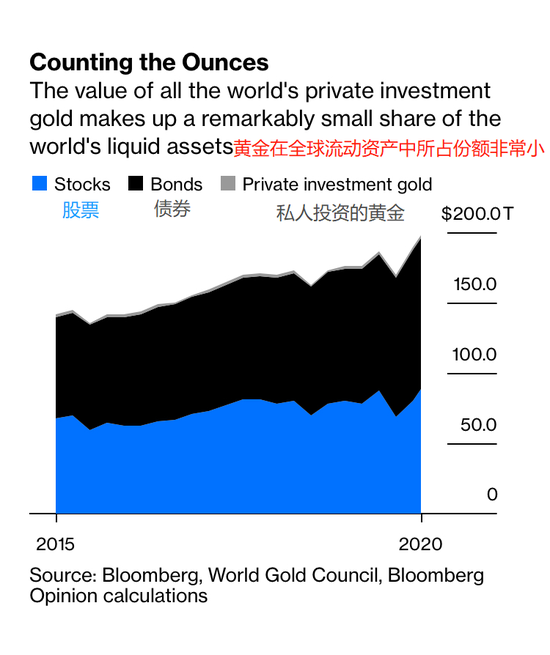

若把全球股票市场的市值、全球未清偿债券以及42619吨私人投资的黄金加在一起,就是接近200万亿美元的流动投资资产。而根据过去五年数据,黄金在这堆流动资产中占据了相当稳定的份额——约为1.09%,很少会低于1%或高于1.2%。

这类似于许多基金经理推荐的黄金配置。尽管黄金存在种种表面优势,但它有一个真正有用的特性——其与股票和债券收益率反向移动的能力无可匹敌,这意味着在一个典型的投资组合中投放少量黄金,可以帮助投资者抵抗市场周期的波峰和波谷,并在长期内获得更好的风险调整收益。

之所以在投资组合中占据稳定份额的黄金价格能在一年多的时间里上涨50%,是因为各资产类别的规模相差巨大。即使规模为88万亿美元的股票市场和108万亿美元的债券市场中的投资者小幅转向贵金属,也会对规模仅2.8万亿美元的黄金私人投资领域产生巨大影响 (图1)。

自2015年以来,整个流动资产池以每年约6%的速度增长,黄金需求的增量达到每年约1250吨。如果黄金的配置比例从目前的1.38%回落到1.09%的长期平均水平,那么今明两年黄金的合理价值应该在1600美元的区间内,并在2025年升至1800美元。不过,考虑到未来几年世界经济的不确定性,可以将黄金略微超配到1.15%,4月至6月间每盎司1700美元左右的金价将是一个稳定的底线。

来源:智堡

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国