炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

原标题内循环下的医药配置新思路,国产替代加快!

来源东吴证券

投资要点

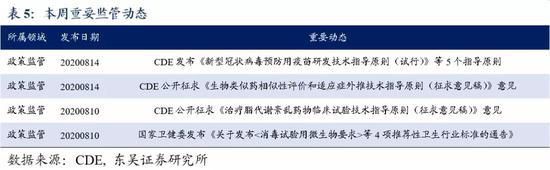

本周生物医药指数下跌5.44%,板块表现劣于沪深300的0.07%的跌幅:由于医药板块前期涨幅巨大,本周医药明显跑输市场,尤其是疫苗产业。疫情板块为全市场关注焦点、疫苗板块行情牵动医药板块。当前对疫苗板块怎么看?疫苗行情已进入第二阶段:疫苗核心资产标的已基本到位,尤其是2300亿智飞生物疫苗龙头的调整位置已进入价值区间;二线疫苗非核心资产很可能调整幅度不确定,甚至短期很难恢复至前期阶段。

外循环到内循环的核心逻辑是国产替代:从医药产品和医疗仪器与器械两个子板块看,2019年,中国医药产品进口额达到124.39亿美元,同比增长11%。我们认为,受国家医保及专利到期红利等影响,国内药企加快仿制药推出速度或加强自主创新产品的研发,通过仿制药替代和创新药品上市,进一步实现国产替代。中国医疗器械出口趋势明显,受疫情影响,2020.03~2020.07,中国医疗器械出口额达到88.10亿美元,同比增长81%。2019年批准境内第三类医疗器械(含体外诊断)注册3179项,同比增长86%。国产二类(各省级共批准17017项)远远大于进口二类获批数量(2754项),说明在中低端器械中,国产医疗器械基本已实现替代,而国产三类与进口三类审批数量虽差距不大,但是国产三类已经开始呈现出增长趋势,说明高端医疗器械市场,国产替代正在发力加速。我们认为随着分级诊疗推动基层医疗建设发展,我国医疗器械中长期发展空间会进一步扩容。作为长期发展趋势,基层医疗建设需求将迎来长期释放阶段,国产企业有望凭借产品性价比、营销能力、售后服务等多方面优势显著受益。

恒瑞PD-1联用再添新适应症,复宏汉霖曲妥珠单抗国内获批上市:恒瑞发布公告,卡瑞利珠单抗联合顺铂和吉西他滨一线治疗局部复发或远处转移鼻咽癌患者,较顺铂加吉西他滨的标准一线治疗,可显著延长患者的无进展生存期。创新药方面,吉利德、辉瑞以及勃林格殷格翰均有国内临床或申报进展。仿制药方面,复宏汉霖曲妥珠单抗生物类似药获批上市,成为首个国产曲妥珠单抗生物类似药。此前不久,此产品已在欧洲获批上市。此外正大天晴、科伦药业、重庆药友均有4类仿制药获批上市,正大天晴的氟维司群注射液为国内首仿。

百花齐放,疫苗、器械争鸣:无论标的市值大小,业绩驱动股价;疫苗、器械争鸣,重点配置疫苗、医疗器械;重点推荐4个子产业:医疗器械、原料药、疫苗、创新药等;个股方面建议关注:1)医疗器械:眼科耗材:昊海生科、爱博医疗、欧普康视;医疗设备:迈瑞医疗、理邦仪器;诊断性耗材:安图生物、新产业;骨科治疗性耗材:凯利泰、大博医疗、三友医疗、春立医疗;心血管治疗性耗材:微创医疗、沛嘉医疗;消化治疗性耗材:南微医学;低值耗材:威高股份、三鑫医疗;2)原料药:华海药业、仙琚制药;美诺华等;3)疫苗:康泰生物、智飞生物、沃森生物、复星医药等;4)创新药及产业链:恒瑞医药、药明康德、复星医药、亿帆医药等;BIOTECH类公司, 信达生物、君实生物等;5)医疗服务:美年健康、爱尔眼科等;6)药店:大参林、老百姓、益丰药房等。

风险提示:药品降价幅度超预期;疫情导致经济衰退影响消费支出。

1 板块观点:不惧短期波动,重配高景气度子领域

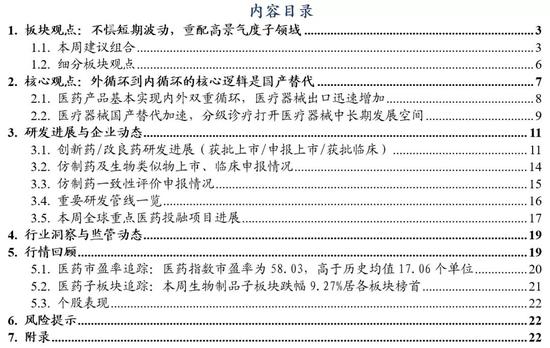

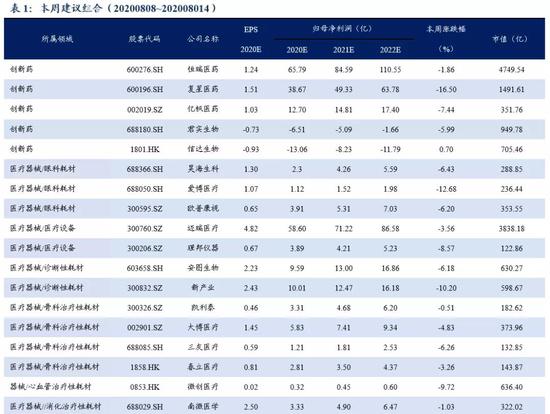

1.1 本周建议组合

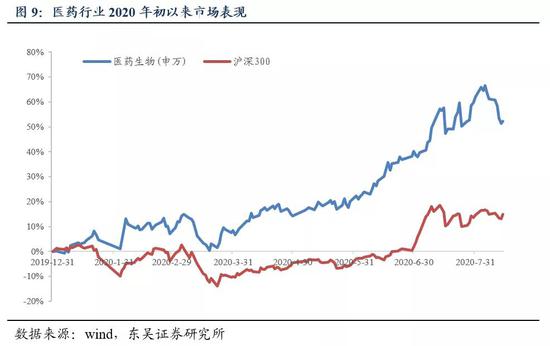

本周生物医药指数下跌5.44%,板块表现跑输沪深300的0.07%跌幅。年初至今生物医药指数涨幅为52%,其涨幅超过沪深300指数达37%;本周医疗服务、医药商业及中药等表现较为强势,器械、生物制品及化药调整幅度较大;本周涨幅前莱茵生物(+13%)、凯普生物(+10%)、东北制药(+9%),跌幅前三葫芦娃(-27%)、赛科希德(-26%)、微芯生物(-25%)。涨跌表现特点:疫苗板块调整幅度进一步加剧,尤其是智飞生物;眼科耗材,爱博医疗、昊海生科等调整幅度较大;高估值子行业调整幅度相对较大

。

由于医药板块前期涨幅巨大,本周医药明显跑输市场,尤其是疫苗产业。疫情板块为全市场关注焦点、疫苗板块行情牵动医药板块。当前对疫苗板块怎么看?疫苗行情已进入第二阶段:疫苗核心资产标的已基本到位,尤其是2300亿智飞生物疫苗龙头的调整位置已进入价值区间;二线疫苗非核心资产很可能调整幅度不确定,甚至短期很难恢复至前期阶段。

尽管近两周医药调整幅度较大,但从中长期看,医药板块超额收益确定性较大,无须过于恐慌;国内经济的内循环上升到国家战略高度,医药板块中国产占比较低子行业具有战略性大机遇,医疗器械板块机会更加明显,尤其是IVD领域的化学发光诊断性耗材、心血管心脏瓣膜(介入治疗TAVA)、骨科关节耗材、高端眼科耗材等,详情请参加东吴医药团队近日发布医疗器械研究方法深度报告。通过国际视野比较,眼科耗材是我们团队重点推荐骨科、IVD等医疗器械板块以来,出重拳又一战略性看好子行业,看好龙头昊海生科等;新冠疫苗板块是一个巨大期权,其商业模式破灭前,疫苗板块行业很难轻易结束,重点推荐智飞生物等。我们认为:除老龄化提速及药审、医保变革外,三大因素支撑医药产业中长期牛市;二大逻辑刺激医药板块8月份持续走强。

三大因素:

1、 寻找内循环牛,消费+科技属性医药牛。近期刘鹤副总理强调,逐步形成一个以国内循环为主、国际国内互促的双循环发展的新格局,尤其是内循环已经上升到国家战略。而医药产业具有消费及科技属性,符合内循环产业逻辑。

2、全球创新药景气度在持续高涨。2019年全球创新药销量TOP200的门槛从原来的6.9个亿提升到7.6亿美金,Top100从12.6亿美金提升到14.9亿美金,而国内2011年销量10个亿就是重磅产品,现在不到20-30亿很难成为一个重磅品种。

3、疫情不仅对医药防护有短期影响,对医药产业的健康影响是深远的。中长期看,疫情有利于国家财政对投资不足的医疗产业投资加码;疫情利好疫苗产业的未来发展,中报期间,部分疫苗产品放量明显、20年流感疫苗销量的增长或比19年有翻倍增长。

二大逻辑:

1、医药板块整体Q2业绩同、环比增速好于Q1。8月是医药板块业绩集中披露期,核酸检测、抗体检测、包括监护,业绩都是爆发式增长;非疫情产业:疫苗产业恢复明显,其中智飞生物Q1:5亿净利润,Q2:>10亿净利润;康泰生物业绩也出现明显增长;原料药Q2业绩也大部分好于Q1。

2、新冠疫苗热点不断,有可能驱动疫苗板块再次崛起。

1.2 细分板块观点

【创新药领域】

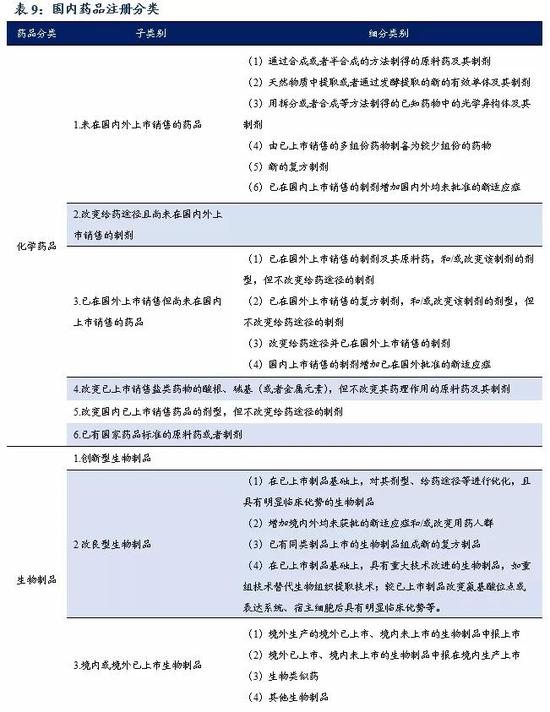

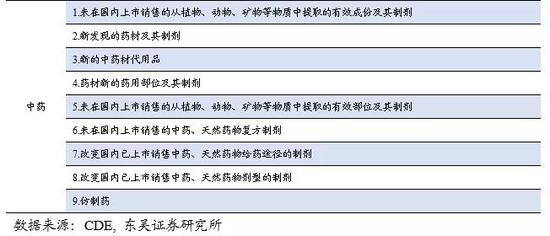

自2015我国药政改革开始,国内创新药的竞争环境更加开放、竞争方式也由以往后端的商业化推广往前端的靶点选择、临床开发等环节转移,创新药的竞争更加激烈和全方位。从2015年至今推出了一系列促进创新药研发上市、进口药加快进入中国市场的政策,随之而来的是整个新药开发模式的巨大变革。从靶点选择、到临床试验方案的设计、再到研发管线的构建,都影响着未来企业的现金流和价值,这个过程中最关键的环节就是成药性评估和临床转化,尤其在临床转化环节效率与策略的正确与否最终决定着一个药品的上市进度与最终商业价值的大小。

针对不同分类的新药,其开发策略也有差异。First-in-class新药更加注重靶点机制的验证,尤其是临床前研究的夯实。而Best-in-class、Me-better和Me-too产品更多寻求的是分子结构的差异,也更加适合当下绝大部分药企的研发策略。因此Fast-follow-on是寻求价值最大化的唯一突破口,应充分利用好国内创新药系列药政,尤其是肿瘤药和罕见病用药的附条件上市等加速上市策略。在个股选择方面,重视研发费用率、未来潜力品种的市场空间外,同时更要重视医学团队体系的完整性。建议关注:百奥泰、神州细胞、恒瑞医药、贝达药业、科伦药业、中国生物制药、石药集团、翰森制药、君实生物、信达生物等。

【医疗器械领域】

百花齐放,板块迎来黄金投资时代,核心原因:1)国内医疗器械消费水平远低于欧美,此次新冠疫情有望加速国内医疗建设,医疗设备显著受益;2)国内厂家技术持续向中高端突破,国产替代加速;3)术式创新带来国内创新器械公司蓬勃发展;4)科创板将加快更多优质器械公司上市。建议关注中高端产业国产替代相关企业如迈瑞医疗、安图生物、开立医疗、三鑫医疗等,术式创新相关的创新性企业乐普疗、微创医疗、南微医学、启明医疗,及行业景气度高的相关公司如威高股份、凯利泰、大博医疗等。

【疫苗领域】

逻辑1:众多重磅产品进入收获期,业绩确定性高。1)消费端:刚需品,短期受新冠疫情影响,中长期受益消费升级,二类苗接种率逐步提升;2)产品端:两大趋势:a、产品向多联多价升级,如三联苗、四联苗,以及四价流脑结合、四价流感疫苗,麻腮风水痘、五联苗等;b、国产新品种兑现:如13价肺炎疫苗、2价HPV疫苗,以及4/9价HPV疫苗、带状疱疹疫苗、人二倍体狂犬疫苗、重组金黄色葡萄球菌疫苗等。目前已进入国产重磅疫苗陆续上市的阶段,未来几年疫苗公司高业绩增速确定性较强。逻辑2:疫苗管理法出台,行业集中度提升,利好龙头。全球最严《疫苗管理法》出台后,行业再次发生重大安全事件的概率将大幅降低,在严管控的同时,疫苗管理法也明确鼓励疫苗生产节约化和规模化,行业集中度有望提高。逻辑3:新冠疫苗催化。国内企业研发进度跑在全球前列,疫苗全球关注度巨大,若全球疫情未见根本性好转,新冠疫苗催化行情持续。

【药店、医疗服务领域】

药店:受益于新冠肺炎疫情对防疫产品、消毒产品的需求增长,各家药店个股在2020Q1均实现超预期增长。展望2020Q2,我们依旧认为药店板块大概率会延续一季报的高成长,主要原因包括:1)复工复产持续推进,对疫情防御物资需求持续增长;2)资本助推,头部连锁药店公司融资不断加快,全国加速复制扩张;3)头部连锁药店企业精细化管理不断加深,内生性增长逐渐加快;4)处方外流持续推进,药店业务量不断增长。综上,我们认为药店板块将在2020年全年持续强势,建议关注:大参林、老百姓、一心堂、益丰药房等。

医疗服务:受疫情影响,2020Q1各医疗服务公司出现短暂下滑,但2020Q2快速恢复。我们认为2020Q2医疗服务板块将迎来恢复性增长,主要原因包括:1)医疗需求刚性,2020Q1由于疫情推迟了就医的时间,随着国内疫情控制良好,就医需求快速恢复;2)随着居民消费意识的不断提高,医疗服务赛道具备长期投资价值,头部企业的投资价值更加突出。综上,我们认为应当积极关注医疗服务行业在2020Q2的业绩变化,建议关注:爱尔眼科、美年健康、通策医疗、锦欣生殖等。

【CXO/IVD/原料药领域】

CXO:中国在该产业链具备全球竞争优势,受益于海内外下游需求增长,行业高景气可以持续。临床前CRO和CDMO订单提前锁定,全年业绩高增长无忧,临床CRO也在Q2开始显著恢复。从已经披露的半年报预告来看,主流公司维持了较好的增速。建议关注头部全产业链一体化公司及在产业链某阶段具备特色企业:药明康德、凯莱英、药石科技等。

原料药:特色原料药需求稳定、竞争格局优化,受疫情整体影响不大,原料药制剂一体化是传统化药必然趋势。建议关注客户结构优化、下游增速较快、掌握关键中间体环节的原料药企业:昂利康、华海药业、诚意药业。

IVD:海外疫情尚未得到控制,核酸和抗体检测企业海外渠道通畅企业业绩暴增。随着疫苗研发进度推进,抗体检测的需求会持续。新冠检测项目利于国内化学发光头部企业在三级医院装机量提升,国产替代加速,保障相关公司长期较高增长。建议关注:安图生物、迈克生物。

2 核心观点:外循环到内循环的核心逻辑是国产替代

2020年5月14日,中国政治局常委会首次提出“两个循环”概念,要“构建国内国际双循环促进的新发展格局”;

2020年5月23日,两会期间,总书记强调要“逐步形成以国内大循环为主体、国内国际双循环相互促进的新发展格局”;

2020年6月18如,刘鹤副总理在陆家嘴论坛开幕式上表示“一个以国内循环为主、国际国内互促的双循环发展的新格局正在形成。”;

2020年7月21日,企业家座谈会上谈到:面向未来,我们逐步形成以国内大循环为主题、国内国际双循环相互促进的新发展格局;

2020年7月30日,“当前经济形势仍然复杂严峻,不稳定性不确定性较大,我们遇到的很多问题是中长期的,必须从持久战的角度加以认识,加快形成以国内大循环为主题、国内国际双循环相互促进的新发展格局。

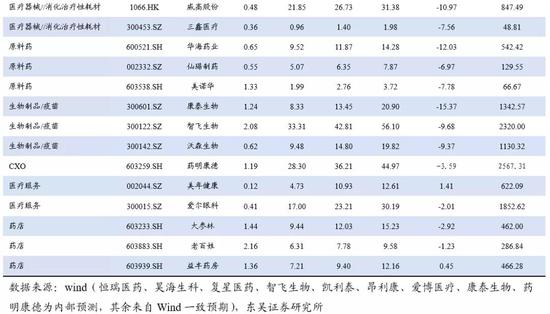

2.1 医药产品基本实现内外双重循环,医疗器械出口迅速增加

2019年,在国际经济复杂严峻,国内经济稳中有变,各国政策不确定性因素增加的情况下,中国医药外贸强势反弹,进出口额均创历史新高。受进口药价格下调影响,2018年我国医药保健品进口额首次出现下降,2019年,中国医药保健品进出口总额重新恢复上涨,达到1456.91亿美元,同比增长26.85%。对外贸易顺差达到19.7亿美元,大幅下降85.92%

。

从医药产品和医疗仪器与器械两个子板块看,2019年,中国医药产品出口金额达到172.68亿美元,同比下降1%,中国医疗仪器与器械出口金额达到129.24亿美元,同比增长13%。特别是全球新冠疫情持续影响下,得益于中国良好的疫情控制以及复工复产的有序进行,医疗器械出口趋势明显,2020.03~2020.07,中国医疗器械出口额达到88.10亿美元,同比增长81%。

从进口额来看,2019年,中国医药产品进口金额达到357.20亿美元,同比增长21%,中国医疗仪器与器械进口金额达到124.39亿美元,同比增长11%。得益于国家实施抗肿瘤药物零关税的实施以及创新药品加快进口上市,海外医药产品进口额增长迅速,同时,受国家医保及专利到期红利等影响,国内药企加快仿制药推出速度或加强自主创新产品的研发,通过仿制药替代和创新药品上市,进一步降低原研药品价格,满足临床未被满足的需求,使更多患者受益。

2019年我国化学药品获批的受理号数量为1855 件。临床批准方面,近3年由于政策影响(一致性评价和仿制药4类走 be 备案制),于2018年批准临床数减少,仅为361 件,2019年由于默许临床制度,批准临床数量开始增长;批准上市方面,近年已逐渐趋于平稳;批准进口方面,数量略有下降。在受理的1855件当中,国产品种受理号 1289 件,进口产品受理号566个。仿制药方面关注度极高的一致性评价工作,CDE 批准的受理号数量已达到233个,超过 2018年全年受理号数量的2倍,一致性评价是大势所趋,成为参加集采争夺市场的敲门砖,而集中采购工作的持续推进将进一步加速医药产品国产替代进程。

2019年是中国生物类似物的上市元年,2月22日,复宏汉霖自主研发产品“汉利康®”国内成功获批上市,成为中国批准的第一款生物类似物药物。目前复宏汉霖、齐鲁制药、百奥泰、海正药业、信达生物等国内企业积极布局生物类似药物研发,直接成为全球Top10药物销售的有力竞争者。2020年,复宏汉霖自主研发的曲妥珠单抗生物类似物Zercepac® (HLX02)先后在欧盟和国内获批上市,中国生物类似物产业实现内外双循环。

2.2 医疗器械国产替代加速,分级诊疗打开医疗器械中长期发展空间

随着疫情爆发以及人们对于健康的追求和防护意识的增强,国家对医疗器械产业的重视增强及扶持政策的推动,国产替代将成为未来医疗器械产业发展的主旋律。通过国内企业不断借鉴其他细分领域的成功替代经验,创新技术迭代、性价比、流通渠道、平台化服务以及售后维修等都将成为国内医疗器械企业制胜的关键。

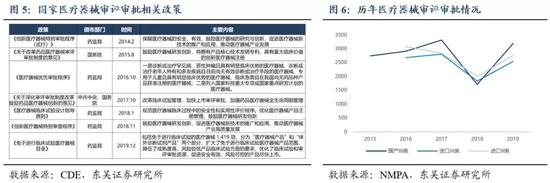

自 2014 年以来,国家出台了一系列政策扶持国产医疗器械的发展,包括优秀国产医疗设备的遴选、医疗器械科技创新规划以及创新医疗器械特别审批程序的启动。国家“十三五”关于医疗器械的规划为国内企业提出了重点研发方向,推进五大类重大产品开发,引领科技创新重点向高端产品转移,形成具有市场竞争力的自主品牌,提出了实现前沿技术突破、创新产品研发、竞争能力提升等多个目标。

国务院及其他监管部门出台了一系列优化医疗器械审评审批制度,鼓励具有自主知识产权的国产医疗器械发展创新的产业政策。2014年发布的《创新医疗器械特别审批程序(试行)》鼓励了创新性强、技术含量高、临床需求迫切的医疗器械产品上市,加快了中高端医疗器械国产化替代的步伐。

通过分析过去五年进口和国产器械获批数量,进口器械获批数量开始出现逐年降低且幅度较大,国产器械的获批数量稳中有升,国产替代趋势开始加速。2019年批准境内第三类医疗器械(含体外诊断)注册3179项,同比增长86%。通过分析获批品类,国产二类远远大于的进口二类获批数量,说明在中低端器械中,国产医疗器械基本已实现替代,而国产三类与进口三类差距不大,但是国产三类已经开始呈现出增长趋势,说明高端医疗器械市场,国产替代正在发力加速。

2014年~2019年,

我国共获批73个创新器械,其中国产72个,占比99%。近五年二类器械国产与进口的获批数量比较,国产器械获批总数占比超84%,按照国家分类目录进行对比,在中低端市场,再次说明国产器械基本都实现了替代及完全替代,且保持明显优势。主要原因是中低端市场门槛低、投入小,加上自身优势,如劳动力成本低、产品性价比高、政策利好发展、市场需求持续增长等,都使我国在中低端市场占据明显优势。

从医疗器械细分板块看,二类器械各子板块国产获批数量均远高于进口获批数量(有源植入医疗器械数量相当)。三类器械子板块中,骨科手术器械,呼吸、麻醉和急救器械,输血、透析和体外循环器械,注输、护理和防护器械等板块中国产优势明显,但是在其他领域,特别是眼科、口腔、神经和心血管医疗器械领域国产替代还处于内循环初期。

我们认为随着分级诊疗推动基层医疗建设发展,我国医疗器械中长期发展空间会进一步扩容。作为长期发展趋势,基层医疗建设需求将迎来长期释放阶段,国产企业有望凭借产品性价比、营销能力、售后服务等多方面优势显著受益。

3 研发进展与企业动态

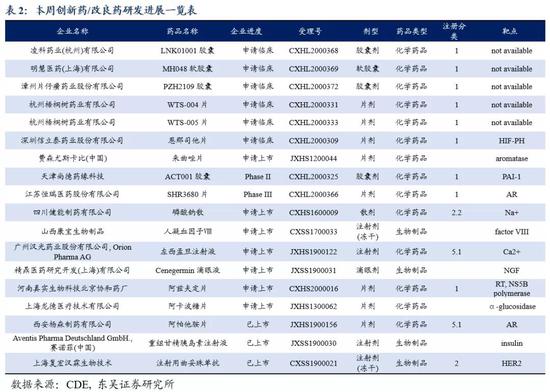

3.1 创新药/改良药研发进展(获批上市/申报上市/获批临床)

8月14日,上海赫普化医药技术有限公司今日宣布,公司自主研发的1类创新药HPN-01肠溶胶囊近日顺利获得国家药品监督管理局(NMPA)的临床试验许可,目标适应症是非酒精性脂肪性肝炎(Nonalcoholic steatohepatitis,NASH)。这是赫普化继今年2月份获得美国FDA的临床试验许可后的又一里程碑。

8月13日,恒瑞发布公告,卡瑞利珠单抗(艾瑞卡®)联合顺铂和吉西他滨一线治疗局部复发或远处转移鼻咽癌的随机、双盲、安慰剂对照、多中心III期临床研究(CAPTAIN-1st),研究结果表明,卡瑞利珠单抗联合顺铂和吉西他滨一线治疗局部复发或远处转移鼻咽癌患者,较顺铂加吉西他滨的标准一线治疗,可显著延长患者的无进展生存期。

8月13日,德琪医药宣布,公司已收到澳大利亚药品管理局(TGA)的确认,同意ERK1/2的高特异性小分子抑制剂ATG-017进行治疗晚期实体瘤及血液瘤患者的临床试验(代号:ERASER)。这是德琪医药成立以来获得的首个TGA临床许可,标志着ATG-017即将开展全球首次临床试验。

8月13日,由文达医药和恒雅医药联合申报的1类创新药NHWD-870 HCl片在中国获得两项临床默示许可,拟开发用于治疗晚期复发非霍奇金淋巴瘤、皮肤/粘膜黑色素瘤、非小细胞肺癌和小细胞肺癌等。NHWD-870是一款新型、强效BET抑制剂,拟开发用于多种实体瘤的治疗。这是文达医药首个迈入临床开发阶段的创新抗肿瘤药物。

8月12日,信达生物制药(Innovent Biologics)与礼来制药(Eli Lilly)联合宣布,国家药品监督管理局(NMPA)已正式受理PD-1抑制剂达伯舒®(信迪利单抗注射液)的新适应症申请(sNDA),联合健择®(吉西他滨)和铂类药物一线治疗鳞状非小细胞肺癌(NSCLC)。

8月12日,CDE官网显示,河南真实生物科技有限公司的1类新药阿兹夫定片上市申请拟纳入优先审评,纳入理由是临床急需的短缺药品、防治重大传染病和罕见病等疾病的创新药和改良型新药纳入优先审评程序。

8月12日,CDE公示,礼进生物提交1类生物新药LVGN6051单克隆抗体注射液的临床试验申请,并获得受理。LVGN6051是一款CD137激动抗体,结合并激活在各种白细胞亚群上表达的CD137,包括活化的T淋巴细胞和自然杀伤(NK)细胞,这增强了CD137介导的信号传导,诱导了细胞因子的产生,并促进了T细胞介导的抗肿瘤免疫反应。与已进入临床的第一代CD137激动性抗体不同,LVGN6051有选择性地在肿瘤微环境中局部激活CD137,减少正常组织免疫副反应。

8月11日,吉利德科学宣布,舒发泰®(恩曲他滨替诺福韦片,恩曲他滨200mg/富马酸替诺福韦二吡呋酯300mg,FTC/TDF)获得中国国家药品监督管理局批准,适用于同时结合安全的性行为措施,进行暴露前预防(PrEP),降低成人和青少年(体重至少在35kg以上)通过高风险性行为获得HIV-1的风险。

8月11日,辉瑞PF-06801591注射液在中国获准开展临床试验,治疗高危非肌层浸润性膀胱癌。PF-06801591是一款皮下注射PD-1单抗。I期临床研究结果表明,PF-06801591每4周1次皮下注射较每3周1次静脉注射在多种肿瘤类型中均显示出了抗肿瘤活性,并且耐受性良好,未发现严重的皮肤毒性作用。PF-06801591的每月1次皮下注射给药可以提高患者依从性,有望成为静脉注射的替代方案。

8月11日,极目生物(Arctic Vision)宣布与美国Eyenovia公司签订独家许可协议,获得治疗进展性近视的创新疗法MicroPine以及治疗老视(又称“老花眼”)的创新疗法MicroLine在大中华区(包括中国大陆、香港、澳门、台湾)及韩国的临床开发及商业化权益。

8月11日,康方生物自主研发的双特异性抗体PD-1/ VEGF (AK112)获得中国国家药品监督管理局颁发的药物临床批件,将在中国进一步开展针对晚期实体瘤的1b期临床试验。AK112是该公司继双抗PD-1/CTLA-4(AK104)之后第二款全球首创并进入临床开发阶段的双特异性抗体药物,已经于2019年10月在澳洲开展I期临床研究。

8月10日,CDE公示,勃林格殷格翰(Boehringer Ingelheim)1类新药BI 1701963 片获得临床试验默示许可,拟开发适应症为局部晚期或转移性结直肠癌伴KRAS突变阳性患者。BI 1701963是勃林格殷格翰首款靶向所有主要KRAS突变体(pan-KRAS)的抑制剂,有望阻断15%的癌症中KRAS突变体的活性。目前,它在全球范围正处于1期临床研究阶段。

8月10日,捷思英达宣布收到国家药品监督管理局核准签发的《临床试验通知书》,其丝裂原活化的细胞外信号调节激酶(MEK)抑制剂E6201获准开展用于治疗RAS/BRAF/MEK基因突变的晚期实体瘤伴脑转移患者的临床试验。

8月10日,瑞阳制药、国药集团致君(深圳)坪山制药的利伐沙班片以仿制4类提交上市申请获得受理。近年利伐沙班片在中国公立医疗机构终端销售额快速增长,2019年突破超过25亿元,同比增长41.52%。

8月9日,先声药业和百时美施贵宝共同宣布,双方合作开发并在中国大陆地区市场商业化的自身免疫性疾病领域药物恩瑞舒®(阿巴西普注射液)正式上市,这也宣告恩瑞舒®在中国大陆地区正式进入商业流通环节。

8月8日,贝达药业(Betta Pharma)控股子公司Xcovery公布了ALK抑制剂恩沙替尼(ensartinib)治疗非小细胞肺癌(NSCLC)III期临床研究(eXalt3)的期中分析结果。结果显示:与Xalkori(crizotinib)治疗组相比,恩沙替尼治疗组的中位无进展生存期(mPFS)显著延长、疾病进展或死亡风险显著降低。

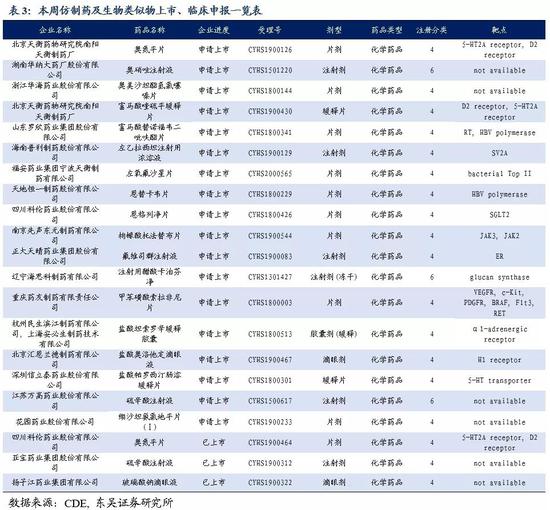

3.2 仿制药及生物类似物上市、临床申报情况

8月14日,正大天晴新4类仿制药氟维司群注射液获国家药监局批准,成为国内首仿。早在2月11日,正大天晴的氟维司群注射液分别获美国FDA的ANDA批准及德国联邦药物和医疗器械管理局(BfArM)的药品上市许可。

8月14日,科伦药业新4类仿制药恩格列净片获国家药监局批准,成为该品种国内第二家仿制药,同时视同通过一致性评价。恩格列净由勃林格殷格翰和礼来联合开发,2014年8月获得美国FDA批准,商品名为Jardiance®,适应症为配合饮食控制和运动,用于改善2型糖尿病患者的血糖控制。

8月14日,复宏汉霖曲妥珠单抗生物类似药获批上市,成为首个国产曲妥珠单抗生物类似药。曲妥珠单抗原研是罗氏的赫赛汀,是一种重组DNA衍生的人源化单克隆抗体,可与人表皮生长因子受体2蛋白(HER-2)的细胞外结构域结合从而抑制肿瘤细胞生长,同时能够诱导抗体依赖型细胞毒作用(ADCC)杀伤肿瘤细胞。

8月14日,重庆药友4类仿制药甲苯磺酸索拉非尼片获国家药监局批准,成为该品种国内第二家获批的仿制药。索拉非尼(Sorafenib)原研药是由拜耳开发的一款口服多靶点、多激酶抑制剂,既可通过抑制血管内皮生长因子受体(VEGFR)和血小板源性生长因子受体(PDGFR)阻断肿瘤血管生成,又可通过阻断 Raf/MEK/ERK 信号传到通路抑制肿瘤细胞增殖,从而发挥双重抑制、多靶点阻断的抗癌作用。

8月14日,CDE官网显示,北京三有利和泽生物科技有限公司和首都医科大学联合申报的人牙髓间充质干细胞注射液的新药临床试验申请获得默示许可,适应症为:慢性牙周炎,如慢性牙周炎所致的牙周组织缺损。

8月14日,华海药业在中国提交的4类仿制药奥美沙坦酯氢氯噻嗪片上市申请获得国家药监局批准上市,成为国内首仿。奥美沙坦酯氢氯噻嗪片是一款固定剂量的复方制剂,临床上适用于奥美沙坦酯或氢氯噻嗪单组份治疗控制不佳的高血压患者。

8月13日,信立泰4类仿制药盐酸帕罗西汀肠溶缓释片获国家药监局批准,成功拿下高技术难度肠溶缓释剂型首仿。盐酸帕罗西汀(paroxetine hydrochloride),是一种强效选择性的5-羟色胺再摄取抑制剂(SSRI),临床上广泛用于各类型抑郁疾病,如强迫症、广泛性焦虑症、社交恐惧症。

8月12日,武汉诺安药业的盐酸莫西沙星滴眼液4类仿制上市申请获得承办。目前国内市场中仅有爱尔康获批进口,该产品于2018年进入中国市场,2019年进入国家医保目录。

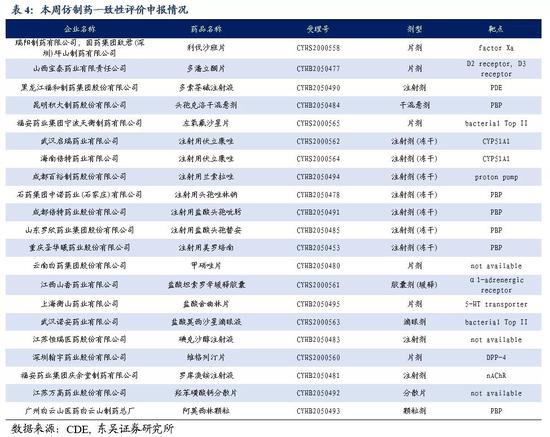

3.3 仿制药一致性评价申报情况

3.4 重要研发管线一览

8月14日,TG Therapeutics宣布,美国FDA已接受该公司为umbralisib递交的新药申请(NDA),适应症为经治边缘区淋巴瘤(MZL)患者(至少接受过一种基于抗CD20的治疗方案),和经治滤泡性淋巴瘤(FL)患者。Umbralisib是一款每日口服一次的PI3Kδ和CK1-ε双重抑制剂。针对MZL适应症的申请同时被授予优先审评资格,预计在明年2月5日之前获得答复。

8月13日,康方生物-B发布公告,其核心自主研发的、全球首创的新型肿瘤免疫治疗双特异性抗体新药PD-1/CTLA-4(AK104),用于治疗晚期宫颈癌,已经获得美国食品药品监督管理局(FDA)授予快速审批通道资格(FTD)。

8月13日,德琪医药宣布,公司已收到澳大利亚药品管理局(TGA)的确认,同意ERK1/2的高特异性小分子抑制剂ATG-017进行治疗晚期实体瘤及血液瘤患者的临床试验。这是德琪医药成立以来获得的首个TGA临床许可,标志着ATG-017即将开展全球首次临床试验。

8月12日,Regeneron公司宣布FDA已经受理evinacumab联合其他降脂药治疗纯合子家族性高胆固醇血症(HoFH)的上市申请(BLA),并对该申请授予了优先审评资格,Evinacumab是目前研发进度最快的靶向血管生成素样蛋白3(ANGPTL3)的药物,曾在2017年获得FDA授予的治疗HoFH患者的突破性疗法资格。

8月12日,艾伯维宣布3期临床试验VIALE-A的结果于《新英格兰医学》(NEJM)上发表。该研究评估了venetoclax 联合阿扎胞苷(azacitidine),在未经化疗的新诊断急性髓性白血病(AML)患者以及不能耐受传统高强度化疗患者中的疗效与安全性。结果显示,相较阿扎胞苷与安慰剂联用,venetoclax双药疗法显著延长了总生存期(OS),且使死亡风险降低了34%。

8月11日,百时美施贵宝宣布一项名为CheckMate -649,旨在评估与单独化疗相比,欧狄沃(纳武利尤单抗,又称O药)联合化疗用于PD-L1表达阳性即联合阳性评分(CPS)≥5 的转移性胃癌、胃食管连接部癌或食管腺癌患者的一线治疗效果的关键III期临床研究,达到主要研究终点总生存期(OS)和无进展生存期(PFS)。百时美施贵宝后续将完成CheckMate -649研究现有数据的全面评估,并与研究者们共同合作,在之后的学术会议上公布结果。

8月11日,罗氏集团成员基因泰克发布了其研究药物etrolizumab对中度至重度活动期溃疡性结肠炎(UC)患者疗效的系列3期临床研究的顶线数据,四项研究中,两项etrolizumab作为诱导治疗达到了使患者缓解的主要终点;两项评估etrolizumab作为维持治疗的研究均未能达到主要终点,主要为皮下注射etrolizumab与安慰剂获得缓解的患者比例没有显著差异。

8月11日,吉利德科学(Gilead Sciences)宣布,已向美国FDA提交了Veklury(remdesivir,瑞德西韦)的新药申请(NDA),该药是一种研究性抗病毒药物,用于治疗COVID-19患者。Veklury目前在美国获得了治疗重度COVID-19住院患者的紧急使用许可。

8月11日,Seres Therapeutics宣布,该公司开发的微生物组疗法SER-109,在治疗复发性艰难梭菌感染(CDI)的关键3期临床试验ECOSPOR III中获得积极顶线结果。该研究显示,与安慰剂相比,SER-109导致给药8周内CDI出现复发的患者比例显著下降,疗效结果超过之前与美国FDA协商确定的阈值。Seres计划依据这一临床结果,向美国FDA递交监管申请。

8月8日,第21届世界肺癌大会(IASLC WCLC)线上主席研讨会云端开幕,会上公布的CheckMate-743 III期临床研究证实,纳武利尤单抗联合伊匹木单抗能够显著改善既往未经治疗的、不可切除的恶性胸膜间皮瘤患者的总生存期(OS)。

8月8日,罗氏(Roche)旗下基因泰克(Genentech)公司宣布,美国FDA已经批准Evrysdi(risdiplam)上市,用于治疗年龄为2个月以上婴幼儿和成人脊髓性肌萎缩症(SMA)患者。这是首款获得FDA批准治疗SMA的口服疗法,它不但可以治疗病情最为严重的SMA婴幼儿患者,还获批治疗症状相对较轻的青少年和成人患者。Evrysdi是一款通过调节SMN2基因的mRNA剪接过程,提高运动神经元生存蛋白(SMN)水平的小分子药物。

3.5 本周全球重点医药投融项目进展

8月13日,康希诺(688185.SH)正式在科创板挂牌交易,成为首个A+H疫苗股。209.71元/股发行价,也使康希诺成为科创板发行价第二高的股票,仅次于石头科技。首日交易股价高开低走,开盘上涨124.12%,报470元/股,收盘涨幅为87.45%,报393.11元/股,总市值约973亿元。

8月13日消息,TFF Pharmaceuticals和UNION therapeutics签订2.1亿美元协议。,TFF Pharmaceuticals是一家临床阶段的生物制药公司,专注于根据其专利的薄膜冷冻(TFF)技术平台开发和商业化创新药物产品。宣布已与UNION therapeutics签订了一项全球独家许可协议,将其TFF技术与氯硝柳胺联合使用开发氯硝柳胺治疗新冠肺炎。

8月13日,Mission Bio完成C轮融资中获得7000万美元。C轮融资由Novo Growth领导,其他投资者包括Soleus Capital,Mayfield,Cota和Agilent。此轮融资将用于扩展公司的单细胞多组学技术Tapestri Platform,扩展其细胞和基因治疗项目并扩大其在新型癌症中的临床应用范围治疗。

8月12日,英国/奥地利生物技术公司F2G Ltd宣布已获得6080万美元的新融资。投资来自新的和现有的投资者,该轮融资由Cowen Healthcare Investments领导,包括现有投资者Novo Holdings,Morningside Ventures,Brace Pharma Capital和Advent Life Sciences的大力参与。

8月12日,微远基因获2亿元B轮融资。本轮融资由鼎晖投资领投,中金启辰跟投,A轮投资方火山石资本和国科嘉和均继续加持。本轮融资主要用于产品研发与升级,全国临检网络建设,医疗器械产品注册,产业化基地建设,加强医学品牌营销与临床服务等战略方向。

8月11日,联拓生物与BridgeBio建立战略联盟并拓展中国及亚洲主要市场。BridgeBio将获得2650万美元的短期经济权益,以及高达5.05亿美元的阶段性付款和两位数的分层销售分成,并投资增持联拓生物股权。此次战略合作初期将专注于BridgeBio研发的两款肿瘤产品,同时使联拓生物获得BridgeBio超过20种管线产品在中国及其他亚洲主要市场的优先使用权。

8月11日,联拓生物超1.8亿美元获得Mavacamten大中华区权益,MyoKardia与LianBio宣布,他们已开始战略合作,在开发用于治疗肥厚型心肌病以及目标射血分数保留的心力衰竭患者。

8月11日,Atomwise完成1.23亿美元B轮融资。此次融资由B Capital Group和Sanabil Investments牵头,包括原有投资者DCVC,BV,腾讯,Y Combinator,Dolby Ventures,AME Cloud Ventures,以及来自两家全球十大保险公司的新支持。此次融资用于Atomwise的AI技术在药物、小分子靶标化合物等开发和应用。

8月10日,Dyne Therapeutics完成1.15亿美元融资。此次融资由Vida Ventures和Surveyor Capital牵头,融资资金主要用于开发肌肉疾病新药。

8月10日,Verastem以3.11亿美元出售PI3K抑制剂全球商业化权益。波士顿致力于开发用于抗癌患者新药的生物制药公司宣布已达成一项最终协议将其COPIKTRA(duvelisib)全球商业和开发权出售给Secura Bio,其市场上销售的磷酸肌醇3-激酶(PI3K)口服抑制剂和首个获得FDA批准的PI3K-delta和PI3K-γ双重抑制剂。

8月10日,Ligand制药以4.38亿美元收购Pfenex。Ligand将以每股12.00美元的现金或4.38亿美元的股权价值全部收购Pfenex的所有流通股。Pfenex公司主要研究复杂蛋白表达,Ligand具有基本专利药物发现和配制技术。

4 行业洞察与监管动态

8月11日,为落实扶贫政治任务,加强与业界沟通交流,加快推进化学仿制药注射剂一致性评价工作,由中国药品监督管理研究会主办,国家药品监督管理局药品审评中心提供技术指导的“化学仿制药注射剂一致性评价技术研讨会”于2020年8月15至17日在线上举办。研讨会内容以化学仿制药注射剂一致性评价相关专题为主,同时兼顾新修订《药品注册管理办法》及配套文件的讲解,系统介绍了化学仿制药注射剂一致性评价的工作概况、技术要求、指导原则、启动检查检验、参比制剂遴选、包材相容性、杂质研究、原辅料关联审评等内容,并就相关问题进行了线上交流研讨。

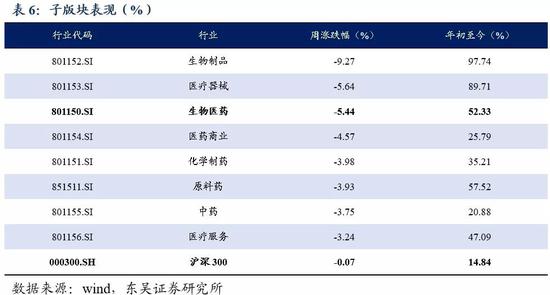

8月10日,国家卫健委发布《关于发布<消毒试验用微生物要求>等4项推荐性卫生行业标准的通告》,规定了消毒试验微生物、培养基、传代与保存、菌悬液和染菌载体制备的要求,适用于各种消毒试验用微生物(除病毒和替代物外)的使用和保存。

5 行情回顾

本周生物医药指数下跌5.44%,板块表现跑输沪深300的0.07%跌幅;截至本周,医药指数2020年至今表现好于沪深300的14.84 %的涨幅。2020年初国内外新冠肺炎疫情爆发,对国内经济,尤其是全球经济一体化形成一定冲击,医疗产业的确定性成为国内外资金追捧对象;但由于医药板块位置高、估值贵、医疗基金收益率高,其板块短期有所回调为正常,不改变其趋势。

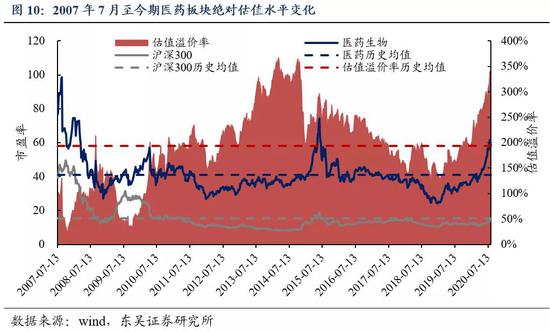

5.1 医药市盈率追踪:医药指数市盈率为58.03,高于历史均值17.06个单位

截至2020年8月14日,医药指数市盈率为58.03,环比本周下降3.24个单位,高于历史均值17.06个单位;沪深300指数市盈率为14.15,医药指数的估值溢价率为310.1%,环比下降24.9%,高于历史均值116.7个百分点。

5.2 医药子板块追踪:本周生物制品子板块跌幅9.27%居各板块第一

本周生物医药指数下跌5.44%,板块表现跑输沪深300的0.07%跌幅;子板块中,表现最佳的医疗服务板块跌幅3.24%,最弱势的生物制品子板块跌幅9.27%。2020年至今,表现最佳的子板块为生物制品,涨幅为97.74%,优于医药指数52.33%的涨幅,好于沪深300指数14.84%的涨幅。

5.3 个股表现

6 风险提示

药品降价幅度继续超预期,疫情导致经济衰退,医保政策进一步严厉等。

7 附录

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国