热点栏目

热点栏目原标题:鸡蛋动力不减,二次发力已开启 | 热点解读

来源:美尔雅期货研究院

作者:美尔雅期货农产品分析师 章佩英

作者观点

1、蛋价在7月末至8月月中出现回落,回调节奏已有预期,但回落幅度偏大远超预期;

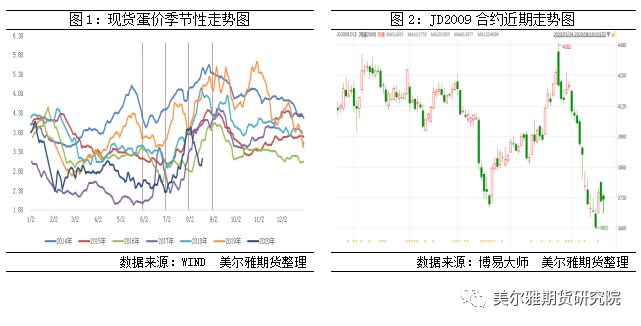

2、8月中下旬现货仍有二次上涨机会,中秋节前高点预期出现在8月27日至9月1日,但蛋价再创新高压力较大,预期形成双顶结构;

3、盘面JD2010至JD2101合约有望跟随现货震荡上涨,整体以反弹行情对待,现货双顶结构下盘面反弹空间受限。

这篇看涨的文章原本计划在8月15日,也就是上周六与大家见面,可惜被耽搁了推迟至今天才发布,原计划是分析鸡蛋现货会二次上涨的驱动逻辑,这里就不再细说了,本篇的重点在推演鸡蛋期、现货上涨空间。

现货已启动二次上涨

从上周末开始,产区鸡蛋现货价格基本止跌,本周伊始产区调涨地区增加,南北销区也反应走货见好,涨价顺利。根据前期对现货走势的推演,现货在8月中下旬开始仍有二次上涨机会,中秋前高点会出现在8月27日至9月1日,大结构保持不变,需要调整的是对现货二次上涨的高点预期。

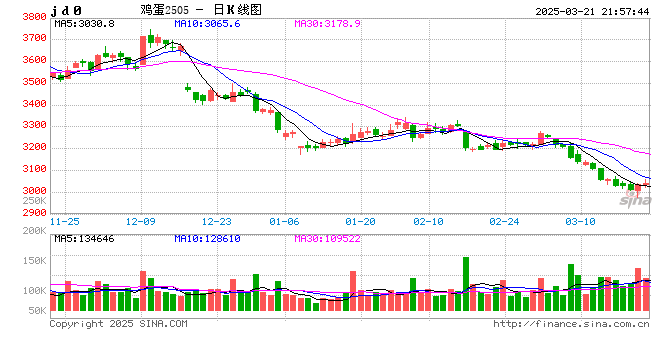

此前,预计7月末至8月上旬现货是小幅回调,盘面也已技术性回落修复为主,而现实中现货基本跌回前期低位,部分产区甚至跌破3元关口(图1),盘面的下行幅度也远远超出预期,近月合约的多头一路丢盔弃甲,跌回原点,JD2009合约甚至出现新低(图2)。期现同步大幅回落,反应现货端供需仍不平衡,需求稍有不济,蛋价便快速失去有力支撑;期货端多头信心缺失,现货回落过程中,市场不断调低对中秋及远月预期,盘面跌势相当流畅。基于此,我们认为本周开始现货已启动二次上涨,但高点或并不亮眼,创新高压力较大,与7月末的高点等高形成双顶的概率更大。与前期推演的8月末或9月初现货有望上冲至4.40元/斤相比,下调部分乐观预期。

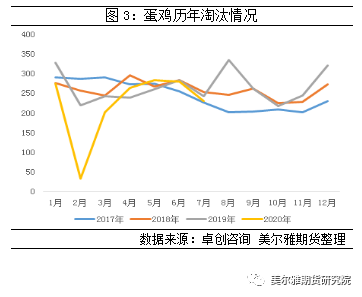

关于8月淘鸡量少可能限制蛋价回涨的担忧,我们认为不必过分悲观。诚然,淘鸡少利空蛋价,逻辑正确,但8月份淘鸡少是正常的(图3),毕竟养殖户都知道中秋节前行情好,不愿意早淘汰是很正常的心理。相反如果统计数据出来8月淘汰鸡正常偏多了,那就说明养殖端确实对中秋以及节后相对悲观的心态了。因此,8月淘鸡少确实可以作为一个风险因素,但相比于供需大结构,短期效果有效。我们需要关注的是9、10月中秋现货高点过去之后,养殖端的淘汰节奏,来推算春节前的现货走势。

盘面看震荡反弹

现货二次上涨判断不变,高点调低至前高附近,看双顶结构,这种现货走势预期下,盘面预计有震荡反弹行情。

8月前两周现货连续回落过程中,市场不断调低对中秋和春节的预期,JD2010、2011、2012和2101合约随现货震荡走低,本周现货止跌,盘面也停止下探,有触底反弹迹象。现货端回涨是盘面触底反弹的主驱动,而盘面均升水现货,且市场预期转弱是限制盘面反弹的重要压力。

前期文章中按照高点回落推算,中秋节后现货价格预期回落至2.99-3.18元/斤之间,价格低点预期出现在10月中旬。JD2010和JD2011合约反应中秋节后现货相对低迷的阶段,当前JD2010与JD2011合约盘面价明显升水于预期的节后蛋价,因此现货端内在驱动并不支持两合约大幅上涨,盘面期价受现货上涨带动,仅有跟随反弹预期,且幅度受限。同时,从目前养殖端的反馈来看,对节后价格持悲观心态的较多,因此JD2010与JD2011合约产业客户逢高套保压力大,也是限制盘面反弹的因素之一。JD2010合约预期反弹至3800元/500千克附近,JD2011合约预期反弹至3850元/500千克附近。

JD2012和JD2101合约有春节旺季需求支撑,因此本次盘面回落,JD2012和JD2101回落幅度相对较小,整体仍处在震荡区间。本次反弹预计也是区间内偏强调整,突破区间的可能性较小。

7月开始蛋鸡苗价格触底反弹,从7月初2.25元/羽上涨至8月初3.58元/羽,卓创咨询数据也显示全国代表企业7月份商品代蛋鸡苗总销量为3541万羽,环比上涨0.85%,同比跌21.43%。显然,7月份鸡蛋价格底部反转从3元下方上涨至局部突破4元/斤,刺激养殖单位补雏上栏,削弱春节利好预期。同时8月前两周现货回调直逼3元关口,再次加重了市场对需求恢复的担忧,因此中秋节前仅仅是双顶的预期,不能推动远月合约再次大幅向上突破,宽幅区间内偏强运行的概率更大。JD2012与JD2101可跟随现货回涨布局短线多单,反弹幅度分别看至4000元/500千克、4100元/500千克,需注意远月预期转弱及合约升水对盘面的压制效果。

各合约反弹风险不一

JD2010与JD2011合约反弹风险一来自于节后落价预期对盘面的压制,中秋节前现货没有再次大爆发的前提下,市场不会改变对节后的悲观看法,市场做多驱动则相当有限;风险二则是现货二次冲顶失败。

JD2012与JD2101合约风险主要来自于养殖端增加补栏,削弱远期利多因素,同时个别地区零星出现新冠复养患者,将不利于需求正常恢复,加重后市谨慎情绪。

理论上本次现货二次上涨最能带动JD2009合约上涨,但是8月交易日仅剩10天,若空单强力压制,则盘面将直接低位横盘进入交割月,进入交割月后再上涨补基差。因此非企业户JD2009合约跟多需特别注意交易时间限制。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国