炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

原标题:LPR连续四个月“按兵不动”,机构预计短期内仍有下降空间

中新经纬客户端8月20日电 8月贷款市场报价利率(LPR)未调整,至此,LPR已连续四个月“按兵不动”。

连续4个月未调整

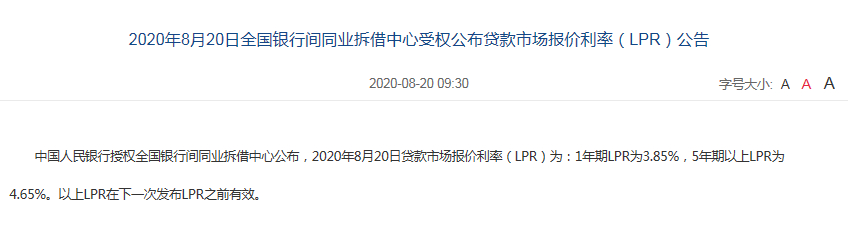

20日,中国人民银行授权全国银行间同业拆借中心公布,2020年8月20日贷款市场报价利率(LPR)为:1年期LPR为3.85%,5年期以上LPR为4.65%。与7月报价保持一致。

截图来源:中国外汇交易中心网站

截图来源:中国外汇交易中心网站上周(8月10日-8月14日),央行连续五日开展逆回购操作,累计投放流动性5000亿元,由于8月14日有100亿元逆回购到期,上周央行通过逆回购累计净投放4900亿元。

兴业研究撰文指出,上周央行连续多日开展大额逆回购操作,净投放4900亿元流动性,资金面呈收敛态势,长短端利率均有所上行,但较为和缓,随着央行加大逆回购投放力度,资金面在多因素的作用下保持平稳。

另据Wind数据显示,本周(8月15日-21日)央行公开市场将有9500亿元资金到期。8月20日另有500亿元国库现金定存到期。因此下周全口径到期资金有9500亿元。

对于LPR连续四月“按兵不动”,贝壳研究院认为,由于LPR是在MLF利率上加点形成,8月17日央行一年期MLF超额续作,利率持平,故8月LPR保持不变在预期之内。MLF利率已连续4个月保持不变,这反映了疫后我国经济修复超预期,货币政策随之调整,保持适时适度原则。

未来LPR咋走?

央行公告称,从今年3月1日起,推进存量浮动利率贷款定价基准转换为LPR,原则上应于今年8月底完成。

8月12日,工商银行、农业银行、中国银行(维权)、建设银行、邮储银行五大行同时发布关于存量浮动利率商业性个人住房贷款定价基准批量转换的公告,明确将于8月25日起对批量转换范围内的个人住房贷款,按照相关规则统一调整为LPR定价方式。贷款定价基准只能转换一次,转换之后不能再次转换。

兴业研究分析指出,市场当前预期3个月后LPR1Y利率将降至3.8283%附近,6个月后继续降至3.8163%附近,9个月后进一步下行至3.7973%,这意味着市场中对于LPR下行的预期可以总结为:1年内均匀下降5bps。

不过,兴业研究认为,从经验上来说,LPR利率很难均匀调降,每次调降幅度至少为5bps,那么上述预期又可以变为:市场预期未来1年内,LPR有调降5bps的可能,且仅调降这1次。进一步的,假设1年期MLF利率在未来和LPR1Y仍维持90bps的利差不变,那么市场预期未来MLF利率也有调降5bps的可能。但同时从近期隐含远期LPR的变化看,未来降息的概率在降低。

贝壳研究院认为,从当前经济形势看,下半年国内流动性仍将保持合理充裕,故短期内LPR或仍有一定的下降空间,但中长期LPR走势难确定,故对于固定利率与浮动利率选择,有贷一族还应当根据自己对于风险的偏好情况及当前自己的房贷情况做出选择。

贝壳研究院指出,若剩余还款时间较短,或有提前还款的计划,建议选择以LPR定价的浮动利率,可享受短期利率下行月供减少的利好。若还款年限仍较长,选择LPR或可享受短期月供减少的利好,同时亦要承担长期利率上行的风险。对于住房贷款原利率本身较低的人群,如在2016年以基准的9折获得贷款的群体,若不愿承受未来LPR上行、月供增加的风险,可选择固定利率。(中新经纬APP)

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国