热点栏目

热点栏目8月20日消息,三安光电18日晚间披露半年报,上半年,公司实现营业收入35.68亿元,同比增长5.31%;净利润6.35亿元,同比下降28.11%;基本每股收益0.16元。

上半年,三安光电出现了“增收不增利”的现象。近年来,三安光电的经营业绩出现了较为明显的波动,根据近三年一期的财务报告,公司营业收入和归母净利润均呈现了先增后降的情况,尤其是自2018年以来,公司业绩呈现持续下滑的态势。

与此同时,三安光电仍在不断地募资、扩产。上半年,公司经营及投资活动产生的现金流量净额均同比大幅下降,而筹资活动产生的现金流量净额同比大幅增长,资金需求仍较大。值得注意的是,尽管近年来业绩出现明显下滑,三安光带仍然保持着LED芯片龙头的地位,美的、TCL和格力等家电巨头更是逆势入“局”。

中报业绩“增收不增利” 业绩呈持续下滑态势

公开资料显示,三安光电原本是一家专门研制LED芯片以及LED照明的企业。自2015年起,三安光电开始全面布局化合物半导体。公司现在主要从事化合物半导体材料的研发与应用,以砷化镓、氮化镓、碳化硅、磷化铟、氮化铝、蓝宝石等半导体新材料所涉及的外延片、芯片为核心主业,产品主要应用于照明、显示、背光、农业、医疗、微波射频、激光通讯、功率器件、光通讯、感应传感等领域。

上市公司前身为“天颐科技股份有限公司”。2007年5月,因连续三年净利亏损,天颐科技被暂停上市;同年8月,天颐科技进入破产重整程序;同年10月,主要战略投资者福建三安集团有限公司通过竞拍成为公司第一大股东。

2008年2月,天颐科技向三安集团子公司厦门三安电子有限公司非公开发行股份购买三安电子LED类经营性资产实施重大资产重组,并实施股权分置改革;同年7月8日,天颐科技股票恢复上市,随后,公司证券简称由暂停上市时的“S*ST天颐”变更为“ST天颐”;7月14日,公司证券简称变更为“ST三安”;当年,ST三安实现净利润5205.05万元,扣除非经常性损益后净利润4842.28万元。

2019年1月22日,ST三安向上交所申请撤销股票交易其他特别处理;次日,公司证券简称变更为“三安光电”。自2008年借壳上市起至2017年底的十年间,除2012年净利润出现同比下降的情况外,三安光电实现了年度营业收入和净利润的持续增长,营业收入及净利润的年复合增长率分别为59.56%及78.42%。

然而,近两年来,三安光电呈现了业绩连续下行态势。根据公司年报,2018年三安光电实现营业收入83.64亿元,同比下降0.35%;净利润28.30亿元,同比下降10.56%。2019年三安光电实现营业收入74.60亿元,同比下降10.81%;净利润12.98亿元,同比大幅下滑54.12%。

三安光电表示,2019年受汽车行业和LED产品售价下滑的影响,公司对部分存在减值可能的应收账款、存货等项目计提减值准备,计提资产减值准备及核销部分应收账款事项使得当年净利润减少约2.39亿元。

8月18日晚间,三安光电披露2020年半年度报告,报告期内公司实现营业收入35.68亿元,同比增长5.31%;归属于上市公司股东的净利润6.35亿元,同比下降28.11%;扣除非经常性损益后的净利润3.00亿元,同比下降37.50%;基本每股收益0.16元,同比下降27.27%。

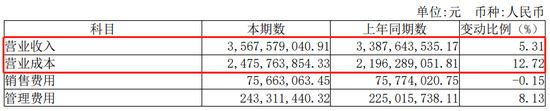

综合近两年一期的财报来看,三安光电的业绩呈现出明显的下滑态势。根据半年报,上半年公司营收同比增长5.31%,营业成本同比增长12.72%,营业成本的增长幅度远高于营业收入。对此,公司表示,主要系上半年销售量增长、单价下降、集成电路销售增长及贵金属价格上涨所致。

来源:三安光电2020年半年报

来源:三安光电2020年半年报与此同时,三安光电近年来毛利率不断下降,公司2017-2019年销售毛利率分别为48.79%、44.71%及29.37%,2018-2020年半年报中披露的毛利率分别为48.88%、35.17%及30.60%,下滑趋势明显。

经营现金净额大幅下降 产能扩张进入冲刺阶段

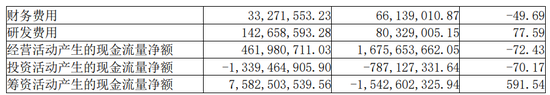

三安光电在半年报中披露,上半年,公司经营活动产生的现金流量净额为4.62亿元,同比下降72.43%,主要系报告期内购买商品、接受劳务支付的现金增加所致;投资活动产生的现金流量净额为-13.39亿元,较上年同期净流出增加,主要系上年同期收到订购设备款退回所致;筹资活动产生的现金流量净额为75.83亿元,同比大增591.54%,主要系报告期内非公开发行股票募集资金到位及银行借款收到的现金增加所致。

来源:三安光电2020年半年报

来源:三安光电2020年半年报此外,截至报告期末,三安光电账面上货币资金为88.97亿元,同比增长127.76%,主要系报告期内非公开发行股票募集资金到位所致。

近年来,三安光电在投资建厂的路上“一路狂奔”。

2017年12月,三安光电与福建省泉州市、南安市签署投资合作协议,拟在泉州芯谷南安园区成立项目公司(即“泉州三安半导体”)投资化合物半导体、集成电路及相关产业项目,投资总额333亿元,主要包括高端氮化镓LED衬底、外延、芯片的研发与制造产业化项目,高端砷化镓LED外延、芯片的研发与制造产业化项目。三安光电表示,泉州公司全部项目将在5年内实现投产,7年内实现达产。

2019年4月,三安光电与湖北省葛店经开区管委会签署项目投资合同,拟在葛店经开区成立项目公司(即“湖北三安”)投资化合物半导体项目,投资总额120亿元。项目公司主要生产经营Mini/Micro LED外延与芯片产品及相关应用的研发、生产、销售。三安光电表示,湖北公司将在2年内完成一期项目建设并实现投产,3年内完成项目建设并实现投产,4年内实现达产。

2020年6月,三安光电与长沙高新区管委会签署项目投资建设合同,拟在长沙成立子公司(即“湖南三安”)投资建设第三代半导体产业园项目,投资总额160亿元,包括但不限于碳化硅等化合物第三代半导体的研发及产业化项目,项目包括长晶-衬底制作-外延生长-芯片制备-封装产业链。三安光电表示,湖南公司将在2年内完成一期项目建设并实现投产,4年内完成二期项目建设并实现投产,6年内实现达产。

三安光电在半年报中表示,受疫情影响,消费者对消毒杀菌的意识大幅提升,紫外UV LED需求呈爆发式的增长,产能明显不足。为应对高端产品的市场需求,公司加快全资子公司泉州三安半导体步伐,正逐步释放产能;湖北三安Mini/Micro显示产业化项目基础建设顺利推进。

三安光电同时公告称,公司全资子公司湖南三安拟以现金3.82亿元收购安芯基金持有的北电新材99.50%股权及安瑞科技持有的北电新材0.5%股权,合计收购北电新材100%股权。湖南三安已分别与安芯基金、安瑞科技签署了股权转让协议。其中,母公司三安集团和持有公司5%以上股份的股东大基金各持有安芯基金33.29%股权,安瑞科技为安芯基金的控股子公司,本次交易构成关联交易。

三安光电表示,此次收购北电新材主要为了夯实公司集成电路原材料的布局,满足经营需要,符合公司战略发展方向,有利于公司突破发展瓶颈,扩大业务规模,对后续公司业务的开展将产生积极影响。

截至2020年上半年,三安光电财物报表中的研发费用为1.43亿元,同比增长77.59%,主要系集成电路项目研发投入增加及费用化研发项目增多所致。

存货逐年增长 库存变现压力大

随着产能的不断提升,三安光电的库存量也同步增长。三安光电在半年报中表示,在技术进步和市场竞争推动下,LED产品的市场价格呈现下降的趋势。同时,由于行业下游需求增速放缓以及近年来行业产能的逐步落地,行业供需结构发生变化,截至报告期末,公司存货金额较大,资金使用效率降低,存在存货跌价风险。

2017年,LED芯片行业景气度提升,在政府大幅补贴设备投资的背景下,行业持续扩产,供给大幅增加。但LED芯片的市场需求则并未出现明显增长,产品供、需增速不相符。随后,行业整体进入去库存阶段,需求疲软致各家厂商库存高筑。

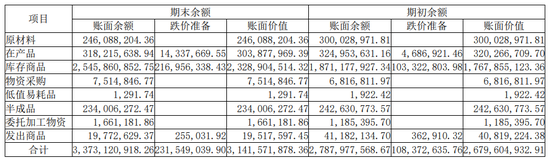

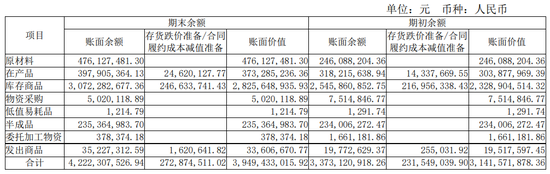

根据2019年年报,截至报告期末,三安光电合并财务报表中存货的原值为33.73亿元。其中,计提存货跌价损失1.75亿元,同比增长69.54%;计提存货跌价准备2.32亿元,同比增长133.66%;账面净值为31.42亿元,同比增长17.24%,占当期流动资产总额的30.61%。

来源:三安光电2019年年报

来源:三安光电2019年年报根据2020年半年报,截至报告期末,三安光电财务报表中存货的原值为42.22亿元。其中,计提存货跌价损失1.65亿元,较期初下降5.71%;计提存货跌价及合同履约成本减值准备2.73亿元,较期初增长17.85%;账面净值为39.49亿元,较期初增长25.72%,占当期流动资产总额的22.94%。

来源:三安光电2020年半年报

来源:三安光电2020年半年报从存货项目来看,三安光电的存货跌价准备及合同履约成本减值准备主要发生在产品及库存商品等项目上。2019年,公司在产品计提跌价准备1434万元,同比增长逾两倍;库存商品计提跌价准备2.17亿元,同比增长翻倍。2020年上半年,公司在产品计提跌价准备2462万元,同比增长71.72%;库存商品计提跌价准备2.47亿元,同比增长13.68%。此外,三安光电的原材料库存也在不断增长,或许与其产能扩张、原材料需求增加有关。

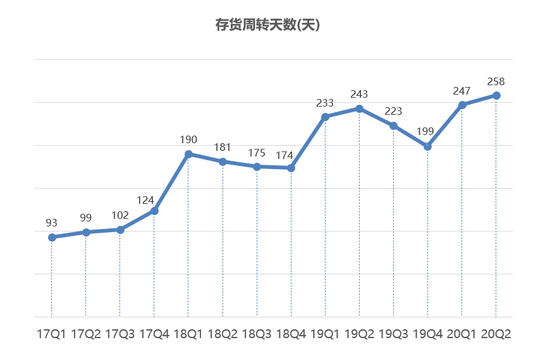

根据同花顺iFinD数据,近三年来,三安光电的存货周转天数逐年攀升。2019年一季度,公司存货周转天数为233天,此后该指标的数值一直保持在200天以上;2019年末,公司存货周转天数曾一度降至199天,但根据随后披露的2020年一季报,公司存货周转天数再次突破200天;截至2020年上半年,三安光电的存货周转天数为258天,创下近三年来的新高。

数据来源:同花顺iFinD 制图:新浪财经

数据来源:同花顺iFinD 制图:新浪财经整体上看,近年来,三安光电的账面存货不断增长,而存货周转速度持续下滑,存在一定的存货跌价风险及去库存压力。

业绩下滑不改龙头地位 家电巨头纷纷携资入场

随着全球LED芯片产能向国内加速转移以及MOCVD设备国产化趋势明显,LED芯片行业集中度提高。2016年,三安光电营业收入超越台湾晶电,成为全球LED芯片行业第一大厂商。根据安信证券提供的数据,截至2017年底,三安光电产能约为280万片/月,在国内市场占有率高达32%,行业龙头地位稳固。

此外,三安光电还在积极研发LED领域新技术。今年6月,三安光电全资子公司泉州三安与TCL华星签署了《联合开发协议》和《股东协议》,TCL华星及泉州三安分别以自有货币资金出资出资55%、45%,共同成立联合实验室,致力于基于LED技术和显示面板技术的材料、器件、工艺的研究和开发,特别是具有市场竞争力的Micro-LED显示器件端到端技术研发及规模化量产工艺的实现,并形成自有的材料、工艺、设备、产线方案及自主知识产权。三安光电表示,此次合作可加速推进新产品的市场应用,有利于进一步提升公司在该领域的技术水平和竞争力,以及高端产品的市场占有率。

与此同时,随着近年来智能化电器的快速发展,家电企业对芯片的需求大增,头部企业先后杀入半导体领域。而三安光电分别投资333亿元、120亿元、160亿元成立福建泉州、湖北鄂州、湖南长沙三个项目子公司,重金砸向化合物半导体产业,意图在半导体行业抢占先机,并通过快速扩充产能的方式建立并巩固市场优势。

2019年3月,美的集团宣布与三安光电子公司三安集成战略合作,共同成立第三代半导体联合实验室。双方将联手研发将第三代半导体功率器导入白色家电的合理方式。

今年6月,三安光电发布公告称,拟以17.46元/股的价格向先导高芯、格力电器等2名特定对象非公开发行股票合计4.01亿股并募集资金70亿元,其中先导高芯认购50亿元,格力电器认购20亿元。此次募集资金将主要用于氮化镓业务板块、砷化镓业务板块、特种封装业务板块。三安光电表示,此次募资有利于公司优化产品结构,进一步巩固规模优势,提升持续盈利能力和市场竞争能力。

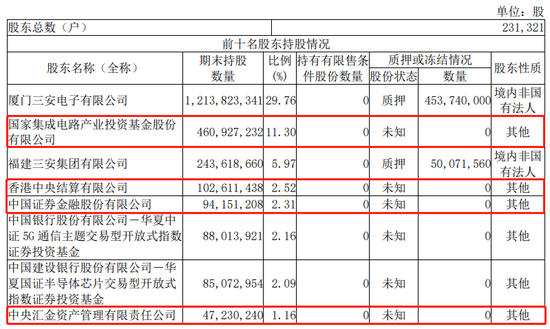

截至2020年一季度,三安光电的前十大股东包括厦门三安、大基金、三安集团、陆股通、证金公司、汇金资管以及五只基金产品。其中,大基金持股11.3%,陆股通持股2.52%,证金公司持股2.31%、汇金资管持股1.16%,上述四家公司分列三安光电的第二、四、五、八大股东。

来源:三安光电2020年一季报

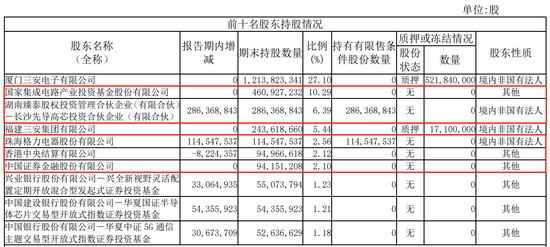

来源:三安光电2020年一季报而根据半年报,截至2020年上半年,大基金仍为公司第二大股东,持股数量不变,持股比例被稀释至10.29%;先导高芯、格力电器分别新进三安光电第三、五大股东,持股比例分别为6.39%、2.56%;陆股通二季度减持逾822万股,为公司第六大股东,证金公司则降为公司第七大股东;中央汇金公司旗下的汇金资管则退出了公司前十大股东的行列。此外,华夏基金旗下两只基金产品进入三安光电前十大股东,其中一只为二季度新建仓。

来源:三安光电2020年半年报

来源:三安光电2020年半年报从三安光电股东变动情况来看,尽管公司业绩呈现下滑态势,但机构仍看好公司的发展前景。国盛证券在8月19日发布的研报中表示,预计三安光电2020/21/22年将实现归母净利润18.22/26.57/33.58亿元,维持“买入”评级。

二级市场上,截至8月20日收盘,三安光电股价报27.26元/股,年内涨幅接近50%。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国