原标题:历史重现?机构散户一致看多!美股短期调整空间或有限

进入盛夏8月,美国股市并未在传统的交易淡季表现低迷,自纳指屡屡刷新历史新高后,标普500指数本周也时隔半年后突破了2月19日的“天花板”。

虽然新冠肺炎疫情防控形势依然严峻,同时美国国会新一轮刺激法案悬而未决,美联储提供的流动性依然是市场信心的重要来源,第一财经记者注意到,今年以来美国广义货币供应量(M2)从年初的15.3万亿美元飙升至8月初的18.2万亿美元,增长20%。

伴随着美股逐步收复年内失地,市场信心正在快速上升,而这种一致性背后或许也暗藏着隐患。

机构散户立场出奇一致

自1月份以来,投资者对美股的热情从未如此高涨。

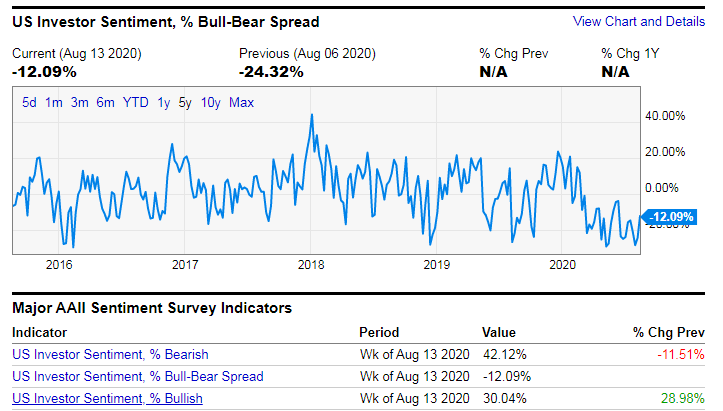

特斯拉、苹果、亚马逊等明星股近期大涨背后,离不开美股散户投资者的推波助澜。美国个人投资者协会 (AAII)数据显示,截至本月13日, 看空美股的比例为42.12%,看多美股的比例为30.14%,净看空比例为12.09%,较5月初高点的28.99%回落近六成。

国泰君安国际投资策略师李恒钊向第一财经记者分析道,数据显示目前成长股及价值股的估值差异已达过去20年的极端水平,价值股远远低于成长股。而此次美股大涨以及盈利回吐等因素导致了多数板块估值站上高位,目前投资者对信息科技板块的热情已高涨至不可思议的位置,令人不禁联想到了当年的互联网泡沫时期。

另外一项市场情绪指标——CNN 商业恐惧与贪婪指数(Business Fear&Greed Index)本周突破70关口(最高100),达到了年初以来的最高水平,也显示市场即将进入极度贪婪的状态。

德意志银行分析师萨特(Parag Thatte)在报告中表示,自美股3月见底以来,大量个人投资者为降低交易成本,通过新兴互联网券商,如Robinhood、亚美利证券等积极入场,而此前对市场前景有所犹豫的机构也开始空翻多。

美银美林发布的最新调查显示,基金经理对市场的乐观程度也创3月疫情恶化以来峰值。净12%的受访者选择增持股票,较7月增加了7个百分点。46%的机构认为目前处于牛市阶段,认为熊市反弹的比例为35%。

相较而言,7月时有47%的基金经理认为是熊市反弹,仅有40%的受访者认为美股处于牛市。机构对业绩的预期进一步乐观,预计未来12个月企业利润将改善的投资者飙升21个百分点至57%,为2017年3月以来的最高水平。在疫情初期持有大量现金的基金经理正重返股市,推动持仓指标逼近历史高位,持仓头寸开始变得拥挤。

此外,不少机构近期频频上调了美股年末的目标位,高盛首席美股策略师科斯丁(David Kostin)将标普500指数的预期大幅上修20%。科斯丁指出,上调目标位是因为疫苗方面传来的积极消息令高盛对美国经济增长的预测有所上调。

“正如过去几个月所证明的那样,股票价格不仅取决于预期的未来收益流,还取决于这些收益折现的速度。展望未来,高盛对美股企业盈利预测高于市场普遍预期,因此将年底标普500指数目标位上调至3600点。”高盛的报告称。

衍生品市场暗流涌动

通常而言,市场往往在情绪出现极端情况下迎来拐点,例如今年1月下旬的短期顶部以及3月恐慌杀跌伴随悲观情绪宣泄的年内低点,而这一次美股也许正在接近新的临界点。

资产管理机构BK Asset Management宏观策略师施罗斯伯格(Boris Schlossberg)在接受第一财经记者采访时表示,市场在激烈博弈后看涨情绪再度控制市场,随着有关疫苗研发的消息不断传出,投资者有理由对未来感到乐观。

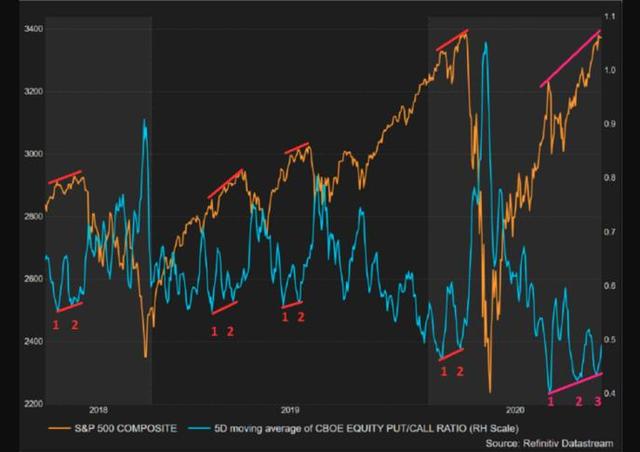

衡量市场波动性的CBOE 恐慌指数VIX近一周下滑了超10%,创3月美国采取隔离措施以来新低。衍生品市场看多情绪水涨船高,20日,CBOE 标普500指数期权PCR(Put-Call-Ratio)报0.46,创近一个月新低,该指数走势往往被视为市场转折的信号。

路透策略师乔伊内尔(April Joyner)指出,PCR指标表明市场可能很快就会面临不稳定的局面。通常而言,当标普500指数涨得越高且PCR值越低时,股市回调的风险就越大,现在指标反映出的是投资者过于乐观或过度自满,形势很容易出现逆转。

自2018年末以来,当标普500指数触及重要关口时,该指标读数往往低于0.60。今年6月初,当这一指标跌至20年低点0.402后,标普500指数在短短5个交易日内从高点跳水超过8%。乔伊内尔认为,随着标普500指数成功突破历史新高,无论该指数接下来是形成一个近乎完美的双顶,还是继续上冲,市场或很快就会出现巨震。

触发市场调整的一大潜在风险点是陷入僵局的国会刺激法案谈判,李恒钊向第一财经记者表示,从目前的情况看,财政刺激最快可能也要9月才能落地,代表消费支出的8月零售数据料会进一步放缓。值得关注的是,企业破产潮正在加速,数据显示截至目前已有超过400家的大型美企宣布破产,如果经济刺激政策迟迟没有落地,这个数字将会快速增长,并引发投资者紧张情绪。

大选则是另一大潜在利空因素,MarketWatch专栏作家胡尔伯特(Mark Hulbert)指出,历史上,在总统选举前的三个月里,美股几乎总是下跌的。比如,自1900年以来,道指在此期间的平均跌幅为5%。考虑到今年特殊的背景,胡尔伯特提及了12年前的8月,市场情绪同样高昂,当时发表的机构研报,分析师的主流观点是次贷危机基本已经过去,而就在两个月后,雷曼兄弟的破产却引发了一场全球性的金融风暴。

如今在新一轮大选前夕,股市与严峻的经济现实之间再次脱节。施罗斯伯格向第一财经记者表示,美国经济未来在不确定状态中停留的时间越长,市场向上的能量越有可能被消耗殆尽。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国