原标题:FAANG股涨势如虹,机构都在抛售,究竟谁在买入?

来源:金十数据

标普500指数今年累涨超6%,而FAANG股更是跑赢大盘,原因为何?

对于很多投资者来说,2020年对他们投资决心的考验前所未有。新冠疫情肆虐,致使上半年股市低迷,引发了史上最快的熊市下跌,但又以史上最快速度反弹,并创下历史新高。

今年以来,FAANG股涨势如虹

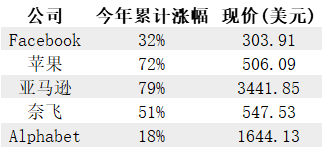

截至8月24日星期一,标普500指数今年涨幅累涨超6%,考虑到年初高位至3月23日累跌了34%,可以看出这个反弹相当惊人,而FAANG股的表现跑赢了大盘,年初至今累计涨幅如下表所示:

这些数据让人产生了这么一种直觉:‘华尔街的金融人士一定很喜欢FAANG股’。然而,深入研究高知名度基金经理最近提交的13F表格后,令人惊讶的是,机构投资者在第二季度并没有做多FAANG股票。相反,他们选择了做空。

二季度华尔街资本经营者频频抛售FAANG

13F是管理资产至少1亿美元的公司和基金经理必须提交的文件,可以说明最成功的基金经理的投资取向。

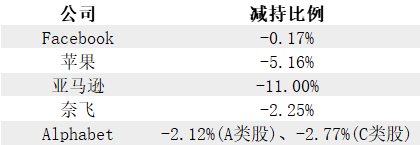

第二季度,13F申报者减持FAANG股票的总股数比例如下表所示:

不过,应该注意到,不仅仅是低调的13F申报者在进行抛售,还有一些著名的投资者和亿万富翁也在减持FAANG股票。

例如,亿万富翁哈尔沃森旗下的维京全球在第二季度抛售了超过26.7万股亚马逊股票,而西蒙斯的文艺复兴科技则通过出清亚马逊192855股。

此外,杰夫·亚斯的海纳国际集团抛售超过400万股苹果公司股票,而维京全球则抛售230万股奈飞股票。可以看出,在2020年第二季度FAANG股票都有明显的抛售。

FAANG股为何不断走高?

你可能会有疑问,如果华尔街一直净卖出FAANG的股票,为什么这五只股票会不断走高?答案是——散户的坚定支持。

就平均每日交易量中,散户可能不值一提,但众所周知,他们相当喜爱FAANG的股票。另外,如果华尔街一直在卖出FAANG的股票,那么散户确实是唯一能影响FAANG股票的群体。

之所以散户被FAANG股吸引,有一个很明显的原因就是它们具有行业优势。例如:

Facebook:拥有四大TOP 7社交平台&超过31亿月活跃家庭用户。

苹果:目前美国最主要的智能手机零售商&世界上最知名的品牌之一。

亚马逊:据美银美林的分析师估计,亚马逊占据美国44%的电子商务销售额,且是一家领先的云基础设施公司。

奈飞:据eMarketer的数据显示,大约77%的美国流媒体用户会观看奈飞的内容。

Alphabet:过去一年里,一直占据了92%到93%的全球搜索市场份额。

这些都是明星股,散户很容易理解这些企业是如何赚钱的。

但不要忽略了近期偏差(recency bias)是散户投资者迷恋FAANG股票的又一原因。近期偏差会让我们相信,赢家一直都是赢家。换句话说,如果FAANG股票在过去三年、五年或十年中的表现优于大盘,那么,有什么理由说它们在2020年及以后不会继续跑赢大盘呢?FAANG股的历史表现对散户来说,可谓是一大亮点。

FAANG股能不能继续走高?

我们应该问的问题是,在2020年大幅跑赢大盘之后,这五只股票能否逆转不利的经济趋势,再创新高?目前来看不太确定,至少就短期而言。

例如,Motley Fool分析师Sean Williams坚信亚马逊股价会达到5000美元,甚至更高。历史上来看,这家公司的股价为年末经营性现金流的23至37倍之间,到2023年,预测每股经营性现金流有望超过200美元。如果到2023年,亚马逊的估值出现同样程度的溢价,那么它可能会成为一家市值3万亿美元的公司,股价上涨至6000美元。不过它的股价无论如何也不会直线上升,也不会超出你的想象。

对于Alphabet来说可能也是如此,过去六年,Alphabet的估值是其经营性现金流的16至21倍,而目前的价格还不到华尔街预测的2023年每股134美元运营性现金流的12倍。不过经济只要出现小幅反弹,就会让其有优势的广告平台大放异彩。

相反,Williams表示并不那么肯定苹果或奈飞还有多少上涨的空间。在最近一个季度,苹果的服务部门营收只占其销售额的22%,但按照明年的预期每股收益计算,人们对苹果的估值达到了39倍。对于一家10多年来市盈率在10到20倍之间的公司来说,这是一个过高的价格。

至于奈飞,它正面临着日益激烈的全球流媒体竞争,而且随着在国际上进行业务扩张,该公司会继续烧钱。

因此对散户而言,关键是他们在未来需要以更加挑剔的态度购入FAANG股票。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国