原标题:恒盛能源IPO:关联交易多且牵扯多方亲戚,偿债能力整体偏低

原标题:核心价值发现者

家族成员控股比例超99%,与实际控制人关联的8000万借款,拉高了公司的负债。关联交易偏多,恒盛能源“负重”冲击上海主板,能过关吗?

家族成员控股比例超99%,与实际控制人关联的8000万借款,拉高了公司的负债。关联交易偏多,恒盛能源“负重”冲击上海主板,能过关吗?

2020年6月19日,恒盛能源股份有限公司(以下简称“恒盛能源”)向上海证券交易所递交了预先招股说明书,拟发行不超过5000万股,占发行后总股本的比例不低于25.00%。由申万宏源证券承销保荐。

据公开资料,恒盛能源于2017年8月15日在新三板挂牌,自2020年6月22日公告IPO获受理开始,至今停牌。本次募集资金,恒盛能源将主要用于2×25MW三期热电联产技改扩建项目、集中供压缩空气工程项目和补充流动资金、偿还银行贷款。

发现网注意到,恒盛能源家族成员控股比例超99%,与实际控制人关联的8000万借款,拉高了公司的负债。作为主营业务集中在浙江龙游开发区的能源类企业,关联交易多且牵扯多方亲属。募资偿还贷款,却在报告期因为不执行政府环保电价被罚。“负重”IPO的恒盛能源,能否过关?

1

流动负债占比超95%,偿债能力整体低于同行

据公开资料,恒盛能源成立于2007年,主营业务为热力、电力的生产及销售。主要产品有蒸汽、电力。

据同花顺iFind统计,2017年-2019年度,恒盛能源实现营业收入分别为3.72亿元、4.08亿元和4.74亿元,收入规模逐年增长,年均复合增长率为12.85%。

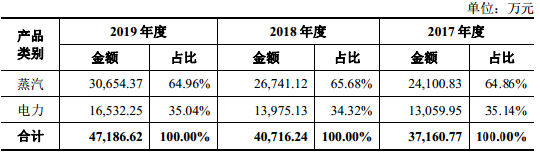

(主营业务收入按产品类别划分具体情况 来源:招股书)

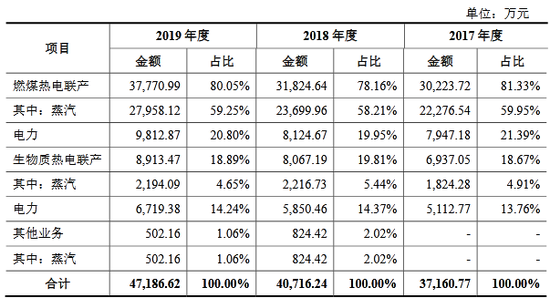

2017年-2019年,恒盛能源主营业务收入主要为燃煤热电联产和生物质热电联产的销售收入,主营业务收入占比分别为99.83%、99.74%及99.54%,主营业务突出;公司其他业务收入主要为粉煤灰、炉渣、热水的销售,占比较小。

来源:招股书

据招股书提示,作为浙江龙游经济开发区内集中供热企业,恒盛能源主要向园区内造纸、纺织印染、食品饮料等用热企业供应蒸汽。随着龙游经济开发区企业生产规模的不断扩大以及新项目的不断落地,用汽单位的数量以及客户的用热需求呈现上升趋势,并拉动恒盛能源销售收入的稳步提升。

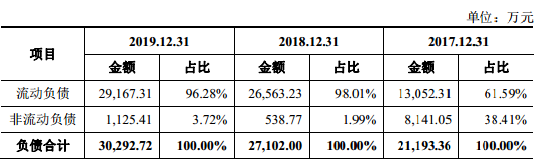

不过,值得注意的是,营收增长的同时,恒盛能源的负债也在增多,尤其是流动负债,截至2019年12月31日,恒盛能源流动负债占负债总额的比例已经达到96.28%。

据招股书,2017年末-2019年末,恒盛能源负债总额分别为2.11亿元、2.71亿元和3.03亿元。其中,流动负债占比分别为61.59%、98.01%和96.28%。

来源:招股书

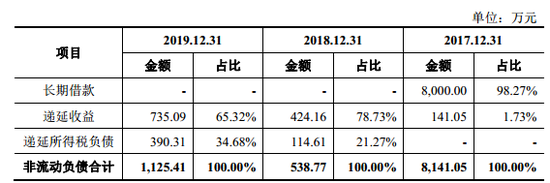

恒盛能源分析称,公司流动负债占比由2017年末的61.59%提升至2018年末的98.01%,主要系同时归还8000万元长期借款并新增短期借款所致。

来源:招股书

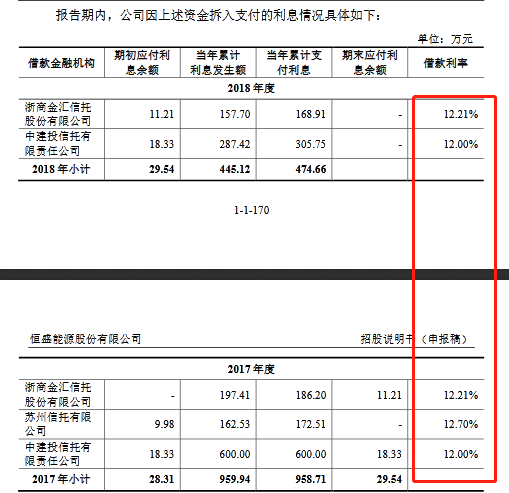

具体来看,2017年末-2019年末,恒盛能源长期借款余额分别为8000.00万元、0.00万元和0.00万元。2017年末,其长期借款余额占非流动负债的比例为98.27%,均为信托借款。而且,这8000万元资金最终来源均为实际控制人余国旭和杜顺仙。报告期内发生相应利息支出合计为1405.06万元。

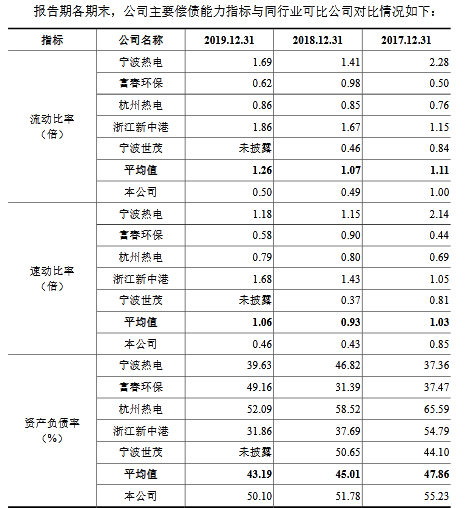

同时,恒盛能源在招股书中指出,报告期各期末,恒盛能源流动比率、速动比率相对于同行业可比公司平均值较低,资产负债率相对于同行业可比公司平均值较高,公司偿债能力整体低于同行业可比公司。

来源:招股书

至于偿债能力偏低的原因,恒盛能源分析称,2018年来,公司因调整借款结构,归还长期借款并增加短期借款,导致流动负债大幅增加,流动比率和速动比率大幅降低。此外,恒盛能源2018年和2019年新增资本支出较2017年大幅增加,应付账款和应付票据余额增长较多。因此,恒盛能源2018年和2019年流动比率和速动比率较同行业可比公司偏低。

2

实控人控股超99% 关联交易有点儿多

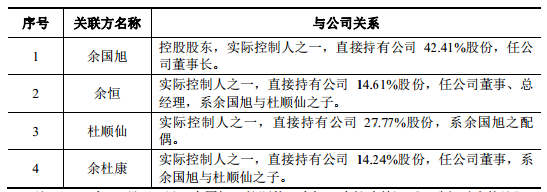

发现网注意到,恒盛能源实际控制人有四位,相互间关系密切。

据招股书,本次发行前,恒盛能源实际控制人余国旭、杜顺仙、余恒和余杜康合计持有公司99.04%的股份,本次发行后仍将持有公司74.28%的股份。

其中,余国旭与杜顺仙为夫妻关系,余恒和余杜康系余国旭和杜顺仙之子。并且,2017年3月15日,余国旭、杜顺仙、余恒、余杜康签订《一致行动人协议》,约定就有关公司经营发展的重大事项向股东大会、董事会行使提案权和在相关股东大会、董事会上行使表决权时保持一致,若无法达成一致意见,则以余国旭的意见为最终意见。

截至2020年6月19日,余国旭持有恒盛能源6362.00万股股份,占公司总股本的42.41%,为公司的控股股东。杜顺仙持有恒盛能源4166.00万股股份,占公司总股本的27.77%;余恒持有恒盛能源 2192.00万股股份,占公司总股本的14.61%;余杜康持有恒盛能源2136.00万股股份,占公司总股本的14.24%。

来源:招股书

专业分析认为,如果实际控制人利用其身份、地位,通过行使表决权对本公司的人事、经营决策等进行控制,可能会使恒生能源的法人治理结构不能有效发挥作用,而给公司经营及其他股东的利益带来损害。

关于恒盛能源负债增长的原因中已经提到,恒盛能源曾经借入信托借款,资金来源于实际控制人,借款金额合计为8000.00万元。

据招股书披露的信息,报告期内,恒盛能源借入关联方的信托借款利率全都高于12%,远高于招股说明书披露的金融机构基准借款利率4.75%。

2017年和2018年,该类信托借款按同期贷款基准利率计算产生的利息费用差异合计分别为575.72万元和270.64万元,占当年利润总额的比重分别为9.26%和3.37%。

来源:招股书

对于向关联方融资的原因,恒盛能源解释称,其在发展过程中对资金需求逐年上升,在主要厂房、土地使用权和电力收费权均已全部抵押或质押给银行的情况下,向外部获取更多的信贷资金已较为困难。而公司在资金需求较大的情况下向关联方进行融资具有一定的合理性,融资利率参照了同期信托公司市场化利率水平。

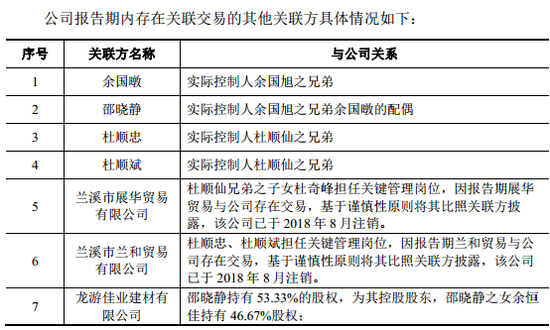

只是,值得注意的是,恒盛能源的关联交易远不止这些。

招股书中披露,2017年-2019年,恒盛能源与关联方发生的销售商品、提供劳务合计金额分别为99.88万元、753.99万元和867.51万元,占当期营业收入的比重分别为0.27%、1.85%和1.83%;与关联方发生的采购商品和接受劳务的关联交易分别为3214.28万元、12.43万元和2.52万元,占当期营业成本的比重分别为11.60%、0.04%和0.01%;采购工程物资的关联交易分别为13.53万元、53.63万元和134.23万元,占当期长期资产购置成本比重分别为0.16%、0.29%和1.23%。

来源:招股书

由上表可知,报告期内,与恒盛能源存在关联交易的其他关联方,多与恒盛能源实际控制人存在“亲密关系”。

恒盛能源表示,未来,其仍然存在关联方及利益相关方利用关联交易损害公司或中小股东利益的风险。

此外,发现网还注意到,2018年3月5日,衢州市发展和改革委员会因恒盛能源于2016年期间未严格执行环保电价政策,存在烟气排放浓度超过限值时段执行环保电价的违法事实,对其出具了衢发改价检处[2018]2号《衢州市发展和改革委员会行政处罚决定》,决定对恒盛能源处以没收违法所得环保电价款7.13万元的行政处罚。

作为家族成员控股比例超过99%的企业,经营管理是否存在漏洞?希望募资用于偿还贷款,又是否能跨过实控人控制风险过高、关联交易带来质疑等风险,发现网将持续关注。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国