热点栏目

热点栏目出品|每日财报

作者|何洛

作为深圳的老牌房企,招商蛇口出乎意料地落后了。

日前,招商蛇口披露2020年上半年业绩报告。公告显示,招商蛇口于上半年实现营业收入约243.2亿元,同比增长45.74%;归属于上市公司股东的净利润约9.13亿元,大降81.35%;经营活动产生的现金流量净额约为-29.9亿元,同比减少149.32%;基本每股收益0.05元/股,同比减少91.67%。

可以看出,虽然招商蛇口上年的营业收入有所增长,但是评判公司真实实力的多项财务指标不尽如人意。

增收不增利 业绩不断下滑

数据显示,2020年上半年招商蛇口归属于上市公司股东的净利润约9.13亿元,同比减少81.35%。值得注意的是,净利润已经不是第一次出现下滑。2019年财报显示,报告期内,实现归属上市公司股东的净利润160.33亿元,同比增5.20%。扣非后归属上市公司股东的净利润124.73亿元,同比减少14.55%。

另外,纵向比较近几年财报,招商蛇口营收和净利润增速滑坡明显:2016年-2019年,公司营收同比增速分别为29.16%、18.69%、16.25%和10.64%;净利润增速分别为39%、27.54%、20.42%和5.20%;负债额则从2016年年末的1729.06亿元上升到2019年年末的3903.17亿元。值得注意的是,5.2%的增速已是招商蛇口上市四年来的最低值,扣非净利润同比下滑14.55%也是首次出现。

招商蛇口增收但不增利,具体表现在其营业成本的增速高达78.65%,远远超过收入增速,而上半年招商蛇口的毛利率仅为23.85%,较去年同期的37.88%大幅滑坡。其中,社区及园区开发的毛利率为18.77%、18.28%,分别较上年下滑4.32、18.24个百分点。

在半年报中,对于业绩大幅下滑达8成的原因,招商蛇口解释称主要有三方面的问题。一是去年同期公司通过增资扩股转让子公司股权产生税后净收益22.26 亿元;二是自今年初新冠疫情爆发以来,公司采取了减租免租、暂缓开工等措施,经营业务受到不同程度的影响,营业收入和投资收益较预期减少;三是报告期公司房地产业务结转规模同比增长,但受结转项目地区结构影响,毛利率同比下降。

业绩乏力之外,招商蛇口近来也遭遇品牌事故。在2020年“3·15”晚会上,与远洋集团合作的杭州招商远洋春秋华庭“精装修”楼盘被曝光存在严重的质量问题。其中,春秋华庭小区业主在验房时,发现房屋存在地板发黑、卫生间渗水、煤气严重泄露等问题,开发商给出的方案是边验房、边收房、边维修的“强制收房”。最终,该事件以招商蛇口“诚恳接受舆论监督和批评”告终。

高溢价拿地 资金压力巨大

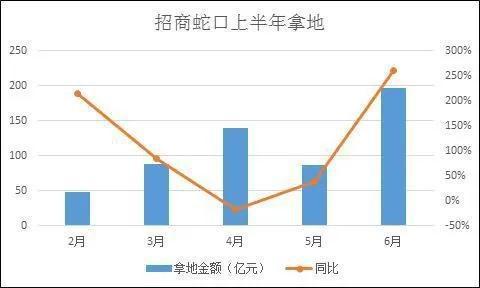

虽然招商蛇口的营收增速在不断放缓,但是其拿地的态势却非常激进。数据显示,在土地储备方面,招商蛇口新增项目40个,总计容建筑面积660万㎡,从今年以来的拿地动作来看,招商蛇口一直在不断扩张,整体较为激进。

2020年上半年,招商蛇口总拿地金额为641亿元,同比增长61.5%,拿地额占同期销售额的57.9%,较2019年底增长12.5个百分点,拿地权益占比从2019年底的53%提升至64%。其中不乏高价地块,7月3日,招商蛇口以44亿元拿下上海虹口区地块,溢价近30%,楼面价达到8.1万元/平方米,刷新虹口区楼面单价新纪录。

激进扩张也致使招商蛇口负债逐步攀升。2020年一季度,其三费较2019年再度攀升。其中财务费用较上年同比增长178.86%,至7.32亿元。招商蛇口的流动负债规模达到3029亿,其中短期借款和一年内到期的流动负债535亿,账面货币资金为715亿,存在一定的偿债压力。

数据显示,进入2020年,招商蛇口已发行6次短期融资券,合计金额96.5亿元;发行2次中期票据,合计金额20亿元。

2017年,招商蛇口全年签约销售金额即达到1127.79亿元,首度迈入千亿大关。2019年,签约销售金额同比增加29.25%达2204.74亿元。尽管短短两年时间实现1000亿元到2000亿元的跨越,但是招商蛇口的排名仍然在12-15名之间徘徊,始终没能实现超车愿景。

2020年,招商蛇口将销售目标定为2500亿元,同比增长11.34%,照此计算,其上半年完成了年度目标的44.27%。但与去年上半年的约49亿元和全年160.3亿元的净利润相比,2020年的上半场区区8亿-10亿元的净利润实在少得可怜。招商蛇口下半年如何提高利润,招商蛇口又能否在2020年实现排名突破,《每日财报》将持续关注。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国