热点栏目

热点栏目文:诗与星空(ID: SingingUnderStars)

随着8月的结束,根据交易所的规定,绝大多数上市公司都按时披露了上半年的业绩。

2020年上半年,最惨烈的行业是什么?

有人说是餐饮,有人说是电影,还有人说,是房地产。

让我们把目光投向房地产。

8月14日,国家统计局公布最新70城房价变动情况。简单平均计算,7月份全国70个城市新建商品住宅价格指数环比涨幅为0.5%。

长期关注房价的朋友可能发现,2018年以来,各地的房价陷入了稳定的“胶着期”。无论涨跌,大部分城市都比较缓慢,“房住不炒”的理念已经深入人心。

但是对于房地产公司来说,房价停滞意味着成本在不断的增加。

为什么?

因为中国房地产企业的特殊经营模式,导致企业的重要成本之一是融资成本。每天都有利息产生,房价涨幅低于利率,就意味着公司真实毛利下降了。

房地产行业本质上,是现金流游戏。今天我们讲的,是港股的房产四剑客。

一、碧桂园的养猪计划

2018年,碧桂园的官方公众号,发布了最不务正业的招聘广告:招聘养猪事业部负责人。

你很难理解,一家房地产巨头,要转型去养猪。

这背后的原因,是卖房子不赚钱了。

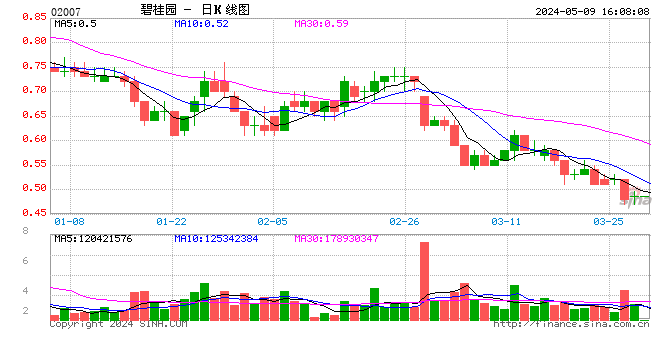

8月25日,碧桂园发布2020年半年报。

报告期内,实现收入约人民币1,849.6亿元,毛利约人民币448.9亿元,净利润约人民币219.3亿元,本公司股东应占核心净利润约人民币146.1亿元。另外,今年本公司也自2017年起连续四年入选《财富》杂志世界500强企业,且排名较2019年攀升30位,至147位。

这个业绩,意味着什么?

放一张趋势图,就清晰了。

数据来源:iFind,制图:星空数据

无论是营收,还是净利润,都遇到了史无前例的下降。

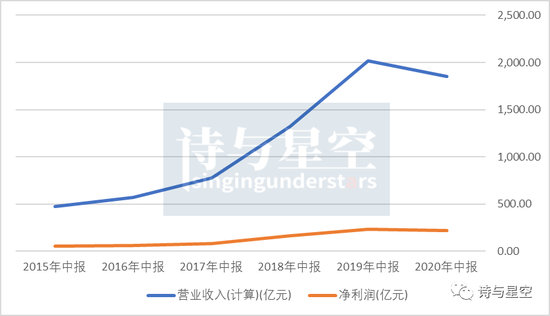

二、融创的经营性现金流

融创中国也发布了半年报,业绩趋势虽然略好一点,没有大幅下滑。但无法回避的是,营收和净利润都陷入了停滞。

数据来源:iFind,制图:星空数据

如何从财报的角度理解“房住不炒”,表哥认为,就是要看经营性现金流量净额。

如果一家房企真的去践行房住不炒了,那么公司的现金流量表会有非常明显的痕迹:由于公司控制规模,拿地速度放缓,销售收到的现金增加,经营性现金流量净额会是大额正数。

乍看起来,融创中国确实如此,经营性现金流量净额达到了224.4亿元。

似乎是岁月静好的样子,但是房企的经营性现金流量净额猫腻比较多。通过关联公司互相借款的资金,也被算进了经营性现金流入,导致现金流量表失真。

港股财报披露的信息量非常少,融创的半年报没有对现金流量表做出详细解释,但是从公司的经营数据中,可以大体推算出公司的经营性现金流量净额是有水分的。

和上年同期预付140多亿拿地相比,2020年上半年基本保持不变,为139亿;应付非控股权益及其关联方款项为97亿,较上年同期增加了近三分之一。

什么是应付非控股权益及其关联方款项?这就是关联房企之间无抵押、免息及须按要求偿还的款项。

因为金融政策收紧,房企无法借到钱的时候,会通过这种方式融资,然后互相借用,这本质上是一种筹资性现金流,却被房企们包装成了经营性现金流,干扰了投资者的分析。

由此可见,融创的经营性现金流量净额存在较大水分。

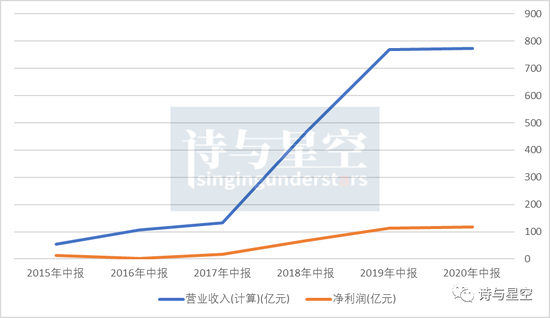

三、佳兆业,并表的秘密

数据来源:iFind,制图:星空数据

和碧桂园、融创中国相比,佳兆业的营收还在较高的增速增加,但下滑的净利润出卖了公司的真实经营情况。

对于房地产企业来说,营收其实是可控的。

通过并表范围的变化,房企可以很轻松的调节营收规模。一般来说,房企准备建设楼盘的时候,会在当地找一家合作方,然后入股。

双方合作的股权比例非常有学问,可能从30%到60%不等。根据会计准则,具有实际控制权的子公司,需要并表。

比如持股30%的子公司,如果有控制权,就可以并表了。并表的话,就可以把它的营收并到上市公司。

而是否有控制权,基本上是上市公司自己说了算。

尤其是港股,信息披露比较少,港交所也不像国内交易所那么仔细。

但是,佳兆业的中报里,依然露出了破绽:在应占联营公司业绩和应占合营公司业绩项目中,分别为1000万和7600万,金额非常小,小到可以忽略,说明了公司把能并表的业绩比较好的子公司都并进来了,尽管如此,也只是实现了营收的增加,净利润并没有增加。

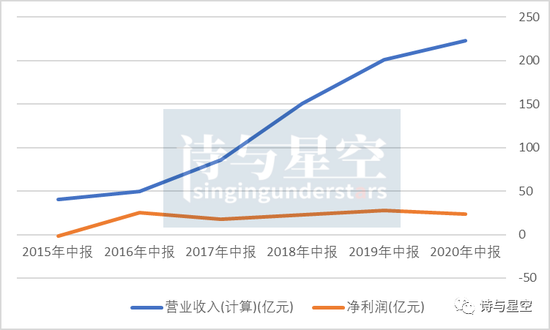

四、雅居乐,远超营收的借款

数据来源:iFind,制图:星空数据

雅居乐是为数不多的营收、净利润双增长的房地产公司。

然而,账面显示,公司长短期借款近千亿,达到了989亿。比公司335亿的营收多了差不多三倍,这也是房地产企业的通病:疯狂借钱囤地。

在房价上涨区间,囤的越多越有利,但是,市场形势变化的情况下,囤地的风险也就上来了。

一是这些借款的成本比较高,公司计入财务费用的利息支出13.4亿,资本化的利息高达70.45亿,较年初增加了6个亿左右。也就是说,公司半年光利息开支,大约20亿。

五、印钞,还是烧钱?源源不断的发债

稍微关注金融政策的投资者可能发现,今年的“放水”格外的不一样,是“定向”放水,全面绕过了房地产。甚至连信用卡套现买房这种“小”动作都被监管,今年在资金链方面,对房地产企业全面从严。

烧钱无数的房地产行业遇到了上世纪90年代以来最为艰辛的时刻,但是需要注意的是,这并非是打压房地产行业,而是政策引导转型。

房地产企业将出现严重的两极分化,从银行等金融机构面向地产行业收缩放款来看,排名50名开外的地产商,基本上没有正常的融资渠道了。这也是为什么各大房企,玩了命的做大营收。

包括在王石带领下曾经要“轻资产重运营”的万科,也开始重资产了,甚至通过变更联营公司的控制权进行并表,来获取更大的营收。

头部都如此,二线地产商怎么办?

两条路,一是发债,二是被兼并。发债也只是临时续命,随着资金量的匮乏,中国的地产行业将形成马太效应,强者恒强,弱者一地鸡毛,被兼并算是好的。

1、融资的最后手段:发债

银行不给贷款,房地产企业怎么办?

大家不约而同的选择了同一条路:发债。

其实,对于地产商来说,发债优势明显,利率可控,成本较低,万科曾经利用发债来优化借款。

但是,很多二线地产商发债发过头了,发成了垃圾债。

随着资金链的紧张,比如佳兆业的美元债就曾经违约,融创也被多次下调信用等级。

而雅居乐最近的评级不断下滑,4月3日,穆迪公告称,已将雅居乐集团控股有限公司的评级展望从稳定调整为负面。随后在4月9日,雅居乐的评级展望也遭到标普全球从稳定下调为负面。与此同时,穆迪维持雅居乐公司家族评级为“Ba2”,债券高级无抵押债务评级为“Ba3”;标普全球也维持对雅居乐公司的“BB”长期发行人信用评级和对公司高级无担保票据的“BB”长期发行信用评级。

债券评级下降则说明公司的资金风险比较大。

2、不堪重负的利息支出

上文我们提到了利息资本化,这是房地产企业常用的一种“财技”。准则允许一部分符合条件的利息支出,计入资产。这种财务核算方式,可以大幅减轻当年的财务费用,从而降低对净利润的影响。

所以看房企的利息开支,不能只看利润表的利息支出,还要查阅资本化利息的情况。

比如融创,利润表利息支出只有15.9亿元,但资本化利息高达136.69亿元,和年初相比增加了30亿。二者合计,2020年上半年,公司的利息支出是46亿!!!接近净利润的一半,惊不惊喜意不意外?

当然了,最离谱的还是碧桂园,账面财务费用18亿,看起来还可以接受,但实际上,上半年被资本化的利息高达124亿元。平均差不多一天就要完成一个小目标,一睁眼今天欠银行一个亿,想想就可怕。

-END-

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国