赚1万管理费,要拿出10万给销售机构!基金:我太难了

来源:上海证券报

陆海晴

基金半年报披露完毕,所有基金支付给销售机构的客户维护费也浮出水面,这笔费用从管理费中抽取,在业内俗称尾随佣金。

从基金公司来看,多家中小型基金公司管理费本就不多,一多半都要上交给渠道,生存更加艰难;具体到产品而言,部分基金的尾随佣金甚至高出管理费数倍还多,真可谓赔本赚吆喝。

尾佣比例有所上升

天相投顾统计发现(样本包括已公布2020年中报的141家基金公司旗下的6448只基金),今年上半年客户维护费占管理费的平均比例为24.17%,去年同期则为21.63%,增加近3个百分点。

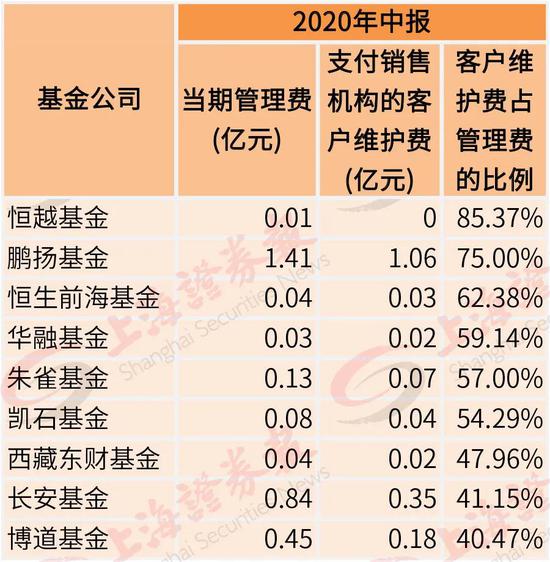

恒越基金、凯石基金、恒生前海基金、华融基金等多家基金公司尾佣比例超过40%,梳理发现,上述基金公司多为中小基金公司或刚成立不久。

例如,鹏扬基金上半年管理费为1.41亿元,但是支付给销售机构的客户维护费为1.06亿元,公司所剩无几。无独有偶,凯石基金上半年管理费只有800万元,支付给销售机构的客户维护费超过400万元。

在多位业内人士看来,目前部分中小基金公司尤其是新设公司生存压力颇大。

一方面,中小基金公司品牌知名度不高,面临较大竞争压力,基金管理规模难以壮大,因而管理费本就不多;另一方面,中小基金公司往往对渠道议价能力较弱,分销渠道与合作对象拓展困难,过半的管理费都要分给代销渠道,而且技术系统等运营成本也较高,对新基金公司而言,1亿元的资本金或难以支撑一家新公司三年的运转。

客户维护费占管理费比例超过40%的基金公司

多只基金“赔本赚吆喝”

天相投顾数据显示,有156只基金支付给销售机构的客户维护费超过管理费,其中多数是指数基金。具体来看,景顺MSCI联接基金尾佣比例为886.14%,方正500ETF尾佣比例为876.37%,嘉实红利300ETF尾佣比例也超过800%。

沪上一位基金研究员表示,指数基金尤其是ETF的布局及运营投入巨大,现在ETF赛道竞争已十分激烈,头部公司优势地位凸显,后来者如果没有充足的财力很难占据一席之地。

除了指数基金以外,部分FOF基金的尾佣比例也超过100%,例如,易方达汇智稳健养老(FOF)的尾佣比例为168.58%,前海开源裕泽(FOF)的尾佣比例为167.21%,鹏华养老2045(FOF)、富国鑫旺养老(FOF)、汇添富2040五年(FOF)的尾佣比例均在130%以上。

客户维护费占管理费的比例超过700%的基金

新规落地 尾随佣金最高不超过50%

8月28日,证监会发布《公开募集证券投资基金销售机构监督管理办法》(以下简称《销售办法》)及配套规则,自2020年10月1日起施行。

根据《销售办法》,基金管理人与基金销售机构可以在基金销售协议中约定,依据基金销售机构销售基金的保有量提取一定比例的客户维护费,用于向基金销售机构支付基金销售及客户服务活动中产生的相关费用。

其中,对于向个人投资者销售所形成的保有量,客户维护费占基金管理费的约定比率不得超过50%,对于向非个人投资者销售所形成的保有量,客户维护费占基金管理费的约定比率不得超过30%。

东吴证券分析师胡翔表示,尾佣比率通常与渠道实力与基金产品相关,渠道话语权强的代销机构(如银行)和自身渠道能力较弱的基金公司被收取的尾佣比率也更高。综合来看,新发基金常收取60%~80%尾佣比率(银行渠道更占优势),存量基金收取的尾佣比率在30%~50%(互联网渠道更占优势)。

在他看来,从目前基金代销机构的收入结构看,尾佣已成为基金销售机构的主要收入来源,本次限制主要影响尾佣比例较高的银行渠道,长期将推动基金管理行业的资源逐步向产品管理能力倾斜,促进行业从“重渠道”向“重产品”转型。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国