在90岁生日这天,巴菲特宣布,伯克希尔·哈撒韦公司已经收购了五家日本主要贸易企业每家超过5%的股份。

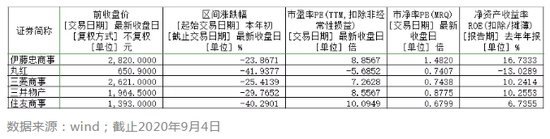

这5家公司分别为伊藤忠商事、丸红、三菱商事、三井物产和住友商事。据计算,伯克希尔持有这五家公司股份的总价值约为62.5亿美元,约合人民币近430亿元。

伯克希尔在公告中表示,公司意图长期持有这些投资。

根据股价,伯克希尔可能会增持这五家公司中任何一家的股份,持股比例最高至9.9%。另外,除非得到这些公司董事会的批准,否则不会购买任何一家公司超过9.9%的股份。

“我很高兴让伯克希尔参与日本的未来,以及我们此次投资的这五家企业的未来。”巴菲特称,“我希望将来可能会有互惠互利的机会。”

在巴菲特买入后,这五家公司都出现大涨。

固守能力圈的巴菲特,历史上很少投资美国以外的上市公司,少有的几笔,也都没有失手,2006年,他曾经购入了韩国浦项制铁公司4%的股份,成本为5.7亿美元,到2006年底,这笔生意已经值11.6亿美元。在2007年,浦项制铁公司的股价再度翻番。

而当时,美国股市已经接近于上一次周期的顶端,没多久美国股票就因为次贷危机崩盘了。

这或许暗示,这次买入日本公司,是巴菲特没能在美国找到合适的出手机会,可能看中的公司都太贵了。而就在本周五,美股出现大跌。

这时候再来看巴菲特买入的这5家日本公司,不得不佩服其有先见之明,再结合巴菲特去年以来两次发行日元债券的经历,这次买入日本公司的钱,大概率也是从日本人手里借来的,可以说是一笔稳赚不亏的买卖。

伯克希尔本次购入的这五家日本贸易公司被称为综合商社,属于贸易公司与工业品经销商,控制着日本大部分的进出口业务,包括能源、金属、食品和各种纺织商品,对于资源匮乏的日本,这些企业有着举足轻重的地位。

其中,伊藤忠商事下面有纺织公司,机械公司,金属矿产公司,能源化工公司,食品公司,ICT,一般产品和实业公司以及其他的部分。

这家公司是被全球《财富》周刊评为世界500强之一的综合性贸易公司,起始于1858年第一代伊藤忠兵卫通过销售麻布的创业。

在巴菲特宣布买入后,这家公司的股价不出意外地创出了新高。

丸红从事国内外企业的投资,自然资源勘探等业务。公司通过其子公司从事国内外海外产品和商品的进出口贸易,包括农产品,化工,能源,金属,机械,纺织等各种商品领域的国内外贸易,森林产品和一般商品,纸和纸浆,金融,物流,信息产业,以及开发和建设。

2020年,这家公司在财务500强中,排名173,自2017年起,这家公司排名逐年下降,这也是巴菲特注册买入的五家公司中,唯一亏损的一家。

不过巴菲特既然买入,显然是对公司的前景持看好的态度。

三菱商事也是一家日本贸易公司,截至2014年3月31日,本公司共有子公司409家,关联公司217家。

2020年8月10日,三菱商事名列2020年《财富》世界500强排行榜第42位。

三井物产在世界各地的物流和融资,通过发展国际基础设施等项目,在钢铁产品,矿产和金属资源,基础设施项目,综合运输系统,化学品,能源,食品资源,食品和服务,消费服务,信息技术通信业务以及企业发展业务。

说起三井很多人可能不知道,但是说起它下面的东芝,索尼,很多人一定知道。

2020年,三井物产名列福布斯全球企业2000强榜第166位,三井物产株式会社名列2020年《财富》世界500强排行榜第172位。

住友商事是一家综合性贸易公司。公司从事一系列商品及商品的贸易及各种业务活动,2020年,这家公司在《财富》世界500强排行榜中排名第238位。

从日本人手里借钱

再买入日本这5家公司

回过头来看,巴菲特买这些日本股票的钱很有可能就是从日本人那借的。

去年9月,伯克希尔哈撒韦首次发行以日元计价的债券,发行额约4300亿日元(约折合40亿美元),这是当时非日本本土发行人最大的一笔融资,也是巴菲特的首笔日元债券融资。

而当时巴菲特手握的现金水平,已经达到了创纪录的1224亿美元,坐拥大量现金的情况下,依然发行日元债券融资,很重要的原因是在于日本的债券利率相当长一段时间均处于较低的水平。

受日本持续的负利率政策影响,日本短期国债的到期收益率长期为负、一年、三年、五年、十年期国债收益率长期处于负利率区间。

而企业发的企业债利率通常是在国债收益的基础上进行加码,更容易受到机构投资者的欢迎。因此海外投资者对发行日元债券热情不断。

今年4月,伯克希尔再次发行1955亿日元(约18亿美元)日元债券。

这样,巴菲特通过发行日元债券共分两次从日本人手里借了6,250亿日元,相当于60亿美元左右。

这个数字,大概正是巴菲特这次买入股票的钱。

巴菲特这些借款的期限从5年到30年不等。5年的借款利息只有0.17%,而30年的利息也只有1.1%,可以说是极为便宜的一笔融资。

稳赚不赔、长期持有、经营业务与生活息息相关

一笔极具巴菲特风格的投资

巴菲特用极低的利率借钱,再买入这些日本公司的股票,长期来看,这笔投资可以说是只赚不赔。

其中的伊藤忠商事和三菱商事两只股票的市盈率只有8。这些公司都分红,这5家公司的平均年分红率超过4%;也就是说,用这些分红支付了借款利息,还大有剩余,而在疫情期间这五家商社的股价也都跌到了巴菲特心目中的合理位置。

这样看来,这笔投资其实非常具有巴菲特风格,首先是保证自己不亏钱,巴菲特在日元利率极低的时候发行了日本债券,而这五家公司的分红可以完全覆盖巴菲特借钱的成本,稳赚不赔。

唯一亏钱的可能就是巴菲特看错了公司,股价大跌,但从巴菲特过往手笔来看,这一事件发生的可能性极低。

而且,如果观察这几家公司的业务,可以看出,巴菲特依然坚守了他能力圈的原则。

这几家公司从事的基本都是和我们生活相关的行业,也都是巴菲特非常熟悉的,这非常符合巴菲特一贯的策略,在自己能力圈范围内选择。

此外,伯克希尔在公告中明确表示,公司意图长期持有这些投资,根据股价,伯克希尔·哈撒韦可能会增持这五家公司中任何一家的股份,持股比例最高至9.9%。另外,除非得到这些公司董事会的批准,否则不会购买任何一家公司超过9.9%的股份。

这也很巴菲特,一旦找到合适的时机,会下重注,并且长期持有。

历史上,巴菲特很少购买美国以外的上市公司,2006年,他曾经购入了韩国浦项制铁公司4%的股份,成本为5.7亿美元,到2006年底,这笔生意已经值11.6亿美元。在2007年,浦项制铁公司的股价再度翻番。

2006年,美国股市已经接近于上一次周期的顶端,没多久美国股票就因为次贷危机崩盘了。

这或许暗示,这次买入日本公司,是巴菲特看中的美国公司目前太贵了。而美股近日的大跌,似乎也佐证了这一点。

巴菲特:我们投资的越多,就越喜欢它

疫情以来,巴菲特很少大笔买入,这一度让人怀疑,那个动辄喜欢“干票大的”的巴菲特,是不是宝刀已老。

但实际上,今年以来,巴菲特动作很多,7月伯克希尔哈撒韦能源公司斥资40亿美元收购美国市值第二大电力公司道明尼能源的天然气业务资产,并承担该公司57亿美元的债务,这笔交易价值接近100亿美元。

这笔交易完成后,伯克希尔·哈撒韦能源公司在美国天然气业务版图上将又一次得到扩张,从原先的承担美国州级天然气输送量8%的份额,提高到18%的份额。

二季度持仓变动又显示,伯克希尔罕见买入了巴里克黄金公司,这是一家以黄金勘查和开发为主的矿业公司。

再看巴菲特这次买入的五家日本贸易公司,有一个共同的特点,它们都与能源资源等关系密切,而日本正是一个资源匮乏的国家。

这其中,伊藤忠商事下面有金属和矿物资源部,煤、核燃料和太阳能部,钢铁业务协调部;丸红从事自然资源勘探等业务,包括食品;化学品;能源;金属和矿产资源;三菱商事能源部门提供石油产品,原油等;三井物产也有钢铁服务投资,资源开发投资,基础设施开发和全球物流;住友商事从事矿物及能源资源开发及贸易的矿产资源,能源,化学及电子和商品衍生交易。

实际上,巴菲特一直对能源业务很钟爱,他将能源业务视为与铁路业务一样,是伯克希尔保险业务之外的核心业务之一。

在今年的股东信里,巴菲特就特别提到了能源公司,他说:

我们的BNSF铁路和伯克希尔哈撒韦能源公司(BHE)是公司非保险集团的两只“领头羊”,在2019年,它们的总利润达到83亿美元(仅占我们BHE的91%的份额),比2018年增长了6%。

伯克希尔2000年进入公用事业业务时,当时购买了BHE76%的股份,这家公司在爱荷华州的住宅用户会支付平均支付8.8美分/kWh。此后,住宅客户的价格每年仅上涨不到1%,我们已经承诺,到2028年,基准价格都将不会上涨。

相反,其他大型投资者拥有的爱荷华州公用事业正在出现这种情况:去年,它们向住宅客户收取的费用比BHE高出61%。最近,该公用事业公司也收到了加价幅度的通知,差距已经扩大到70%。

我们将电费拉开这么大的差距,很大程度上是因为我们正在实现将风能转化为电能。

预计到2021年,BHE的运营将通过其拥有和运营的风力涡轮机在爱荷华州产生约2520万兆瓦时的电力(MWh),该产量将完全满足其爱荷华州客户的年度需求,达到约2460万兆瓦时。也就是说,在爱荷华州,我们的公用事业将实现风能自给。

与此鲜明对比的是,爱荷华州其他公用事业公司的风力发电量不到其总发电量的10%。

此外,我们知道,无论位于何处,到2021年,其他投资者将实现风能的自给自足。2000年的时候, BHE已经在为农业经济服务了;如今,它的五个最大客户中有三个是高科技巨头。我相信他们决定在爱荷华州建立工厂的部分原因是BHE提供可再生、低成本能源的能力。

当然,风是断断续续的,而我们在爱荷华州的风力发电机叶片只是部分时间转动。在某些时期,当空气静止时,我们会依靠非风力发电能力来确保所需的电力。在有风的时候,我们将风能提供给我们的多余电力出售给其他公用事业,通过所谓的“电网”为它们提供服务。我们向他们出售的电力取代了对碳资源(例如煤炭或天然气)的需求。

伯克希尔拥有BHE 91%的股份,现在与Walter Scott、Jr、和Greg Abel合作。自从我们收购以来,BHE从未向伯克希尔·哈撒韦支付过股息,并且随着时间的流逝,该公司保留了280亿美元的利润。

在公用事业领域,这种模式很特殊,因为公用事业公司通常会支付巨额股息,有时甚至达到或超过利润的80%。我们的观点是:我们投资的越多,就越喜欢它。

如今,BHE拥有运营人才和经验,可以管理真正的大型公用事业项目——需要1000亿美元或更多的投资,这可以支持使我们的国家、社区和股东受益的基础设施。我们随时准备着,愿意并且有能力抓住这些机会。

今年2月24日,CNBC访谈巴菲特时,也谈到了股东信中,关于伯克希尔·哈撒韦能源公司这一块。

主持人当时问道,你在信中还谈到了伯克希尔·哈撒韦能源公司有能力和才能来管理大型投资,1000亿美元甚至更多。我记得你曾写道:我们已经准备好、有意愿、有能力面对这样的机会。加州州长加文·纽森曾让你参与PG&E的竞标。这是一个机会吗?

巴菲特说:“我们与PG&E合作了几十年,对他们很熟悉。但这并不适合伯克希尔。如果有1000亿条输电线或者其他什么,伯克希尔可以投。我是说,我们会喜欢的。

这是一件非常困难的事情,因为当你经过所有这些州,每个人都说,“不要在我的后院(建立输电线)”等等。公用事业能源领域需要巨大的、明智的投资。在人才和资源方面,没有人比伯克希尔更有能力做到这一点。”

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国