原标题:宸展光电关联方霸屏客户供应商 加籍实控人倒手戏码?

中国经济网

中国经济网编者按:中国证监会第十八届发行审核委员会定于9月10日召开2020年第133次发行审核委员会工作会议,审议宸展光电(厦门)股份有限公司(简称宸展光电)的首发上市申请。

宸展光电主营商用智能交互显示设备的研发、设计、生产和销售。公司拟登录深交所公开发行不超过3200万股,本次发行全部为公司公开发行新股,由海通证券担任保荐机构。

宸展光电此次募集资金7.28亿元,其中,智能交互显示设备自动化动化生产基地建设项目拟投资4.05亿元,研发中心及信息化系统升级建设项目拟投资1.43亿元,补充流动资金项目拟投资1.8亿元。

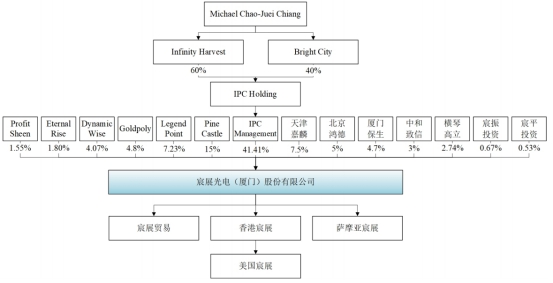

公司的控股股东为IPCManagement,持有宸展光电41.41%的股权,MichaelChao-JueiChiang(江朝瑞)通过其全资控制的企业InfinityHarvest和BrightCity合计持有IPCHolding100%股权,为宸展光电的实控人。

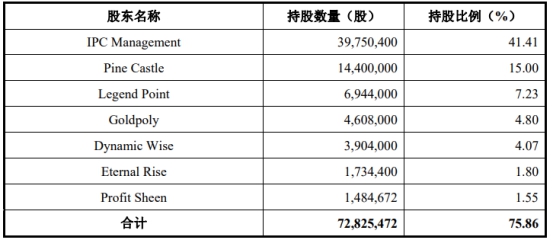

宸展光电为外商独资企业,公司实控人江朝瑞为加拿大国籍,曾担任台湾录霸股份有限公司总经理,钛积创新董事长,宸展有限董事。目前宸展光电共有14名股东,其中7名为外资股东,外资股东合计持有宸展光电75.86%的股权。

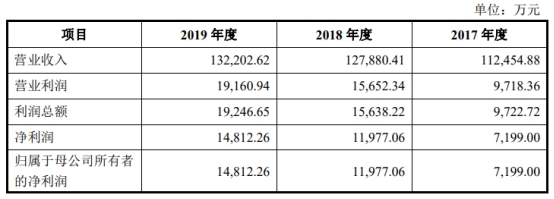

2016年至2019年,宸展光电的营业收入分别为12.23亿元、11.25亿元、12.79亿元、13.22亿元,同期实现归属于母公司所有者的净利润为1.23亿元、7199.00万元、1.20亿元、1.48亿元。

上述同期,宸展光电销售商品、提供劳务收到的现金为12.06亿元、11.43亿元、12.41亿元和13.13亿元,经营活动产生的现金流量净额分别为6376.33万元、9940.44万元、5124.64万元和1.52亿元。

其中2016年公司经营活动产生的现金流量净额低于公司同期净利润5918.94万元,2018年公司经营活动产生的现金流量净额低于同期净利润6852.42万元。

宸展光电预计2020年一季度营业收入为2.82亿元至3.10亿元,较上年同期变动-6.48%至2.50%,预计2020年一季度归属于母公司所有者的净利润为2372.05万元至2535.22万元,较上年同期变动7.20%至14.58%。

公司预计2020年1-6月营业收入为5.74亿元至6.65亿元,较上年同期变动-7.76%至6.80%,预计2020年1-6月归属于母公司所有者的净利润为5203.57万元至6024.96万元,较上年同期变动-9.79%至4.45%。

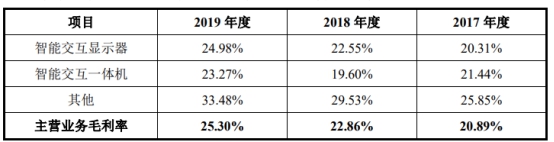

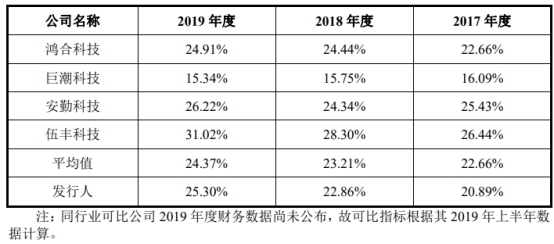

2016年至2019年,宸展光电的主营业务毛利率分别为22.47%、20.89%、22.86%和25.30%。其中2017年比2016年下滑1.58个百分点,2018年同比上升1.97个百分点,2019年同比上升2.44个百分点,保持小幅上升趋势。

上述同期,4家可比公司主营业务毛利率均值分别为23.21%、22.66%、23.21%和24.37%,其中宸展光电的毛利率总体仅仅高于巨潮科技,低于安勤科技、伍丰科技和鸿合科技。

招股书披露,宸展光电成立于2015年4月,2015年公司就和主要境外客户包括Elo、Diebold、Mouse、Acrelec和TPK集团建立合作关系,2016年上述5名客户就贡献了10.84亿元的收入,占营收比例高达88.63%。

2016年至2019年,公司对Elo、Diebold等前五大客户的销售收入总额分别为10.84亿元、9.25亿元、10.00亿元和8.70亿元,占公司营业收入的比例分别为88.63%、82.26%、78.18%和65.79%,客户集中度较高。

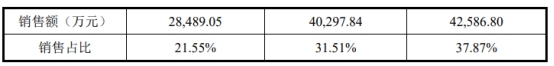

不过,2016年至2019年,宸展光电对第一大客户Elo的销售收入分别为5.93亿元、4.26亿元、4.03亿元、2.85亿元,占当期营业收入比例分别为48.48%、37.87%、31.51%和21.55%,销售金额和占比逐年下降。发审委曾在反馈意见中,要求宸展光电对Elo等客户收入逐年下滑的原因和持续性等情况作出说明。

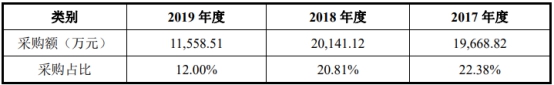

Elo不但一直是宸展光电的第一大客户,2016年、2017年和2018年Elo同样也为公司的第一大供应商,采购金额为当期总采购额的23.54%、22.38%、20.81%。2019年Elo为宸展光电的第二大供应商,采购占比12.00%。

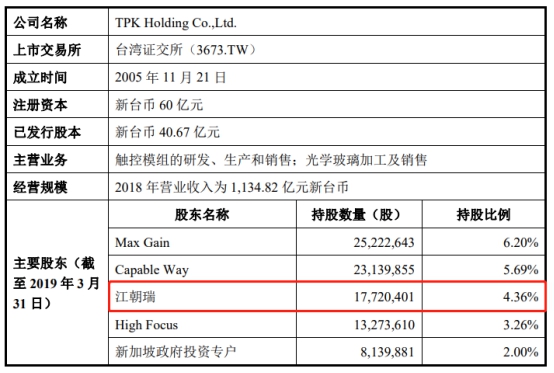

值得关注的是,宸展光电主要供应商TPK集团的实际控制人,也是公司的实际控制人江朝瑞。2016年至2019年,宸展光电向TPK集团采购了1.59亿元、1.77亿元、1.69亿元和1.79亿元的产品,占宸展光电总采购金额的17.30%、20.15%、17.47%和18.57%。2016年到2018年为公司第二大供应商,2019年成为宸展光电的第一大供应商。

而且2016年和2017年,TPK集团还是宸展光电的前五大客户。江朝瑞在TPK集团的持股数量为1772.04万股,持股比例为4.36%,为TPK集团的实际控制人。

发审委在反馈意见中,曾要求公司披露TPK集团同时为供应商和客户的原因,宸展光电是否仅为TPK集团体系内的一个加工环节,鉴于TPK集团在触控组件领域的领先地位,宸展光电是否对TPK集团构成依赖,相关关联交易价格是否公允,是否存在操纵利润的情形。

据格隆汇报道,宸展光电的成立,主要依靠的先后通过购买资产和股权的方式,对钛积光电、宝宸光学、钛积创新和宸鸿光电的资产进行整合,并在此基础上承接了前述公司的相关客户,其中就有TPK的子公司。公司成立五年多的时间,宸展光电摇身一变要上市,实控人同一控制下的公司倒倒手,市值就翻了几番。

然而除了TPK集团,宸展光电还与关联方技宸股份、励格际盟进行了关联采购。2018年、2019年,宸展光电与技宸股份发生的关联采购金额分别为752.99万元、1072.14万元,技宸股份为宸展光电董事、总经理李明芳曾任董事的企业,李明芳于2018年12月辞任,自2020年起不作为公司关联方。

2016年和2017年,宸展光电与关联方励格际盟的关联采购金额为1023.35万元、564.87万元,随后在2018、2019年关联交易中消失。励格际盟为公司总经理李明芳投资的企业,出资额为500万新台币元,持股比例为14.28%,关联关系方面,是李明芳的近亲属控制的企业。

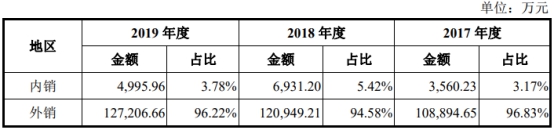

2016年至2019年,宸展光电的产品主要出口到美洲、欧洲、亚洲等地区,外销收入占比分别达到98.86%、96.83%、94.58%和96.22%。公司主要受到人民币对美元汇率的波动影响,发生汇兑损益分别为-421.12万元、1287.13万元、-824.37万元和-97.14万元,占当期利润总额的比例分别为-2.60%、13.24%、-5.27%和-0.50%。

2019年9月1日,宸展光电的产品被美国列入执行的加征关税清单。随着未来公司经营规模的扩大,公司外汇持有量预计将持续增加,若汇率出现不利波动则可能导致公司发生汇兑损失。

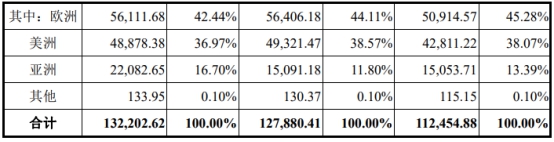

在应收账款方面,2016年至2019年各期末,宸展光电应收账款的账面余额分别为25,399.34万元、21,958.11万元、25,888.27万元和29,116.81万元,分别占当期营业收入的20.76%、19.53%、20.24%和22.02%。

2017年至2019年,公司营收分别同比增长-8.07%、13.72%、3.38%,而应收账款分别同比增长-13.55%、17.90%、12.46%,公司应收账款涨幅远超营业收入。

同时,宸展光电的应收账款周转率分别为5.11次/年、4.75次/年、5.35次/年、4.81次/年,同期行业均值则为8.82次/年、7.83次/年、7.3次/年、5.34次/年,高于宸展光电。

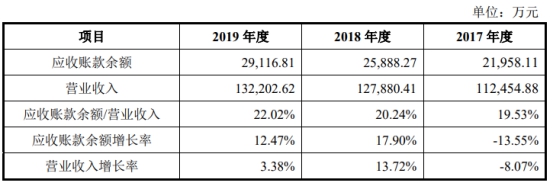

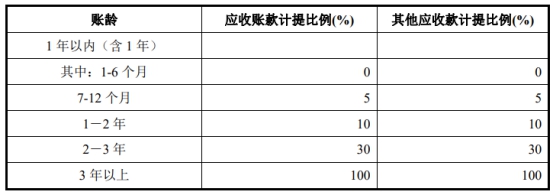

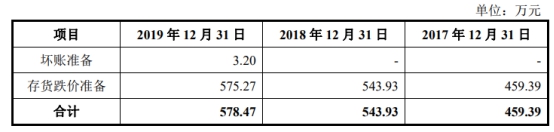

另据财经网报道,宸展光电的应收账款计提比例较同行业较为宽松。以巨潮科技为例,巨潮科技一般对一年以内的应收账款计提5%的坏账准备金,而宸展光电对6个月以内的不进行计提。如果按照行业普遍1年以内的应收账款坏账准备计提比例5%,2016年至2019年宸展光电的应收账款坏账准备应该分别为1268.95万元、1097.9万元、1294.41万元、1455.84万元,但公司仅在2016年与2019年计提坏账准备20.32万元、3.2万元。

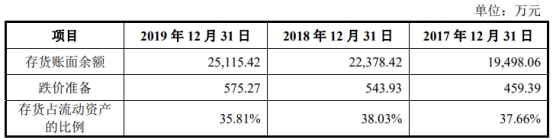

在存货方面,2016年至2019年,宸展光电的存货账面余额为1.50亿元、1.95亿元、2.24亿元和2.51亿元,分别占流动资产的31.36%、37.66%、38.03%和35.81%。其中主要为原材料,分别为1.10亿元、1.32亿元、1.55亿元和1.75亿元。

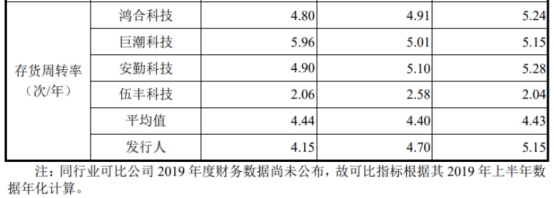

2016年末至2019年末,宸展光电对存货分别计提跌价准备214.42万元、459.39万元、543.93万元和575.27万元。同期公司的存货周转率分别为7.10次/年、5.15次/年、4.70次/年和4.15次/年,可比公司的存货周转率均值为4.51次/年、4.43次/年、4.40次/年和4.44次/年。

2016年至2019年各期末,宸展光电的负债总额分别为25,453.00万元、21,395.13万元、29,080.89万元和31,545.57万元,公司负债总额呈增长趋势。同期宸展光电的资产负债率(合并)分别为50.55%、39.73%、41.65%和38.80%。

招股书披露,宸展光电在2017年至2019年,每年均进行了分红,分红合计金额1.68亿元。

商用智能交互显示设备企业冲刺上市属外商投资企业

宸展光电是商用智能交互显示设备整体解决方案提供商,专注于定制化商用智能交互显示设备的研发、设计、生产和销售服务。公司产品主要包括智能交互显示器、智能交互一体机和智能交互显示设备零部件,

公司成立于2015年4月14日,由香港宸展出资设立,属外商投资企业。宸展光电的控股股东为IPCManagement,持有宸展光电41.41%的股权,MichaelChao-JueiChiang(江朝瑞)通过其全资控制的企业InfinityHarvest和BrightCity合计持有IPCHolding100%股权,为宸展光电的实控人。

实控人江朝瑞为加拿大国籍,曾担任台湾录霸股份有限公司总经理,钛积创新董事长,宸展有限董事。自2006年起担任TPKHolding董事长,现任公司董事,任期为2018年5月至2021年5月;兼任宸展贸易董事,萨摩亚宸展董事,香港宸展董事,宸鸿光电董事长,宸鸿科技(厦门)有限公司执行董事,宝宸光学执行董事,宸齐(厦门)光电科技有限公司执行董事等职务。

目前,宸展光电共有14名股东,其中7名为外资股东,且这7名外资股东合计占宸展光电75.86%的股权。

业绩较为波动2016年和2018年现金流不及净利润

2016年至2019年,公司实现营业收入分别为12.23亿元、11.25亿元、12.79亿元、13.22亿元,同期实现归属于母公司所有者的净利润为1.23亿元、7199.00万元、1.20亿元、1.48亿元。

上述同期,宸展光电销售商品、提供劳务收到的现金为12.06亿元、11.43亿元、12.41亿元和13.13亿元,经营活动产生的现金流量净额分别为6376.33万元、9940.44万元、5124.64万元和1.52亿元。

其中2016年公司经营活动产生的现金流量净额低于公司同期净利润5918.94万元,2018年公司经营活动产生的现金流量净额低于同期净利润6852.42万元。

公司预计2020年一季度营业收入为2.82亿元至3.10亿元,较上年同期变动-6.48%至2.50%,预计2020年一季度归属于母公司所有者的净利润为2372.05万元至2535.22万元,较上年同期变动7.20%至14.58%。

公司预计2020年1-6月营业收入为5.74亿元至6.65亿元,较上年同期变动-7.76%至6.80%,预计2020年1-6月归属于母公司所有者的净利润为5203.57万元至6024.96万元,较上年同期变动-9.79%至4.45%。

毛利率小幅上升

2016年至2019年,宸展光电主营业务毛利率分别为22.47%、20.89%、22.86%和25.30%。其中2017年相对2016年小幅下滑1.58个百分点,2018年相对2017年上升1.97个百分点,2019年相对2018年上升2.44个百分点,保持小幅上升趋势。

而上述同期,可比公司主营业务毛利率均值分别为23.21%、22.66%、23.21%和24.37%,宸展光电的毛利率总体高于巨潮科技,低于安勤科技、伍丰科技和鸿合科技。

成立当年5家客户贡献近11亿元收入 第一大客户销售渐少

公司成立于2015年4月,招股书披露,2015年公司就和主要境外客户包括Elo、Diebold、Mouse、Acrelec和TPK集团合作,2016年上述5名客户就贡献了10.84亿元的收入,占营收比例高达88.63%。

2016年至2019年,公司对Elo、Diebold等前五大客户的销售收入总额分别为10.84亿元、9.25亿元、10.00亿元和8.70亿元,占公司营业收入的比例分别为88.63%、82.26%、78.18%和65.79%,客户集中度较高。

其中,公司对第一大客户Elo的销售收入分别为5.93亿元、4.26亿元、4.03亿元、2.85亿元,占当期营业收入比例分别为48.48%、37.87%、31.51%和21.55%,销售金额和占比逐年下降。

发审委在反馈意见中,曾要求宸展光电就客户相对集中是否具有行业普遍性、对Elo等客户收入逐年下滑的原因和持续性等情况作出补充说明。

另外,2016年、2017年和2018年Elo同样也为公司的第一大供应商,采购金额为当期总采购额的23.54%、22.38%、20.81%。2019年Elo为宸展光电的第二大供应商,采购占比12.00%。

2019年第一大供应商为实控人旗下公司

2016年至2019年,宸展光电的前五名供应商的采购金额合计占总采购金额的比例为55.22%、60.22%、54.23%和48.88%。

其中2016年至2019年,宸展光电向TPK集团采购了1.59亿元、1.77亿元、1.69亿元和1.79亿元的产品,占宸展光电总采购金额的17.30%、20.15%、17.47%和18.57%。

而且2016年和2017年,TPK集团还是宸展光电的前五大客户。TPK集团的实控人,同时也是公司的实控人MichaelChao-JueiChiang(江朝瑞)。

江朝瑞在宸展光电持股数量为3974.04万股,持股比例为41.41%,在TPK集团的持股数量为1772.04万股,持股比例为4.36%。

发审委的反馈意见中,曾要求公司披露TPK集团同时为供应商和客户的原因,宸展光电是否仅为TPK集团体系内的一个加工环节,鉴于TPK集团在触控组件领域的领先地位,宸展光电是否对TPK集团构成依赖,相关关联交易价格是否公允,是否存在操纵利润的情形。

实控人左手倒右手的戏码

据格隆汇报道,除了业务上千丝万缕的联系,宸展光电与TPK集团的渊源其实更深。

宸展光电的成立,主要依靠的先后通过购买资产和股权的方式,对钛积光电、宝宸光学、钛积创新和宸鸿光电与商用智能交互显示设备业务有关的资产进行整合,并在此基础上承接了前述公司的相关客户。其中就有TPK的子公司。

回顾宸展光电的发展史,最重要的一块收购资产为宸展控股,就是TPK集团子公司。另外,2015 年,宸展有限先后向钛积光电以合计未税价 1444.74 万元、1268.35 万元购买资产,向宝宸光学以未税价 719.94 万元、283.82 万元购买资产。同年,萨摩亚宸展向钛积创新和宸鸿光以新台币 862.98 万元和新台币 162.85万元购买资产。这些公司购买总价不过数亿,但这些公司的总资产构成了宸展光电近七成的资产总额。更重要的是,宸展光电通过收购承接了这些公司的大客户。

而不到五年的时间过去,宸展光电摇身一变要上市,市值到达几十亿至上百亿。不得不说实控人的收获颇丰。同一控制下的两公司倒倒手,市值翻几番,这样的操作实在是非常优秀。

关联采购频发

2016年至2019年,宸展光电发生的关联方采购金额分别为16,852.31万元、18,255.11万元、17,658.87万元和18,962.25万元,占同期公司总采购的比重分别为18.39%、20.77%、18.25%和19.68%。

除了与关联方TPK集团发生大额的关联采购金额之外,还与关联方技宸股份、励格际盟也有关联采购发生。

2018年、2019年,宸展光电与技宸股份发生的关联采购金额分别为752.99万元、1072.14万元,占公司总采购金额的0.78%、1.11%。技宸股份为宸展光电董事、总经理李明芳曾任董事的企业,李明芳于2018年12月辞任,自2020年起不作为公司关联方。

2016年和2017年,宸展光电与关联方励格际盟的关联采购金额为1023.35万元、564.87万元,占公司总采购的比例为1.12%、0.64%,随后在2018、2019年关联交易中消失。励格际盟为公司总经理李明芳投资的企业,出资额为500万新台币元,持股比例为14.28%,关联关系方面,是李明芳的近亲属控制的企业。

外销收入占比超95%

2016年至2019年,宸展光电的产品主要出口到美洲、欧洲、亚洲等地区,外销收入占比分别达到98.86%、96.83%、94.58%和96.22%。

上述同期,公司主要受到人民币对美元汇率的波动影响,发生汇兑损益分别为-421.12万元、1287.13万元、-824.37万元和-97.14万元,占当期利润总额的比例分别为-2.60%、13.24%、-5.27%和-0.50%。

招股书显示,宸展光电的产品在2019年9月1日被美国列入执行的加征关税清单。随着未来公司经营规模的扩大,公司外汇持有量预计将持续增加,若汇率出现不利波动则可能导致公司发生汇兑损失。

宸展光电称,由于公司产品外销比例较高,若未来国家单独调低公司主要产品出口环节适用的退税率,或公司对产品结构进行调整导致主要产品对应享受较低档的出口退税率,公司盈利能力将在一定程度上受到影响。

应收账款连年增长

2016年末、2017年末、2018年末和2019年末,宸展光电应收账款的账面余额分别为25,399.34万元、21,958.11万元、25,888.27万元和29,116.81万元,分别占当期营业收入的20.76%、19.53%、20.24%和22.02%。

2017年至2019年,公司营收分别同比增长-8.07%、13.72%、3.38%,应收账款则分别同比增长-13.55%、17.90%、12.46%,公司应收账款涨幅远超营业收入。

另外,宸展光电应收账款周转率低于同行业平均水平。2016年至2019年,公司应收账款周转率分别为5.11次/年、4.75次/年、5.35次/年、4.81次/年,同期行业均值则为8.82次/年、7.83次/年、7.3次/年、5.34次/年。

2019年应收账款计提坏账准备仅3万元

据财经网报道,宸展光电的应收账款计提比例较同行业较为宽松。以巨潮科技为例,巨潮科技一般对一年以内的应收账款计提5%的坏账准备金,而宸展光电对6个月以内的不进行计提。

对此,发审委曾要求宸展光电补充说明对主要客户的信用政策,是否存在通过放宽信用政策增加业务收入的情况。此外,要求公司对比分析同行业可比公司的坏账准备计提政策的差异情况,说明发行人在报告期内未计提坏账准备的依据和原因,详细论证是否存在确凿证据,是否存在信用风险。

然而在更新后的招股书中,公司并未对比分析同行业可比公司的坏账准备计提政策。

按照同行业普遍1年以内的应收账款坏账准备计提比例均为5%,2016年至2019年,公司应收账款坏账准备应该分别为1268.95万元、1097.9万元、1294.41万元、1455.84万元,但公司仅在2016年与2019年计提坏账准备20.32万元、3.2万元。

存货居高不下

2016年至2019年,宸展光电的存货账面余额为1.50亿元、1.95亿元、2.24亿元和2.51亿元,分别占流动资产的31.36%、37.66%、38.03%和35.81%。

宸展光电的存货主要为原材料,分别为1.10亿元、1.32亿元、1.55亿元和1.75亿元,原材料成本占主营业务成本的比例分别为92.92%、93.15%、94.34%和94.51%。

宸展光电称,其中液晶面板、触摸屏、集成电路、主板等电子元器件材料都属于升级换代较快的产品,面临受市场价格变动引起的存货贬值风险。因为原材料成本占主营业务成本的比例较高,原材料价格的变动将对公司产品成本构成重大影响。

2016年末至2019年末,宸展光电对存货分别计提跌价准备214.42万元、459.39万元、543.93万元和575.27万元。

上述同期,公司的存货周转率分别为7.10次/年、5.15次/年、4.70次/年和4.15次/年,可比公司的存货周转率均值为4.51次/年、4.43次/年、4.40次/年和4.44次/年。

2019年负债超3亿元

2016年至2019年各期末,宸展光电的负债总额分别为25,453.00万元、21,395.13万元、29,080.89万元和31,545.57万元,公司负债总额呈增长趋势。同期宸展光电的资产负债率(合并)分别为50.55%、39.73%、41.65%和38.80%。

公司负债以流动负债为主,2016年至2019年各期末的流动负债占负债总额比例分别为95.27%、96.97%、97.82%和97.34%。

其中,宸展光电的应付账款分别为12,995.92万元、16,724.01万元、18,406.57万元和19,604.63万元,分别占负债总额的51.06%、78.17%、63.29%和62.15%。

宸展光电称,公司2018年末应付账款余额较2017年末增加10.06%,主要系公司2018年业务订单保持稳健增长,公司根据订单组织生产,生产及采购规模扩大导致期末应付账款金额相对前一年末有所增加。

公司2019年末的应付账款余额较2018年末增加1198.06万元,主要系客户NCR的新一代零售交互显示设备产品订单进入量产阶段,且2020年春节假期相对往年提前,公司为满足次年批量供货要求,增加生产所需原材料采购,导致期末应付账款金额增加。

最近三年分红近2亿元

招股书披露,宸展光电在2017年至2019年,每年均进行了分红,分红合计金额1.68亿元。

2018年3月26日,宸展有限召开董事会会议,审议通过了《关于公司2017年度利润分配议案》,公司拟向全体股东按其持股比例派发现金股利共计人民币3678.76万元。

2019年3月15日,公司召开2018年度股东大会,审议通过了《关于2018年度利润分配方案的议案》,公司拟以截止2018年12月31日公司总股本9,600万股为基数,向全体股东按每10股派发现金红利6.20元人民币(含税),共计派发5952.00万元。

2020年3月9日,公司召开2019年度股东大会,审议通过了《关于2019年度利润分配方案的议案》,公司拟以截止2019年12月31日公司总股本9,600万股为基数,向全体股东按每10股派发现金红利7.50元人民币(含税),共计派发7200.00万元。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国