来源:ETF期权通

原标题:沪指小幅下跌,创业板跌停搞批发,远月期权和近月期权到底该怎么选??

9月10日,指数全天高开低走震荡下行,A股延续弱势表现,沪指收盘小幅下跌0.61%,收报3234.82点;创业板综指大跌4.69%,收报2868.63点。市场成交量萎缩,两市合计成交8732亿元。

行业板块呈现普跌态势,仅保险板块逆市走强。两市合计355只股票跌幅超过10%,创业板低价股集体大跌,48只创业板股票跌停。

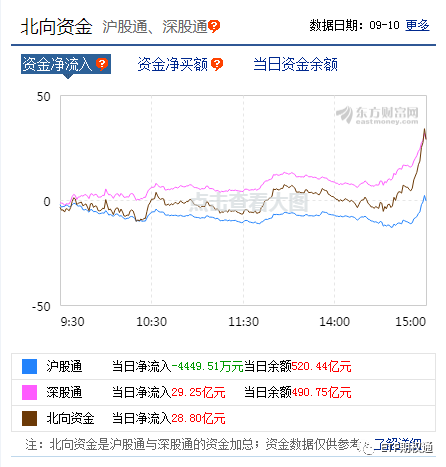

北向资金今日小幅净流入28.80亿元。整体看,市场结构性风险释放中,静待市场企稳,谨慎操作合理控制仓位。

指数方面,受隔夜美股反弹刺激,A股指数全面高开,全天指数走势处于震荡回落的状态。其中昨天创业板指直接跌破震荡箱体以及60日线,根据3日定性原理,明天是第3日,如果无法成功收回箱底2600点就代表破位了。截止收盘,创业板指收2483点,距离2600点的空间较大,创业板破位或是大概率,那么后续创业板指还需要往下寻找一个缩量的市场底。

情绪方面,情绪指标创出了历史新低。风险将继续释放,明天或者下周一可能就是市场情绪的转折点。

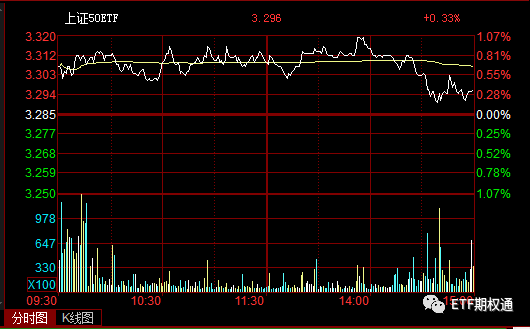

期权方面,标的盘面不太好看。上证50今日全天上涨 0.3%,尾盘收平于3245点。虽然今天认沽并没有出现太好的机会(截止收盘大部分认沽合约依然为绿),不过以现在的情况来看,市场随时可能会出现再度的恐慌性杀跌。

从下面的60分钟图来看,50ETF震荡格局仍在延续,留意消息面的可能影响。

目前9月合约跟12月合约存在的期权合约是比较多的,期权跟期货一样,也是有很多月份的合约可以选择,但是跟期货又有很大的不同在于,期权的合约是有时间价值的,不同到期月份的合约,价值是不一样的。如下图:

50ETF期权,同样行权价3300合约,9月,10月,12月,21年3月,不同时期的价格,是完全不一样的。

从期权本身特性来看,远月跟近月,这两类期权各有优劣:

(1)近月期权的权利金便宜,构建成本低,但时间价值衰减迅速,期权有效期限短,如果在有效期内没能赚取利润,权利金将很快消失殆尽,交易以失败告终。

(2)远月期权高昂的权利金常常使投资者望而却步,这是其最大劣势,但其时间价值衰减速率低,在盘整行情下较短期期权忍受力更强,并且长期期权有效期长,间接提高了胜率。

通过分析总结,在实际交易中该选择哪类期权要从以下几个方面综合考虑:

第一,从行情角度来看:

对行情方向预期越明确,越应该买入近月合约,以期以最小成本达成盈利目的。例如,在某个报告(事件)等发布之前,如果判断报告大概率利空,则适宜买入当月(不超过1个月)看跌期权;在报告发布之后,如果标的资产的价格大跌,由于当月期权合约的Delta绝对值高,获利速度快,能够快速积累利润。

即使判断错误,标的价格不跌反涨,但由于构建成本低,所以也不会给投资者造成过大损失。

第二,在市场大跌(涨)后的筑底(顶)阶段,市场何时反转很难判断:

此时远月合约比近月合约更有用武之地,这是由于长期期权有效期长,对市场振荡的忍耐度高,在控制成本的同时,更长时间保留了获利机会。

第三,当无法从行情角度分辨孰优孰劣的情况下:

可以进一步比较长短期期权的隐含波动率。我们知道,波动率是影响期权价格最重要的因素,当波动率高(低)时,表明期权价格相对偏高(低),通过比较不同期限期权的隐含波动率,卖出高波动率期权,买入低波动率期权,这从获胜概率角度讲是占优的。

然而,隐含波动率的比较又分为两个层面,一是简单地对隐含波动率数值进行比较,但这种方式忽略了不同期限期权固有的波动率差异;二是构建波动率椎,考察当前隐含波动率处于历史数据中的位置,进而判别隐含波动率大小。

声明:文章部分数据信息来源于公开资料,内容仅供参考,不构成投资咨询。投资有风险,入市需谨慎。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国