热点栏目

热点栏目文:国投安信 曹颖 来源:黑产掘金俱乐部

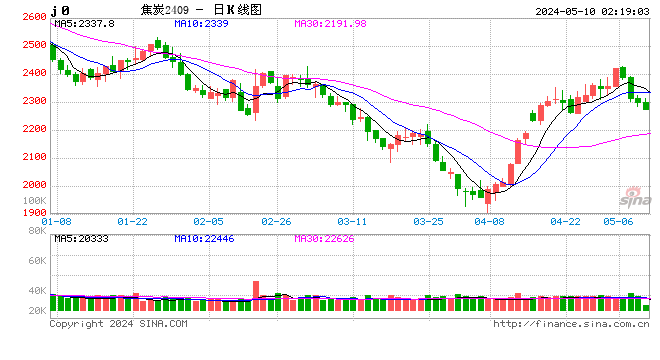

进入9月后,多雨高温的天气已过,第一个进行滚动交割的焦煤、焦炭主力合约也走向尾声。淡季转旺季后,黑色金属的终端需求是否如期般强势,秋冬季限产是否冲击高炉炉料的需求,焦化置换产能的增减是否存在时间窗口,这都将是影响四季度焦炭市场的重要因素。本文中,我将尝试就以上这些要素对焦炭供需做一些展开分析及价格预判。

一、铁水见顶,炼钢利润掣肘焦炭需求

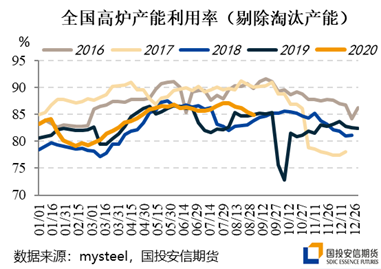

先从最为直观的高炉生产来考量焦炭需求状况。mysteel剔除淘汰产能的高炉产能利用率,最新数据仍然高至84.86%,但相较前期峰值87%的水平已有较明显下滑。这与唐山进入9月后较严的环保限产有直接关系。进入秋冬季后,空气扩散条件变差,而唐山市2020年空气质量在全国168个重点城市中至今仍排倒数第一,因此四季度唐山等地难免仍会根据天气状态阶段性开展环保限产。据我们个别样本调研的反馈,唐山目前的环保限产虽然以限制烧结为主,但的确存在部分高炉焖炉的动作。所以从秋冬季限产的角度来看,高炉产能利用率基本见顶,下行概率或更大。

再结合下半年的高炉产能变动情况来衡量炉料需求的天花板。2020-2021年原本是高炉产能的集中置换期,但从今年的实际情况来看,置换进度远不及预期,这与疫情影响工程进度、资金及人员等各因素都有关。据我们不完全统计,今年上半年确定投产的高炉产能约474万吨,下半年目前已确认投产的高炉产能约749万吨。下半年原有待投产的高炉置换产能仍有约4776万吨之多,但据我们调研评估,其中能较确定的投产量仅有不到2000万吨,大部分置换计划都将推迟到明年以后。且较确定将投产的部分实际投产时间也基本在10月份及以后,对四季度炉料需求的提振有所滞后。所以我们认为四季度高炉置换产能落地对于焦炭的需求增量或不及预期,预计将带来约1.5万吨/日冶金焦需求的环比增量。

数据来源:国投安信期货整理自公开信息渠道

最后我们再结合终端需求来评估一下炼钢利润对原料产生的可能影响。今年5月以来,先是建筑钢材赶工、需求爆表,螺纹炼钢利润曾一度高至550元/吨,引发粗钢及铁水产量的迅速抬升。随后板材需求超预期修复,接棒建筑钢材利润抬升,8月初热轧板卷也曾出现过超过500元/吨的丰厚利润,导致铁水虽然流转,但仍保持高位产量。据我们估算,目前华东地区螺纹钢生产利润仅134元/吨左右,热卷生产利润也回落至224元/吨左右,部分成本控制较差的钢厂已经进入亏损区间。目前利润微薄虽然不至于直接导致高炉减产,但如果旺季需求持续不及预期,亏损钢厂恐生产积极性有所下降。

在全球疫情逐渐稳定、贸易争端暂缓的大背景下,国内货币投放由“总量宽裕”向“总量适度”转换,宽信用格局也出现了环比收缩迹象。地方债8月发行虽提速,但新增专项债券发行已完成全年计划的77.3%,全年发行峰值已过。或许四季度基建季节性赶工,投资完成增速还能进一步上行,但对钢材需求的进一步提振空间已较有限。而地产远期融资政策性收紧,施工虽有惯性,但后继发力恐仍受资金压制。制造业修复好于预期,主要也得益于钢材及钢材制品出口开始逐渐复苏。所以综合来看,钢材终端需求整体状况并不差,同比仍会保持正增长;但的确难以复制5-6月赶工的旺盛状态,市场预期再次出现调整。今年拉尼娜的可能性较高,北方温度下降或较早,那么北方钢材“夏储”或直接过渡至“冬储”,社会库存较难得到显著去化,所以钢材旺季上涨的空间也让人缺乏想象空间。从这个角度来看,炼钢利润无法再次显著扩张的话,对原料的补库诉求和议价空间是有一定压制的。

数据来源:卓创资讯

二、去产能仍存疑,置换产能逐渐投放

单纯从焦化企业的产能利用率来看,在约400元/吨的高额炼焦利润刺激下,当前独立焦化厂产能利用率已接近近几年的峰值水平,目前环保对其影响甚微。所以如果暂不考虑秋冬季环保可能对焦炉生产造成的影响,那么在高利用率的大环境下,影响四季度焦炭供应的核心要素实际上是焦炭产能的变动情况。

2020年是蓝天保卫战的决战年,今年三月山西省曾发布《打赢蓝天保卫战2020年决战计划》,提出将在2020年采暖季前,关停淘汰压减焦化产能2000万吨以上。2020年也是《河北省重点行业去产能工作方案(2018-2020年)》的收官之年,河北省提出2020年底前全省所有炭化室高度4.3米的焦炉全部关停。所以严格按照文件要求的去产能计划来看,今年10-12月主产省都要求4.3米焦炉关停,会有约4389万吨的焦化产能涉及去产能,主要涉及区域为山西、河北及河南。

数据来源:国投安信期货整理自各省政策文件

但今年受到疫情的冲击后,整体政策导向上更加强调“六保六稳”,各地方政府对待民营企业为主的焦化产能淘汰工作或将更为谨慎。再加上今年炼焦行业利润一直丰厚,我们预计各主产省淘汰4.3米焦炉的计划最终或将出现大面积推迟,年底去产能执行导致在产焦炉的有效压减规模可能也就在2000万吨左右。

而另一方面,焦化置换产能却是具有确定性,在按部就班的落地。虽然今年焦化置换产能的落地也受到了疫情的冲击,但受到行业利润丰厚的持续刺激,新建焦化产能都在加速赶工。上半年全国焦化产能共投产1230万吨,投产区域还不算集中;但下半年较为确定将投产的焦化产能约2450万吨,其中已经有1450万吨左右已经点火烘炉,投产区域比较集中于山西省。

数据来源:国投安信期货整理自各省政策文件

由此可见,四季度焦化产能的变动窗口是决定焦炭供应节奏的关键,尤其山西省大量4.3米焦炉置换究竟是先关后上,还是先上后关,更是重点。预计置换产能自10月开始持续释放,而去产能的关键时间点分别是10月底和12月底。目前我们仍然按照增减产能基本相当去评估焦炭供应,但去产能执行的不确定性仍存,仍需进一步跟踪,并动态的调整我们对国内焦炭供应的预判。

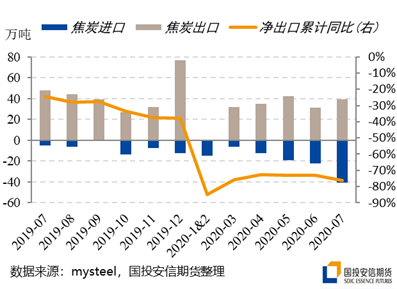

三、进口冲击减弱,焦炭十月仍累库

虽然焦炭的进出口比重很低,但前期进口焦炭在华东地区供应偏紧的格局中起到了重要的补缺作用。今年1-7月份我国累计出口215万吨焦炭及半焦,累计进口焦炭115.48万吨,净出口累计大幅下滑了76.4%。7月我国单月焦炭进口量甚至已经超过出口量,这是近20年来焦炭的首次净出口转为净进口。从1-7月份进口来源来看,其中50%焦炭进口自日本,21%进口自澳大利亚,剩余进口自波兰、韩国、俄罗斯等。

从我们了解到的情况来看,今年的焦炭进口峰值应该基本已见,四季度焦炭进口量将当前一级冶金焦的进口报价在260美金左右,进口利润较前期已有压缩。更重要的是,由于海外高炉生产自身的逐步修复,焦炭出口量也随之下滑,日、韩尤为明显。预计10月开始我国焦炭单月进口量将回落至10万吨左右,带来日均进口下降1万吨左右的环比供应减量。

当然,进出口的冲击规模仍然太小,四季度焦炭供需的核心仍在于焦化行业的产能变动及下游高炉的生产、利润情况。如果我们还是按照10月底和12月底这两个时间点去评估部分4.3焦炉的严格淘汰,那么四季度焦炭的整体供需也就并不存在持续的过剩格局。考虑到7-8月阶段性集中落地点火烘炉的焦化产能,将于9月底前后完成投产,预计10月份焦炭供应的增量压力会较为显著,届时库存累增,焦炭现货市场将承压。

总结我们以上分析的要点来看,焦炭整体供需从上半年的偏紧逐渐转变至中性,是否会存在过剩仍要等待年底焦化产能变动的确定,以及高炉限产是否严格执行。但是目前炼焦利润丰厚,下游炼钢利润微薄且旺季需求有些不及预期,那么焦炭价格进一步上扬的空间就较为有限(除非10月底去产能超预期严格执行)。而焦炭的成本支撑四季度虽可能上移,但距离当前价格尚远,因此我们认为焦炭2101合约价格将以山西准一级焦到港成本为锚,主要跟随下游钢材情绪来交易基差的波动,仍按照宽幅震荡预判来进行焦煤2101合约的操作。跨月价差方面,去产能节奏决定了焦炭2101合约和2105合约孰强孰弱,我们暂时仍按照10月底和12月底有部分4.3米焦炉将淘汰来进行预判,那么焦炭1-5价差仍可按照正套逻辑操作,关注逢低做扩该价差的机会。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国