热点栏目

热点栏目经营现金流干涸,4亿商誉压顶,同有科技补血或生变

来源:富凯财经

富凯摘要

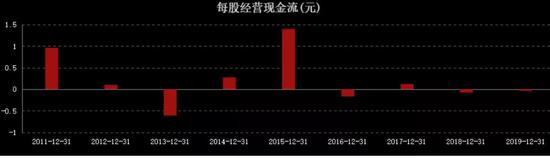

同有科技连续10个季度经营现金流净额为负,寻求资本市场补血的想法可谓迫切。

作者|川扇假

排版|十一

数据存储企业同有科技今年上半年营业收入继续下滑,值得庆幸的是,今年SSD固态硬盘市场价格上涨,使其有望结束净利润同样连续三年下滑的境遇。

但同有科技的现金流依然持续恶化,不得不让其寻求资本市场补血,近期公司公布拟公开发行可转债,理由便是SSD固态硬盘研发,只是发行可转债有一个不成文的规定,就是公司未有重大违规行为,而同有科技身上却有着挥之不散的“代持”阴霾。

固态硬盘撑场闪存业务下滑

今年疫情影响下,全球存储市场的需求端下滑,但因为美韩存储芯片占市场核心地位,在中美贸易战影响下,华为从固态存储市场逐步收缩,导致SSD固态硬盘出现供应端紧缺,也为同有科技提供了抢占市场的机会。

同有科技发布的2020年半年度报告显示,公司实现营业收入9327.65万元,同比减少32.52%;实现归属于上市公司股东的净利润707.11万元,同比增长22.84%。同有科技表示,营业收入下降主要是受新冠肺炎疫情影响销售规模所致,而净利润增长得益于SSD固态硬盘等业务增长。

同有科技在SSD领域布局源于2018年通过发行股份及支付现金形式,溢价9倍全资收购鸿秦科技,获得了其在闪存存储业务和军用级SSD上的技术和产品,并战略投资忆恒创源、泽石科技、国科亿存等存储产业链上下游厂商。

一系列的外部投资让同有科技SSD业务成为支撑公司利润的重要业务,但半年报显示,公司上半年净利润主要依靠忆恒创源和泽石科技的增长,而公司投入最大的鸿秦科技并未做出突出贡献。实际上6.5亿并购鸿秦科技才是同有科技最大的投入,该公司主要是充实同有科技在闪存存储领域的竞争力,在2019年鸿秦科技并表后,同有科技闪存存储业务也有大幅增长。

然而今年上半年,同有科技的闪存存储业务风光不再,幸好固态硬盘所在的数据存储业务增长,保证了公司的利润增长。

收购鸿秦科技为同有科技带来了较高的商誉,半年报显示,公司账面商誉有4.61亿元,占公司总资产的近三成。而收购鸿秦科技时,交易对方承诺2018年至2021年扣除非经常性损益后的盈利分别不少于2900万元、4600万元、5900万元、7100万元,承诺盈利共计不少于2.05亿元。

2018年和2019年鸿秦科技扣除非经常性损益后净利润分别为2961.69万元和4617.80万元,几乎是压线完成业绩承诺,面对2020年的5900万元利润目标,如果无法实现,同有科技将有商誉减值危险。

现金流困难寻求可转债补血

受疫情影响,今年许多上市公司的经营普遍下滑,而从资本市场融资补血就成为一个重要手段。随着再融资和减持相关规则的收紧,导致定增不再成为上市公司的首选,可转债规模迅速扩张,特别是可转债上市后即可以减持,没有了定增的锁定期,更有利于投资方。

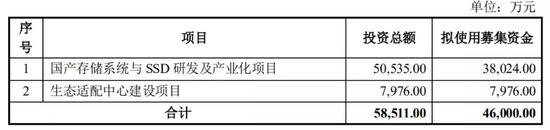

9月8日,同有科技公告向不特定对象发行可转换公司债券预案,此次发行募集资金总额不超过4.6亿元,扣除发行费用后3.8亿元用于国产存储系统与SSD研发及产业化项目;7976万元用于生态适配中心建设项目。

为了巩固在SSD领域的市场,同有科技在今年5月公告,计划投资3.5亿元在长沙高新区建设占地56亩的存储产业园,涵盖软硬件研发、生态适配、大规模存储系统及SSD智能制造和存储产业孵化四大功能。

显然,产业园投资资金对应的就是这次可转债。同有科技在公告中称,2017年至2020年6月30日的资产负债率分别为16.33%、9.48%、24.72%、17.82%,总体资产负债结构较为稳定,长期偿债风险较小,随着未来可转债持有人陆续实现转股,资产负债率将逐步降低。

虽然同有科技的负债率较低,但公司的经营现金流却有极大的压力,2018年以来同有科技经营活动净现金流量始终为负,2018、2019年经营活动现金流净额分别为-3107.64万元、-1589.76万元,2020年上半年为-3439.28万元,同比大幅下降174.98%。

可转债可以变更资金用途,这也是上市公司普遍的策略,获得可转债资金后还可以补充流动资金,这甚至比银行贷款还划算,因为不用支付利息。

“代持”危机尚未完全解除

在公布发行可转债同时,同有科技也表示,经自查,公司最近五年不存在被证券监管部门和交易所处罚的情形。

可转债发行条件并未规定公司一定时间内未曾遭遇监管处罚,但如果上市公司有违规行为记录,便不利于可转债发行。因此在筹备发行可转债时,上市公司往往都会公告近五年来是否存在违规被处罚情况。

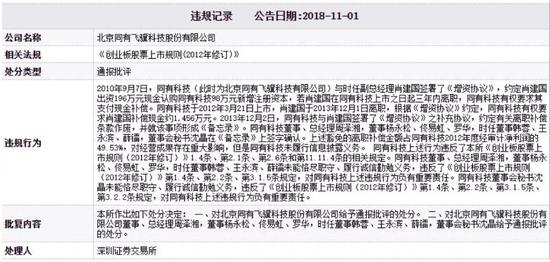

富凯君查询过往信息发现,同有科技虽然近五年并未被监管机构行政处罚,但是却领到过深圳证券交易所的通报批评处分,原因是同有科技未履行信息披露义务,违反了《创业板股票上市规则(2012年修订)》相关规定。

不仅同有科技被通报批评,公司董事、总经理周泽湘,董事杨永松、佟易虹、罗华,时任董事韩蓉、王永滨、薛镭,董事会秘书沈晶等一众高管均给予通报批评的处分。

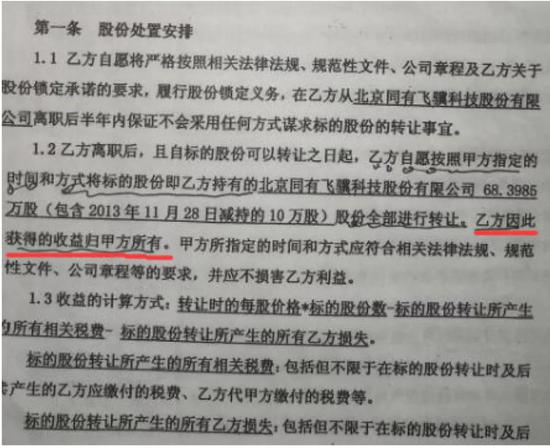

事情的起因正是同有科技实控人周泽湘与公司前高管肖建国迷雾重重的“代持”关系。因知情人举报,同有科技前副总经理肖建国在公司上市时出资持有的股份,实际上是为周泽湘代持,甚至双方曾签署《协议书》,约定肖建国减持后的收益转让给周泽湘。

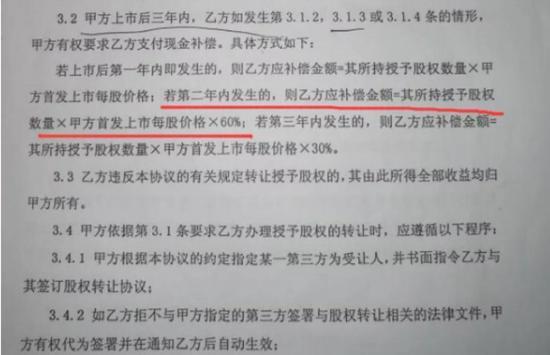

周泽湘与肖建国《协议书》关键内容

然而由于肖建国于上市第二年内离职,根据规定应补偿现金约1456万元给同有科技,然而同有科技并未向肖建国追讨补偿。直到知情人举报后,同有科技才紧急公告,表示董事会曾投票同意免去肖建国的补偿资金,但这一影响公司业绩的重大事件未能及时公告,构成了信披违规。

同有科技和肖建国签署增资协议

至于为何应该补偿给同有科技的资金,到了同有科技实控人周泽湘手中,同有科技表示,这是肖建国基于与周泽湘同学情谊,将两千余万元的减持资金赠予周泽湘。

然而举报此事的知情人告诉富凯财经,肖建国减持股份收益超过五千万元,双方协商未果最终引发了矛盾,他也因此获知了双方的“代持”关系,随后进行了举报。该举报人表示,他已收集了更多的证据,已向相关部门进行举报。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国