原标题:全球资产定价之锚:如果美国“实际利率”超预期回升 来源:华尔街见闻

目前美国实际利率接近历史低点,许多机构预期其2021年将温和反弹。但在最新研报中,高盛警示了实际利率以超预期速度回升的可能性,及其作为全球资产定价之锚,可能产生的潜在影响。

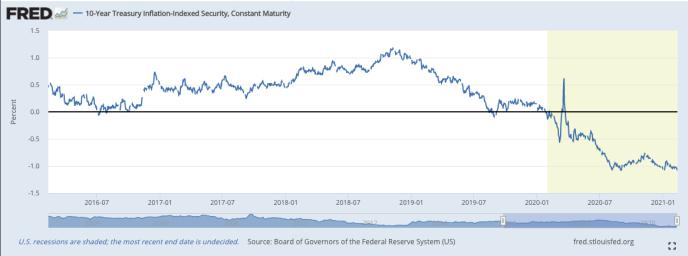

美国10年期通胀保值债券(TIPS)收益率接近历史低点

高盛表示,当前实际利率快速回升最有可能的催化剂,一是“政策驱动”,来自市场对货币、财政政策发生转变的预期,二是“增长驱动”,来自市场对经济增长改善作出的反应。该行回顾了过去15年美国三次实际利率飙升的时期,发现有以下几个明显的共同点:

1.通常都是在实际利率大幅下降之后出现的;2.都是在经济增长预期改善的背景下发生的;3.通常伴随着美联储货币政策、或财政政策的明显转变。

但是对市场而言,“增长驱动”和“政策驱动”究竟哪个占据主导至关重要。

高盛认为,如果像近期这样,对经济增长改善的预期始终坚挺,那么利率快速回升虽然可能给股票、信贷市场带来暂时性的焦虑,长期影响也相对有限。相比之下,“政策驱动”主导的实际利率变化往往更具破坏性。

更广泛的全球背景也影响着资产对实际利率变动的敏感性。比如2013年“缩减恐慌”时期,部分发展中国家增长放缓,使得美国实际利率上升的同时,全球新兴市场资产和大宗商品承受了巨大压力。而2015-2016年末那轮实际利率回升时全球增长预期改善,资产表现也就好得多。

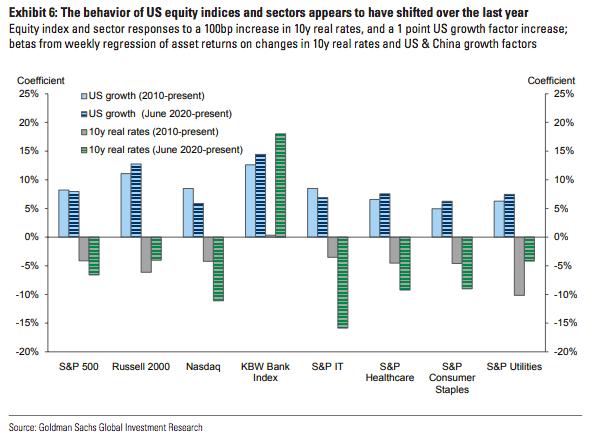

具体到当前股市上,高盛发现美股内部对经济增长和实际利率的敏感性,在疫情期间发生了明显变化。尽管银行股一直表现出众,但在经济增长和实际利率预期大幅上升的时期,科技类股却表现不佳,这是最近才出现的现象。高盛预计,科技股对更高实际利率的脆弱反应目前仍将持续。

至于应对高利率风险的方法,高盛表示最简单的还是投资美国国债。同时,让投资组合向对利率不那么敏感的领域倾斜,或将部分资金投入黄金和日元,可能也会有所帮助。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国