原标题:全球屏息以待!金融市场又将迎来历史时刻?

来源:华尔街见闻

去年4月,活久见的负油价,让原油投资者全懵了,整个市场也突然陷入了混乱。现在,有分析师警告,在另外一个关键市场,类似的戏码可能也要上演了。

但是与原油市场当时突然间崩溃不同的是,对于美股来说,这一次即将迎来的关键变化,反而可能会在接下来几个月内继续推升市场。

01 又将见证历史

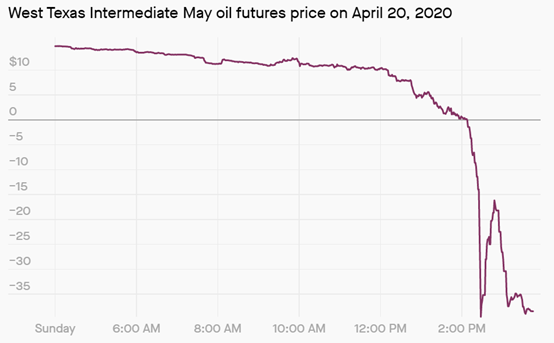

2020年4月20日当天,WTI 5月原油期货价格出现暴跌,接连跌穿10美元到1美元九道整数位心理关口。

在当天临收盘前,WTI一度跌至-40美元,最终收报-37.63美元/桶。

当时有分析师称,市场已经陷入了一场“全面的、日常的市场管理危机”。瑞穗银行资深石油分析师Paul Sankey甚至表示,在接下来一个月油价“很有可能”跌至每桶-100美元。

尽管随后油价并未继续下跌,但4月20日这个最低价和收盘价,也成为原油市场历史上再也难以抹去的记忆。

如今,全球市场可能即将迎来另一个历史性事件:衡量美国银行间流动性的关键指标——LIBOR-OIS利差,或将历史上首次跌至负值。

这个指标反映的是美国银行间拆借的信用风险和流动性风险。美国货币市场研究绝对前沿、瑞士信贷分析师Zoltan Pozsar最新预测称,到今年6月前, LIBOR-OIS利差就可能跌到0。

不仅如此,他还预计这个利差届时还存在进一步下行的风险,也就是跌入负值。

如果这一情况出现,那么将是美国历史上这一关键融资指标首次跌至负区间,就像去年春天崩跌的国际油市一样。

02 为何如此?

行业大拿为何给出这样的预测?

还得回到流动性这一问题上。简单说,2021年将有巨量的流动性涌入市场,将带来一场“流动性海啸”。

一方面,2021年央行将加速QE,这意味着将以史无前例的速度释放流动性。以美国为例,摩根士丹利在去年11月的研报中表示,今年美国财政部面临着大约2.4万亿美元的国债净发行量,但按照美联储当前的资产购买速度,预计美联储将只把其中不到一半(9600亿美元)货币化。

换句话说,明年美联储将需要将购买资产的速度增加一倍左右,才能达到将净国债发行完全货币化的效果。

另一方面,央行不是流动性进入金融市场的唯一途径,2021年将是货币+财政双重刺激的年份。这个关键变量就是在美联储的美国财政部账户(TGA)。在美国,通过允许其存储于美联储的现金余额下降,美国财政部可以增加市场上的流动性。

花旗2月一篇研报指出,过去一年这一账户余额已经从3500亿美元增至逾1.6万亿美元。然而由于债务上限的要求,意味着美国财政部将在未来几个月释放1万亿美元左右。

03 美股还不用担忧

如此滔天的洪水能流向哪里呢?

首先当然是情绪已经极度乐观的美股。

花旗在2月初的研报中认为,如今美股的泡沫非同寻常,何时见顶,要看的不再是市场情绪是否已经极度乐观或者股价开始迅速攀升,更重要的是,美联储和美国财政部的“放水”是否还会继续。

花旗表示,虽然美股估值存在泡沫,但投资者无需担心,除非央行过早地缩减购债规模。

除此之外呢?

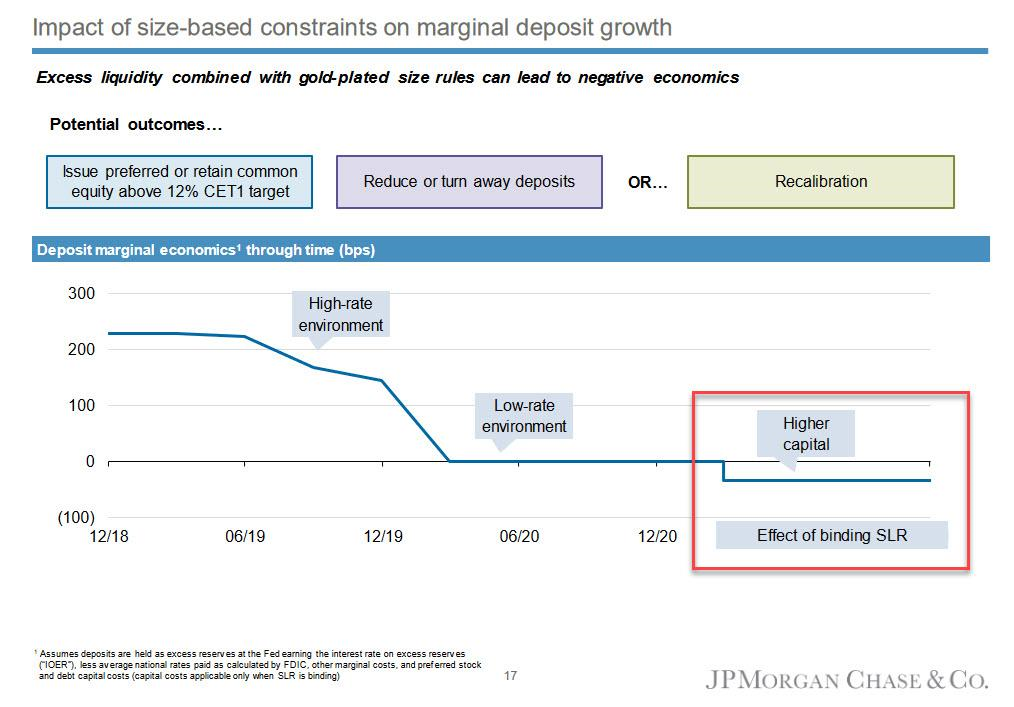

首先,银行是不行的,美国大型银行的补充杠杆率(SLR)都有严格限制。

其次,货币基金也是不行的,因为隔夜逆回购工具(o/n RRP facility)也有上限,单只货币基金仅300亿美元,杯水车薪。

无处可取的流动性意味着,除非美联储采取行动,否则商业银行可能在几周内就出现负利率,回购市场也将出现负利率。

对于前一种情况,摩根大通已经在最新财报中非常明确地给出警告:如果流动性过剩和银行存在规模限制,那么2021年可能会出现负利率。

后一种情况,关键指标已经反映类似趋势:当前,反映未来融资借贷成本压力FRA-OIS利差已经降至十年来最低水平。

更值得注意的是反映银行拆借的信用风险和流动性风险LIBOR-OIS利差,也就是文章开头提到的可能首次出现负值的关键融资指标。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国