中金:现制茶饮行业与奈雪的茶

原创 林思婕 郭海燕 中金点睛

我们看好现制茶饮行业的前景,其在中国传统茶文化的基础上,满足了新生代消费者对生活方式的追求,具有广阔空间。我们认为持续达到甚至超预期的产品和体验为现制茶饮企业构筑品牌力从而使之胜出,而排队是品牌力的体现。

摘要

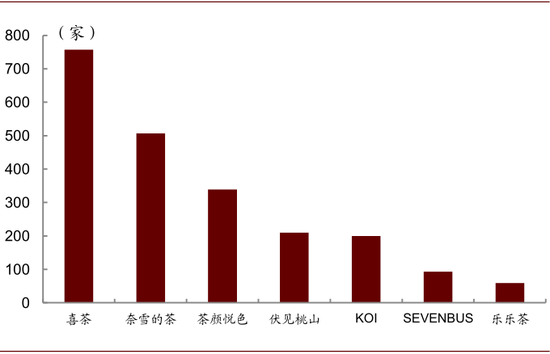

现制茶饮行业空间广阔,强者恒强。茶一直是中国最受欢迎的饮品之一,根据灼识咨询数据,2020年中国茶市场规模约4,107亿元,其中现制茶饮约1,136亿元,渗透率不断提升。我们认为现制茶饮行业(尤其是高端现制茶饮)发展空间广阔、有望快速增长,主要驱动因素为:1)消费升级、品质消费兴起,现制茶饮也在品质化、健康化;2)新生代消费者对现制茶饮所代表的品味与趣味兼具、轻松愉悦的生活方式有热爱和追求;3)线上渠道的发展拓宽了现制茶饮的购买渠道、传播渠道和营销渠道。横向对标星巴克(2020年末在中国有超4,700家门店、覆盖180多个城市),领先现制茶饮品牌仍有较大渗透空间。竞争格局上,高端现制茶饮店CR5超50%,龙头相对集中,我们认为由于头部品牌拥有领先的品牌知名度、供应链优势、数字化能力及资金实力,有望强者恒强。

好企业具备品牌势能和创新力,消费者愿意为之排队等待。一个品牌的发展空间有多大取决于品牌势能,即对消费者的影响力和与消费者之间的化学反应。根据《2020中国新茶饮行业发展白皮书》,品牌知名度和受欢迎度前二均为喜茶和奈雪的茶。喜茶火热的排队情况也是其品牌势能和创新力的体现。我们认为品牌力形成的关键在于持续达到甚至超过预期的产品和体验,最终方能实现更强的获客能力、更高的盈利水平和更快的扩张速度。

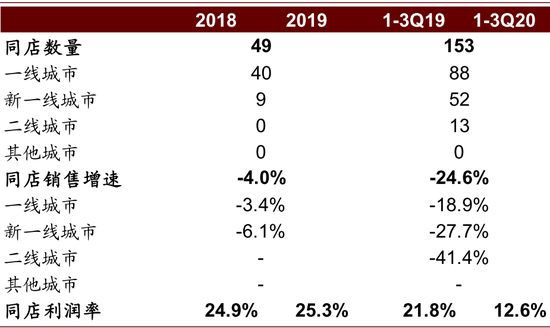

奈雪的茶已公布招股书,现阶段成熟店模型较强,但总部费用较高致公司亏损。奈雪的茶是高端现制茶饮品牌,截至2021年2月5日拥有507家奈雪的茶门店。2019年同店利润率25.3%,成熟店模型较强。公司于2018年、2019年、1-3Q20均取得亏损,我们认为主要由于总部费用偏高。快速拓店导致的加密分流也带来了近两年单店日均销售额和同店销售额的下滑,因此单店模型的稳定性有待持续观察验证。

我们认为奈雪的茶未来发展机遇与风险并存。奈雪的茶在行业广阔发展空间的大背景下,面临快速拓店(公司计划2021/22年开300/350家奈雪的茶门店,以PRO店为主,我们认为PRO店虽单店收入可能少于标准店、但由于更灵活的规模及布局有望取得更高的坪效和利润率)、提升盈利水平(包括数字化手段优化人员配置和运营效率、品牌议价力提升带来更优惠租金费率等)、价值延伸的机遇。不过同时,我们认为奈雪的茶也可能面临增速放缓风险,以及创新、管理、公关危机和食品安全风险。

风险

消费者喜好迭代加速;行业竞争加剧;公关危机风险;食品安全风险。

目录

正文

现制茶饮行业:空间广阔,品牌势能和创新力是核心竞争力

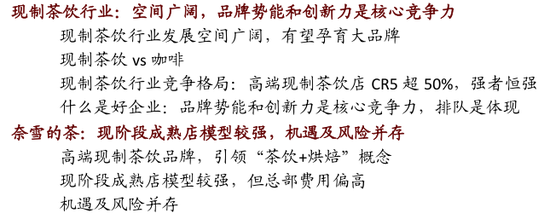

现制茶饮行业发展空间广阔,有望孕育大品牌

中国茶文化源远流长,茶占非酒精饮料市场超35%。茶一直是中国最受欢迎的饮品之一,根据灼识咨询数据,按零售消费价值计,2020年中国茶市场规模约4,107亿元,占非酒精饮料市场超过35%,远超过中国咖啡市场约655亿元的规模;其预计中国茶市场规模将以14.6%的CAGR增长至2025年的约8,102亿元,超过非酒精饮料行业10.4%的增速。

现制茶饮渗透率迅速提升。茶包括现制茶饮以及茶叶、茶包、茶粉及即饮茶饮等。长期以来,茶一直是中国文化中的传统饮品,用开水冲泡;20世纪80年代,台湾出现了珍珠奶茶,一种新的喝茶方式就此诞生,不久红遍亚洲。根据灼识咨询数据,2020年中国现制茶饮市场规模约1,136亿元,预计将以24.5%的CAGR增长至2025年的约3,400亿元,远超茶市场整体14.6%的增速,渗透率迅速提升。

新茶饮契合消费升级趋势,迎来大发展。在消费升级大趋势下,新茶饮品牌(如喜茶、奈雪的茶、乐乐茶)把握这一大趋势,注重产品品质及消费场景跃升,引领现制茶饮进入3.0时代——“新茶饮”时代。弗若斯特沙利文和喜茶联合发布的《2020中国新茶饮行业发展白皮书》将新茶饮市场定义为:

► 产品品质:严选材料、创新配方,注重产品品质是最基本的标准。

► 品牌影响力:致力于塑造并传递品牌文化,对新世代消费人群拥有强大的品牌影响力。

► 线上线下全场景:注重多元化消费场景和差异化消费体验的打造。

► 数字化赋能:以业务全面数字化运营提质增效。

图表: 现制茶饮市场发展演变

资料来源:弗若斯特沙利文×喜茶《2020中国新茶饮行业发展白皮书》,中金公司研究部

图表: 中国茶市场规模及结构

资料来源:灼识咨询,中金公司研究部

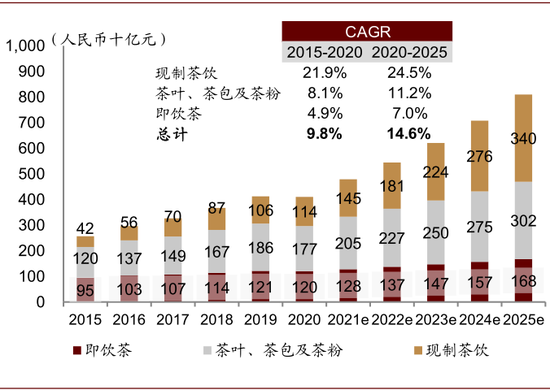

图表: 中国现制茶饮店现制茶饮产品规模及结构

资料来源:灼识咨询,中金公司研究部

我们认为现制茶饮行业(尤其是高端现制茶饮)发展空间广阔,有望孕育大品牌。灼识咨询预计中国高端现制茶饮店现制茶饮产品销售额将由2020年的约129亿元增长至2025年的约522亿元,CAGR达32.2%。主要驱动因素为:

► 消费升级、品质消费兴起:中国消费者的消费能力及人均可支配收入迅速提高,灼识咨询预计到2025年,一线城市及新一线城市的人均可支配收入将分别增至约10万元和6.4万元。2015-2019年中国社会消费品零售总额CAGR达9.2%。自从第一款珍珠奶茶问世以来,不仅引入了更多的配料及风味,整体品质也在不断提高、并且更加健康化,契合消费升级大趋势下对品质的追求。

► 新生代消费者对生活方式的追求:相比“餐”更偏向于功能性和刚需,“饮”更偏向于生活方式和精神追求。新生代消费者逐渐成为中国主力消费人群,他们追求更具潮流文化和更高品质的产品,社交需求强烈,因此现制茶饮(尤其是高端现制茶饮)通过高品质产品、更具美感的产品呈现、更具高级感的消费环境满足了新生代消费者的需求。茶饮成为消费者疫情期间仅次于火锅的最为想念的餐饮需求。

图表: 消费者疫情期间最想念的餐饮品类

资料来源:弗若斯特沙利文×喜茶《2020中国新茶饮行业发展白皮书》,中金公司研究部

► 线上渠道的发展:移动互联网的普及不仅拓宽了消费者购买现制茶饮的渠道(灼识咨询预计2020年现制茶饮销售额的外卖占比约25%、并有望于2025年达33%),且通过话题、口碑营销助推新茶饮品牌快速引流获客,还能够通过会员体系和创新营销方式等提高顾客忠诚度或吸引顾客。

对标星巴克,领先现制茶饮品牌仍有较大渗透空间。星巴克在定位客群、选址等方面与高端现制茶饮品牌有一定相似性,截至2020年末,星巴克已经在中国入驻180多个城市、拥有超过4,700家门店。对比之下,领先的现制茶饮品牌如喜茶、奈雪的茶、乐乐茶在门店数量、入驻城市数量、城均门店数量上均有较大提高空间。

图表: 中国大陆星巴克及领先现制茶饮品牌的门店网络

注:数据截至2020年末

资料来源:弗若斯特沙利文×喜茶《2020中国新茶饮行业发展白皮书》,中金公司研究部

图表: 代表性城市百万人口门店渗透率

注:数据截至2020年末

资料来源:弗若斯特沙利文×喜茶《2020中国新茶饮行业发展白皮书》,中金公司研究部

现制茶饮vs咖啡

星巴克的成功验证了咖啡是一门能够出大品牌的生意,相比咖啡,现制茶饮更具娱乐性(基于喜欢去消费)而非功能性(提神醒脑)、上瘾性不如咖啡强,因此粘性不如咖啡强、消费频次不如咖啡,根据CBNData和奈雪的茶联合发布的《2020新式茶饮白皮书》,每天1杯或更多的新茶饮消费者占比12%,而根据《2018-2019中国咖啡消费蓝皮书》,每天1杯或更多的咖啡消费者占比33%。此外,现制茶饮较咖啡SKU更多,因而标准化难度更高,也引发了现制茶饮时尚风险更高的担忧。不过我们认为现制茶饮也有优于咖啡之处:

► 更容易创新:咖啡SKU较少,也导致其难出新品,而茶饮更容易创新,且包容性更强、更容易与其他材料融合。至于与标准化的平衡,现制茶饮相较咖啡仍有可提升空间,不过总体而言现制茶饮不需要复杂烹饪、可实现相对较高的标准化程度。至于时尚风险,外观的呈现千变万化,实则有一些相通之处(如水果茶可用相同的茶底搭配不同的水果),且现制茶饮在面对消费喜好变化时一般不产生太多备货损失。

► 更容易下沉:现制茶饮店的市场下沉明显快于现磨咖啡,受到传统茶文化的影响、以及现制茶饮低于现磨咖啡的客单价,下沉市场对现制茶饮的接受或快于咖啡。

► 尚无星巴克这样的绝对龙头:现制茶饮行业尚未形成咖啡行业这样“星巴克为绝对龙头、第二名差距较大”的格局,消费者的品牌认知尚未被一家主导,更多的领军品牌拥有成长的机会。

图表: 现制茶饮和咖啡多维度对比

资料来源:中金公司研究部

现制茶饮行业竞争格局:高端现制茶饮店CR5超50%,强者恒强

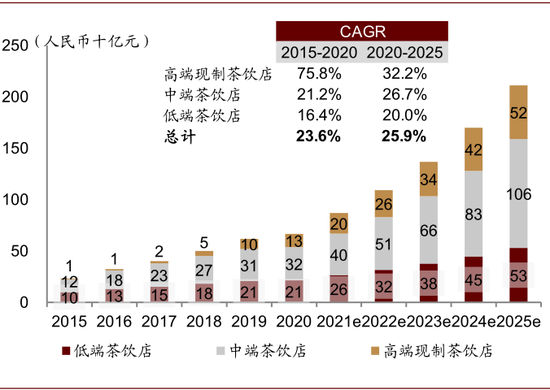

中国新茶饮市场的主要参与者包括喜茶、奈雪的茶、茶颜悦色、乐乐茶等。根据《2020中国新茶饮行业发展白皮书》和各公司微信小程序数据,截至目前,新茶饮市场门店数最多的是喜茶;截至2020年底,覆盖大陆城市数量最多的是奈雪的茶。根据灼识咨询数据,2020年前9个月,高端现制茶饮店CR5超50%,龙头相对集中。我们认为由于头部品牌拥有领先的品牌知名度、供应链优势、数字化能力及资金实力,以及疫情下大量长尾商家停业为头部品牌带来的加速扩张机遇,龙头品牌有望强者恒强。

图表: 新茶饮市场主要参与者门店数量

注:KOI、伏见桃山数据截至2020年末,奈雪的茶数据截至2021年2月5日,其余数据截至2021年2月16日

资料来源:公司微信小程序,弗若斯特沙利文×喜茶《2020中国新茶饮行业发展白皮书》,灼识咨询,中金公司研究部

图表: 新茶饮市场主要参与者主要指标概览

注:数据截至2020年末

资料来源:弗若斯特沙利文×喜茶《2020中国新茶饮行业发展白皮书》,中金公司研究部

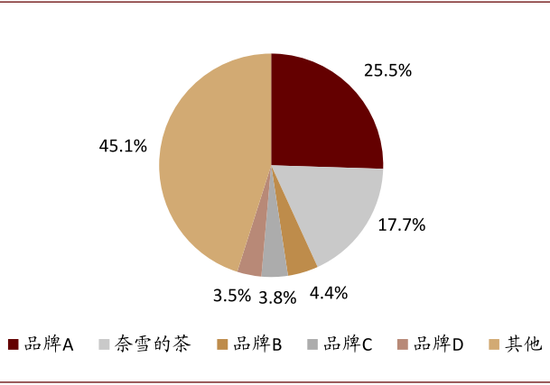

图表: 中国大陆五大高端现制茶饮品牌市占率(1-3Q20)

资料来源:灼识咨询,中金公司研究部

什么是好企业:品牌势能和创新力是核心竞争力,排队是体现

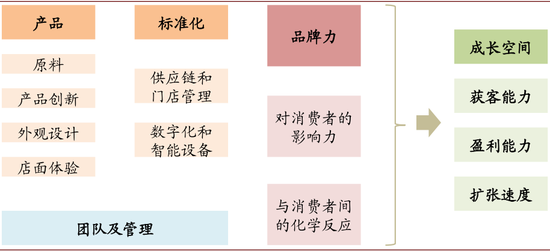

品牌力是深厚护城河。一个品牌的发展空间有多大取决于品牌势能,即对消费者的影响力和与消费者之间的化学反应。当一个品牌对消费者形成了强大的影响力、能够引领消费者的认知、与消费者产生了情感纽带,才能形成很高的品牌忠诚度和粘性,最终把“品类消费者”转化为“品牌消费者”,进而获得广阔成长空间(更强的获客能力、更高的盈利水平和更快的扩张速度)。而要想增进品牌势能,需要追求灵感、追求极致,提供持续达到甚至超过预期的产品和体验。具体而言,就是立足于原料、产品创新、外观设计、店面体验等,并通过标准化运营管理实现一贯始终的高质量。

图表: 现制茶饮企业核心竞争力的打造

资料来源:中金公司研究部

排队情况是品牌力的体现,喜茶作为新茶饮的开创者和引领者、品牌力位列第一。根据《2020中国新茶饮行业发展白皮书》,在新茶饮品牌中,位列品牌知名度前四的是喜茶、奈雪的茶、乐乐茶、茶颜悦色(在消费者首先想到的新茶饮品牌中,四个品牌的占比分别为42%、32%、4%、4%),位列品牌受欢迎度前四的是喜茶、奈雪的茶、茶颜悦色、乐乐茶(在消费者最喜欢的新茶饮品牌中,四个品牌的占比分别为32%、24%、13%、11%)。我们对比了现制茶饮品牌在同一时间的排队情况,在上海和北京的9个典型商圈,喜茶、乐乐茶、一点点的平均等待单量分别为35、22、4,平均等待杯量分别为71、25、6。

图表: 现制茶饮品牌品牌力对比

资料来源:弗若斯特沙利文×喜茶《2020中国新茶饮行业发展白皮书》,中金公司研究部

图表: 同一时间现制茶饮品牌排队情况对比(单量和杯量)

注:统计时间为2021年2月16日18-20时

资料来源:喜茶GO小程序,乐乐茶点单小程序,1点点+小程序,中金公司研究部

奈雪的茶:现阶段成熟店模型较强,机遇及风险并存

高端现制茶饮品牌,引领“茶饮+烘焙”概念

奈雪的茶是中国高端现制茶饮连锁品牌,专注于提供采用优质食材现制的优质茶饮。自2015年在深圳开设第一家奈雪的茶茶饮店以来,奈雪的茶门店数量已由截至2017年底的44家增加至3Q20末的422家(中国大陆61个城市的420家+中国香港1家+日本1家),并进一步增加至2021年2月5日的507家。

图表: 奈雪的茶茶饮店网络(3Q20末)

资料来源:公司招股书,中金公司研究部

引领“茶饮+烘焙”概念,持续推动产品创新。根据灼识咨询,公司首先在中国使用新鲜水果制备现制茶饮并首先在中国创新提出现制茶饮搭配烘焙产品的概念。截至2021年2月5日,核心菜单有超过25种经典茶饮及超过25种经典烘焙产品。新鲜水果茶契合了人们追求品质消费、健康消费的趋势。“茶饮+烘焙”是较为搭配的场景,根据《2020新式茶饮白皮书》,53%的消费者表示在享用新茶饮时偏好搭配烘焙类产品,交叉销售也使得公司获得较高的客单价,2020年前三季度奈雪的茶每单的平均销售价值达到43.3元(行业平均约35元)。此外,公司不断围绕核心菜单进行创新,平均每周推出约1款新茶饮,并且自2018年以来推出约60种季节性产品。

图表: 奈雪的茶三大最畅销经典茶饮(1-3Q20)及烘焙产品

资料来源:公司招股书,中金公司研究部

图表: 奈雪的茶三大畅销季节性茶饮(1-3Q20)

资料来源:公司招股书,中金公司研究部

通过店面设计来传递品牌理念。公司精心设计每家奈雪的茶茶饮店,在其中加入艺术元素,以创造一个舒适的高档社交场所,致力于通过空间、家具、装饰、照明及背景音乐等方方面面的设计唤起最佳茶道以及最优的现代精致生活体验。此外,公司还推出创意主题店(如奈雪梦工厂、奈雪的礼物店、奈雪Bla Bla Bar)来加强与顾客的互动。公司注重门店的选址,过往选址多位于高级购物中心等黄金地段,根据灼识咨询数据,2020年中国商品交易总额排名前50的购物中心里有28家开设奈雪的茶茶饮店。

图表: 奈雪的茶典型门店及创意主题店

资料来源:公司招股书,中金公司研究部

数字化和智能设备助力供应链和门店管理标准化。奈雪的数字化店内库存系统可以实时跟踪及智能分析每家门店主要食材的库存水平及有效期,从而帮助预测需求、管理库存水平及限制整体浪费。奈雪正打造智能店员调度系统,使其根据每家门店情况自动调配人员轮班及订单分配。此外,公司已引入诸多智能设备以提高制作茶饮的效率,如自动茶饮冲泡机、制作芝士配料的定制机器、自动摇茶机等。公司的IT团队由在国内外技术巨头(如亚马逊、阿里巴巴、京东、腾讯)平均工作了10年左右的9名资深人士领导。

现阶段成熟店模型较强,但总部费用偏高

现阶段成熟店单店模型较强,总部费用和新开店拖累公司整体利润。一家奈雪的茶标准茶饮店面积约180-350平米,2019年同店利润率25.3%,成熟店单店模型较强。不过,公司于2018年、2019年、1-3Q20均取得亏损,我们认为主要由于总部费用偏高(以2019年为例,广告及推广开支、物流及仓储费、融资成本、其他开支合计占收入11.3%,尚未考虑总部员工成本),以及新开店开办费用的拖累(如2018年底仅有155家店、2019年便净增172家店)。此外,成熟店单店模型的稳定性有待持续观察和验证。

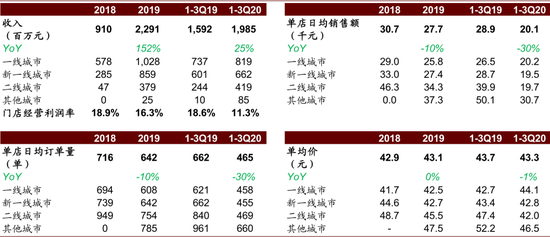

门店扩张速度快,单店日均销售额和同店销售额有所下滑。奈雪的茶近年来开店速度快,2017年底仅44家店,2018年净开111家,2019年净开172家,2020年前三季度净开95家。快速拓店使得2019年公司收入增长130%,远高于其他餐厅品牌。不过,快速拓店导致的加密分流也带来了单店日均销售额和同店销售额的下滑,2019年单店日均销售额下滑10%,同店销售额下滑4%,不过同店利润率仍稳中有升。2020年前三季度,受COVID-19疫情影响,单店日均销售额下滑30%、同店销售额下滑25%、同店利润率也由21.8%下滑至12.6%,疫情后经营稳步恢复,如考虑2020年单三季度,单店日均销售额恢复至85%、同店销售额恢复至91%、同店利润率也恢复到18.1%的水平。

图表: 奈雪的茶门店数量及结构

资料来源:公司招股书,中金公司研究部

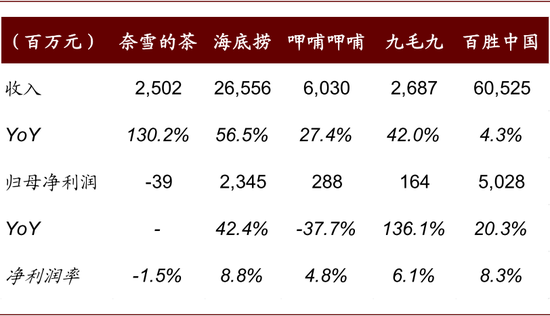

图表: 奈雪的茶及同业公司财务指标对比(2019)

资料来源:公司招股书,中金公司研究部

图表: 奈雪的茶茶饮店经营指标

资料来源:公司招股书,中金公司研究部

图表: 奈雪的茶茶饮店同店经营指标

注:同店界定为符合以下条件的店:1)2018年及2019年开业时间均不少于300天,或2)截至2019年及2020年9月30日止九个月开业时间不少于225天(视情况而定)。同店利润为同店销售额扣除同店层面产生的经营成本,包括材料成本、员工成本、租金成本、折旧摊销、水电开支及配送费用。

资料来源:公司招股书,中金公司研究部

机遇及风险并存

我们认为奈雪的茶在行业大发展的背景下,面临快速拓店、提升盈利水平、价值延伸的机遇。

► 快速拓店(含PRO店):受益于现制茶饮行业的广阔空间以及奈雪的茶目前阶段较强的成熟店模型,我们认为奈雪的茶有望迎来快速拓店的机遇。公司计划2021和2022年分别开300和350家奈雪的茶茶饮店,其中约70%规划为奈雪PRO茶饮店(2020年11月推出,截至2021年2月5日有14家),以于不同的消费场景下(如高级写字楼及住宅社区)实现更广的顾客覆盖、提升经营效率。奈雪PRO茶饮店的规模及布局更加灵活,具体说来:1)不同于标准店采用“前店后厂”模式现制烘焙产品,PRO店移除现场面包房区域,销售预制烘焙产品(于中央厨房提前制作),急速烤箱简单加工即可,节约顾客等候时间;2)搭建专门区域、提供到店取货及外卖订单服务,并设有零售区域、提供零食及伴手礼等。我们认为PRO店虽然单店年收入可能少于标准店,但有望取得更高的坪效和利润率。

图表: 奈雪PRO茶饮店图片

资料来源:公司招股书,中金公司研究部

► 通过数字化等手段提升盈利水平:数字化和智能设备的投入有望进一步优化公司茶饮店的人员配置、成本及经营效率,进而提升盈利水平。此外,随着品牌力提升,公司向次级商圈及下沉市场渗透时有望获得更优惠的租金费率,规模经济效应也有望使得广告和物流仓储等费用被摊薄。

► 价值延伸:公司有望以奈雪的茶商标名为中心,持续推出新系列的衍生产品,如生活方式用品及伴手礼,包括茶礼盒、即饮茶饮、茶袋、预包装甜点及休闲零食等包装食品。此外,公司有望渗透到新的零售渠道(如各种电子商务、短视频及实时流媒体平台)以增加线上及线下及连锁超市业务。

不过同时,我们认为奈雪的茶也可能面临增速放缓风险,以及创新、管理、公关危机和食品安全风险。

► 增速放缓风险:公司在产品上定位于“茶饮+烘焙”(对消费场景或有一定限制),在店面上定位于较大面积、类似于“第三空间”。能否有效获得新茶饮店的位置、能否在竞争激烈的环境中控制成本,存在一定不确定性。奈雪PRO茶饮店致力于打造更小面积的门店(不过相较同业的小型店/外卖店仍偏大),但由于各种原因(如缺乏客户接受度、过度多元化、运营效率低以及品牌推广战略失败),公司未必能成功开发新店型及探索新商机。进而,公司未必能以预计速度增长,增长可能放缓。并且,在扩张的过程中,成熟店利润率能否维持相较稳定、新店能否顺利爬坡、最终使得公司整体实现一定程度盈利,存在一定不确定性。

► 创新风险:公司不一定能始终有效地判断市场方向,并在不断变化的市场中成功识别、开发及推广新产品或改良产品,以迎合客户喜好变化。

► 管理风险:公司不一定能有效管理供应链并确保供应商继续持续满足公司的质量及其他标准,不一定能吸引、培训及留住不断增长的员工队伍以支持运营。进而,能否持续保持及提高产品和服务质量、能否持续维持及提升品牌力,存在一定不确定性。

► 公关危机风险:公司对业务的宣传可能会使公众、监管机构及媒体更加关注,可能成为公众审查(包括向监管机构投诉、负面媒体报道等)的对象(例如茶颜悦色在马克杯上印制的文案最近引发了公关危机),可能会损害公司的声誉。

► 食品安全风险:如果出现食品安全事件或报道(例如种植、生产、包装、运输、储存或制作过程中的饮食传播疾病、造假、惨假、污染或标签错误、员工卫生及清洁不到位或员工存在不当行为),可能会损害公司的声誉。

文章来源

本文摘自:2021年2月26日已经发布的《现制茶饮行业与奈雪的茶》

分析员 林思婕 SAC 执业证书编号:S0080520080005 SFC CE Ref:BPI420

分析员 郭海燕 SAC 执业证书编号:S0080511080006 SFC CE Ref:AIQ935

法律声明

向上滑动参见完整法律声明及二维码

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国