原标题:科技赛道上散发着白酒醇香的时间玫瑰

来源:基点启蒙

先给大家看一张图:上边是某支股票的日K线图,下边是外资对它的持仓占比;很明显,去年四季度以来持续遭遇号称“聪明钱”的北向资金疯狂减持,占自由流通股的比例从17%降至不足4%,绝对金额近300亿元......但公司的股价却在小幅震荡后,一路创出历史新高!

神奇的股价走势背后,是国内大佬的大幅加仓!包括易方达张坤、中欧周应波、工银袁芳、兴全谢治宇等大佬都在去年Q4以来对其进行了加仓,纷纷进了这些大佬所管理的基金前5大重仓股票。而高毅冯柳也早在去年Q3就以88亿的大手笔成为了当时这个公司的第四大流通股股东。

想必有些读者已经猜到故事的主角是谁了…

没错,这就是海康威视!

这些加仓的大佬中,不得不提的是张坤!2021年初的热门基金成为了热点话题,许多90后将追星变成了追明星基金经理,作为公募基金的领头羊,执掌千亿资产的易方达头牌基金经理张坤成为了聚光灯下“金融圈最靓的仔”。

在很多圈内人士看来,张坤是一个典型的长期主义者——重仓、换手率低。经典的案例为茅台,张坤管理的易方达中小盘是所有公募基金中唯一一只连续24个季度在前十大重仓股中都持有茅台的产品;六年的坚定持有,换回来的是丰厚的回报!

因此,张坤的持仓,

尤其是最新季度的加仓,

无疑应该成为投资者重点关注的对象。

看看张坤在2020年4季度的前几大加仓,想起前段时间广为流行的网络段子,“世界三大酒庄,罗曼尼康帝、拉菲、易方达”...

注:抄作用利器,一键查询各路大佬最新加仓!点击试用,或扫描文末二维码关注基点启蒙公众号后,点击聪明资金。

而海康威视,成为了“酒”之外张坤的另一“至爱”。2020年Q4,张坤加仓海康威视的金额达22.45亿,占全部加仓金额的比例高达9.23%,可谓加仓力度之大。

接下来我们会对“酒庄”中这支不一样的时间玫瑰进行详细鉴赏。

先给大家看一下海康威视的财务状况。

大家一定要记住,

公司如果很牛,

那一定会体现在财务指标上

(反之则未必…)。

以下5个财务指标是我们分析公司时必看的核心财务指标。

看了之后,可以说第一印象是海康威视的盈利能力非常优秀,自由现金流也比较健康。

很多著名教科书和圈内大佬都说过,ROIC,即资本回报率,是衡量一个公司盈利能力的最佳和最全面的单一指标,海康威视的ROIC近几年虽有所下滑,但仍达到22%以上,要知道茅台的ROIC也就是25%附近…

那么,海康威视到底是靠什么赚钱的?

*我们先简单看下海康威视的主营业务*

公司官网(公司官网是了解一个公司的最直接渠道)介绍:“海康威视是以视频为核心的智能物联网解决方案和大数据服务提供商,业务聚焦于综合安防、大数据服务和智慧业务…致力于构筑云边融合、物信融合、数智融合的智慧城市和数字化企业。”

*如果读者想进一步了解公司盈利主要来源于哪些产品;很简单,再看一下海康威视分产品类型的毛利占比(公司年报都会披露):

*通过以上三个步骤基本上就可以非常快速地了解一个公司的业务干得如何、干什么的、靠哪些产品赚钱。

简单总结:

1.海康威视盈利能力非常优秀,自由现金流也比较健康;不过收入增速有所下滑;

2.主要业务为传统综合安防,并同时融入了人工智能业务(大数据和智慧业务);服务的客户主要包括政府、企业;

3.前端产品仍占主要盈利来源,中心控制设备、智能家居等也在明显上升。

我们的标题为“科技赛道上散发着白酒醇香的时间玫瑰”。

本质上,白酒在投资属性上的“醇香”来自于,赛道长(高端酒占比低),且茅台等酒企形成了厚厚的品牌壁垒;那么海康的“白酒醇香”来自于哪里?其实核心还是行业有没有长长的赛道,公司的核心竞争优势有没有形成厚厚的雪道!年纪大一点的读者可能有玩过红色警戒这款游戏的,就像把一辆矿车放在一片遍布黄金的山坡一样,旁边全是海,别人也过不来,那这辆矿车的主人岂不赚得盆满钵满…

1、长长的坡——传统安防到人工智能时代的受益者

如果只是停留在传统的安防行业,考虑到2016年以来安防行业增速已在放缓,应该说公司距离天花板已经不远了。

但2016年海康威视已经正式提出AI智能化浪潮到来。如果去读海康的年报,满满的都是AI、AI CLOUD、物联网、大数据等;显然已经不是一家提供设备的制造类企业。我们认为,视频监控行业已经由第一阶段的数字化(“看得见”)、第二阶段的网络化(“看得清”)进入到当前的第三阶段——智能化AI时代(“看得懂“)。

接下来,我们有必要回答以下3个问题。

问题一:行业未来的成长空间有多大?靠啥实现增长?

用通俗的语言去理解“视频监控行业进入到智能化AI时代”,就是以前用视频监控,客户需求就是防范安全问题,即看得见、看得清;现在已经转为了管理需求,即看得懂,并将视频监控设备捕捉到的有效数据应用到企业的管理中,增加企业的效益。

也就是说,如果这事能干成,视频监控行业本质上是进化成了SaaS行业,在过去的一次性卖设备基础上,还增加了软件端的永续收费业务。这也是物联网最终的商业模式——运营服务!

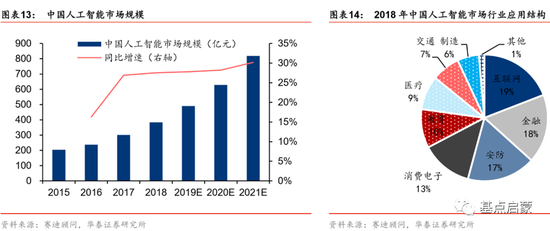

我们用数据感受下行业未来的增长空间:

中国的安防运营服务仅占安防产品的1/4,而日本、欧美为6-10倍!

具体到盈利的计算公式利润=P(价)*Q(量)-C(成本)中,对于智能化浪潮下的视频监控行业,增长点主要来自于Q;即应用场景的增多、增值服务收费的永续化。

比如海康的数羊神器,可以用一套4000元的无线监控红外+2000元的AI套装(增值服务,年收费)来智能化数羊;对于羊场主,既能节省人工成本(1年6万),还能避免人工数错;年投资回报率高达900%...对海康来说,既增加了羊场这一目标客户,也增加了2000元的AI套装收入,且按年收费。

诸多的例子还可以在海康威视AI开放平台等公众号官方信息找到许多,大家可以充分体验一下…

问题二:技术上是否已经具备商业化空间?

这个问题非常重要,类似于自动驾驶,地球人都知道这个行业的潜在增速肯定很高,是黄金赛道;但问题是技术上还没到可实现阶段。

不过AI计算机视觉技术的发展,已经使得在海量数据中实现快速检索价值数据并进行商业化应用成为现实。事实上,安防已经是人工智能行业目前较好的变现方式之一。

用数据说话:2018年中国人工智能市场规模达到383.8亿元,同比增长27.6%,预计18-21年复合增速为28.7%;2018年中国人工智能市场行业应用结构中,依次为互联网19.1%、金融17.6%、安防行业17.5%。

问题三:安防的应用多在政府,未来空间是否受限?

如果只是TO G(政府),则周期属性会非常明显,且价格空间受限;近几年海康的收入增速放缓也是受到TO G业务放缓拖累。但如果应用场景扩充至整个制造业,则成长性会明显提升!

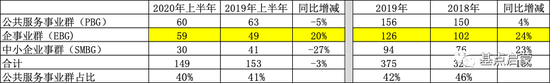

还是用数据说话:海康威视的收入构成中,来自企业(尤其大企业)部门的收入增长强劲,已经超过了来自政府部门的收入。核心就是中国的制造类企业已经由过去的拼规模化成本进入到了智能化、数字化构筑竞争优势的阶段,尤其是存量经济下龙头企业的集中度提升,而龙头企业对数字化的投入既有意愿也有能力!

总结:智能浪潮趋势下,无论从应用场景的增多,还是收入模式往软性、往永续化转变,都意味着海康所处的视频监控行业还远未见天花板。预计未来5-10年,行业的年均增速仍能维持在20%以上。

2、厚厚的雪——海康威视的技术优势+规模优势+渠道优势,构建清晰alpha优势

既然行业的赛道好,盈利能力又高(海康威视的ROIC与茅台接近),那为什么没有源源不断的新进入者?相反,这个行业的参与者数量还在不断减少;这一定是海康威视构筑了某些强大的alpha优势,阻挡了新进入者的进入。

分析个体alpha优势时,一定要先搞清楚所处行业的特征,才能精准分析。比如分析消费型行业,应该去比较个体在品牌、渠道等方面的实力;分析周期型行业,应该去比较个体在资源、成本控制等方面的实力。

视频监控行业的基本特征为:1)智能化阶段,需要不断的技术研发实力;2)碎片化市场,需要规模和渠道的竞争优势;3)客户对产品的“容错率”较低、客户粘性较强的市场,叠加AI的产业特性,进一步提升了行业的马太效应。

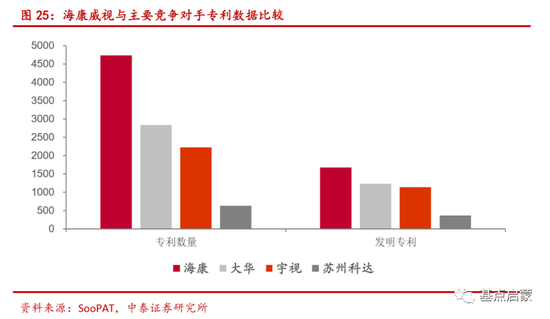

1)特征一:智能化阶段,技术是关键的竞争要素之一。从硬性指标来看,通过简单的数据对比,即可看出海康威视的研发实力。无论是专利数量、研发投入、研发人员各种维度对比,海康威视都把竞争对手甩在后边,即使是第二名的大华,也仅只有它的一半…

从软性指标来看,海康的核心管理层以技术型人员为主,核心技术人员大多出自于清一色的原52所高级工程师。业内人士也戏称,海康有很多“工”,而在大华有很多“总”,还是能对比出海康良好的工程师研发氛围。

分析到这里,大家的疑问是,如果类似华为这样的强技术企业进入这个行业(事实上华为确实有这个想法),是否将撼动海康的龙头地位?

但如果大家清晰认识到视频监控行业的后边两点特征,这个顾虑可能会明显打消。

2)特征二:行业的碎片化属性,导致规模和渠道网络同样也是关键的竞争要素。视频监控行业的典型特征为下游用户不集中、应用和产品分散、客户定制化需求多。海康CEO胡扬忠曾说过,“视频监控市场异常复杂,是多层次、碎片化市场。”比如每个城市、每个行业对产品的要求标准都可能有差异。体现在海康的财报中,前五大客户占比不足5%。

行业的碎片化导致其必须每个产品都达到规模化后,才能具备成本优势。海康经过多年的积累,已经达到了上万个应用,且标准化平台开发下,模块复用率提升,规模经济开始显现。

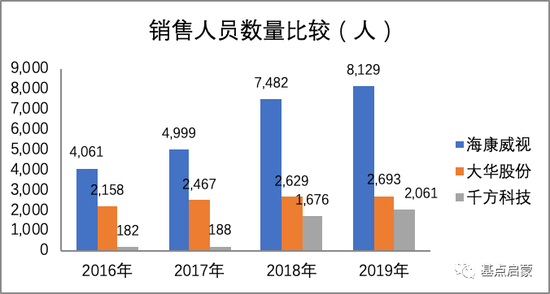

行业的碎片化同时也提出了渠道下沉的要求;且视频监控产品专业性较强,售前培训和长期的售后服务需求大;自建渠道不仅能使公司即时感知客户需求,进行更好的市场开发,还能进一步增强客户粘性。

很明显,规模和渠道网络这两点竞争优势,不是一个新进入这个行业的参与者在短时间内可以具备的。而海康经过多年的投入,已经具备了相当强的竞争实力,进入成果收获期。可以在财务上验证的指标为,毛利率逐步提升+研发费用和销售费用增速均在放缓;净利率(毛利率-费用率)有望迎来加速上行。

3)特征三:行业的马太效应特征明显,强者愈强。

①安防产品不同于其它商品,安全可靠性最重要,对产品的容错率较低;

无论对于政府、大企业还是高端住宅,其选择行业龙头的倾向性更高。

②客户的粘性较强。

摄像头的更新周期不算短,如果要更换厂家,那么包括服务器、应用平台等各种配套设备可能都需要替换,还得迁移历史数据,既耗时又耗钱。

③人工智能行业本身有天然的规模效应。

人工智能跟云计算类似,客户越多,数据越多;数据越多,产品越好;产品越好,客户越多…因此,头部公司的优势会愈来愈清晰,不停进化,给客户提供更好的产品,从而形成非常强大的规模效应,形成天然的护城河。

从这个角度也可以回答华为与海通的竞争问题。人工智能的三大竞争要素,算法、算力和数据,海康的相对劣势在于算力;但算力可以多渠道购买(AI芯片的市场价格已经有明显下降);更重要的竞争壁垒其实在于数据,要有足够多的数据去进行人工智能训练;所以从这个角度,由于海康在这个行业的先发优势,数据这一端也能和华为等潜在竞争对手拉开差距。

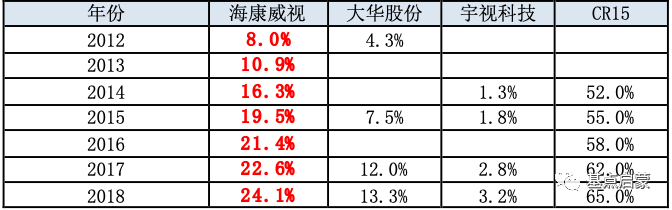

表:海康威视在全球的市占率逐年提升,龙头地位明显

作个总结:

我们认为,海康威视经过长期的积累,有望成为真正的酱香型科技公司!

1.长长的坡:上个十年,是属于移动互联网的时代,诞生了数家万亿级市值公司,如亚马逊、苹果、阿里、腾讯等。未来十年,人工智能会是时代主题之一,且想像空间巨大,因为这是全方位立体式重新赋能各行各业,大幅提高生产率的工具型行业。这保证了海康所处的赛道具有长长的坡。

2.厚厚的雪:视频监控行业具有碎片化、客户粘性较强等市场特征,叠加智能化浪潮下技术要求高和天然的规模效应特征,海康具备的技术优势+规模优势+渠道优势,匹配了强者应该具备的竞争要素。集中度提升的趋势仍会持续。

行业赛道长+集中度继续提升,

足以支撑海康威视成为科技赛道上

散发着“白酒醇香”的时间玫瑰!

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国