炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

【安信策略】市场急跌告一段落,等待反弹条件孕育

来源: 陈果A股策略

投资要点

在上周的策略报告《市场短期中性,结构调整优化》中,安信策略已将对市场的看法从积极转为中性,提示今年的春季行情从时间和空间上已经基本到位。在我们与投资者沟通交流的过程中,近期飙升的美国长期国债收益率成为投资者最关心的焦点问题。

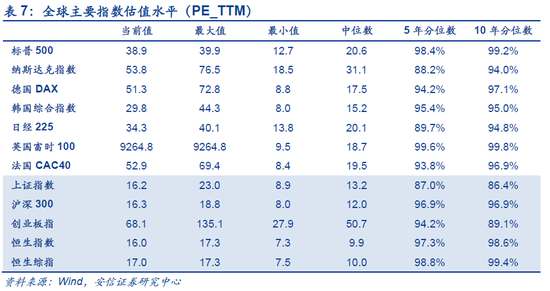

我们认为,A股市场过去一年估值扩张的重要原因来自于全球流动性宽松与无风险利率下行,随着美国经济加快复苏,美债收益率上升,A股市场的估值难以避免地面临修正压力。综合评估,我们认为美债利率前期过快攀升,预计短期暂趋稳定,A股市场急跌也将告一段落。但总体看,美债利率上升趋势并未逆转,未来数月A股市场估值环境依然面临重心下移的挑战,总体基调是市场处于估值调整期。投资者后续对于投资标的的选择,在估值和盈利超预期程度等方面,都需要比过去年一年更为苛刻。

短期预计3月重要会议期间风险偏好趋于平稳,后续需要等待以盈利超预期为主要动力开启反弹行情,我们认为反弹条件目前在孕育中。当前行业重点关注:房地产、银行、公用事业、化工、有色、军工、新能源等。主题关注:碳中和、数字经济等。

■风险提示:

1. 国内信用收缩超预期;2.美债收益率快速上行;3. 全球疫情未获得有效控制。

正文

本周市场风险偏好下降,上证指数,中小板指,创业板指涨跌幅分别为-5.06%,-9.15%,-11.30%。从行业指数来看,本周房地产(4.44%)、钢铁(0.69%)、公用事业(0.24%)、建筑装饰(0.13%)、纺织服装(-0.48%)等行业表现相对较好,食品饮料(-14.30%)、休闲服务(-12.90%)、电气设备(-10.11%)、汽车(-9.60%)、医药生物(-8.20%)等行业表现靠后。

在上周的策略报告《市场短期中性,结构调整优化》中,安信策略已将对市场的看法从积极转为中性,提示今年的春季行情从时间和空间上已经基本到位。在我们与投资者沟通交流的过程中,近期飙升的美国长期国债收益率成为投资者最关心的焦点问题。

我们认为,A股市场过去一年估值扩张的重要原因来自于全球流动性宽松与无风险利率下行,随着美国经济加快复苏,美债收益率上升,A股市场的估值难以避免地面临修正压力。综合评估,我们认为美债利率前期过快攀升,预计短期暂趋稳定,A股市场急跌也将告一段落。但总体看,美债利率上升趋势并未逆转,未来数月A股市场估值环境依然面临重心下移的挑战,总体基调是市场处于估值调整期。投资者后续对于投资标的的选择,在估值和盈利超预期程度等方面,都需要比过去年一年更为苛刻。

短期预计3月重要会议期间风险偏好趋于平稳,后续需要等待以盈利超预期为主要动力开启反弹行情,我们认为反弹条件目前在孕育中。当前行业重点关注:房地产、银行、公用事业、化工、有色、军工、新能源等。主题关注:碳中和、数字经济等。

1. 美债收益率上行对A股估值环境构成挑战

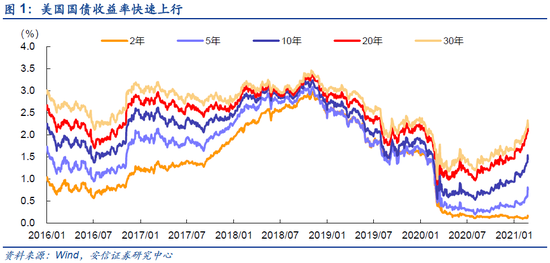

2月的最后一周,美国长期国债收益率加速飙升,引发全球债市震荡。美国10年期国债收益率一度突破1.6%,随后又回落至关键位置1.5%以下。据美国财政部最新公布的国际资本流动报告(TIC)显示,2020年12月就有中国、日本、沙特、巴西、法国、印度、加拿大、澳大利亚、越南等16国减持美债。从本周四,美国财政部的国债拍卖还迎来了最尴尬时刻:拍卖620亿美元的7年期国债时,认购倍数仅为2.04,远低于此前6次的认购倍数2.35,创历史新低;同时外国央行间接购买人的获配比例为38.06%,创2014年以来最差水平。

面对当前市场的动荡,根据Bloomberg、CNBC等外媒报道,美联储多位重量级官员强调,美债收益率飙升是“好兆头”,反映的是市场对美国经济走出疫情影响的乐观。

圣路易斯联储主席James Bullard:“收益率的上升可能是好兆头,因为它确实反映出美国经济增长前景和通胀预期改善,并促使后者更接近美联储的通胀目标。”

堪萨斯城联储主席Esther George:“美债收益率的上行,大部分可能反映人们对复苏态势越来越乐观,这也应被视为经济增长预期升温的好迹象。”

亚特兰大联储主席Raphael Bostic在接受彭博采访时则表示,他并不认为美联储会对收益率上升做出回应。“长债收益率的确出现了波动,但目前我并不担心这一点。”

我们观察到,近期美国国债收益率上行,呈现出如下的特点:

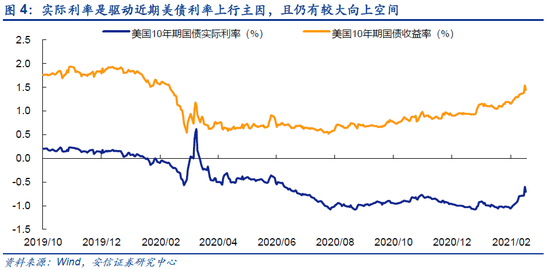

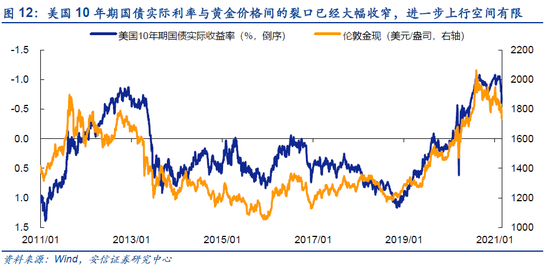

首先,收益率的上行开始进入实际利率上升阶段,而实际利率均值回归空间较大。在“名义利率=实际利率+通胀预期”这一框架中,我们观察到反映通胀预期的美国10年期盈亏平衡通胀率自2月中旬以来有所下降,而这段时间在实际利率的驱动下,名义利率快速上行,与通胀预期之间的裂口迅速收窄。虽然美国通胀预期已经达到2014年9月以来的最高水平2.2%,但实际利率均值回归空间依然较大。

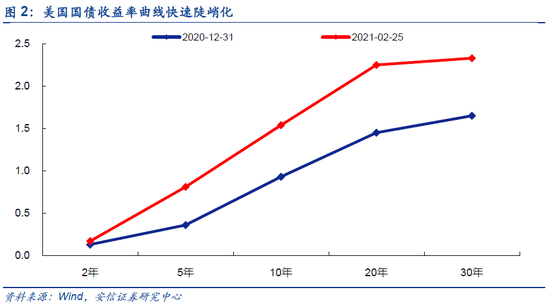

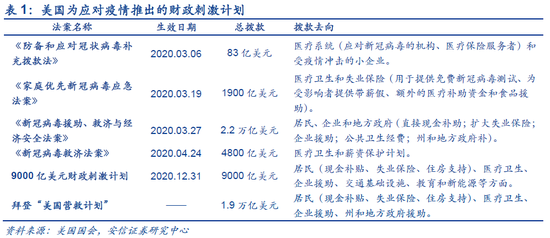

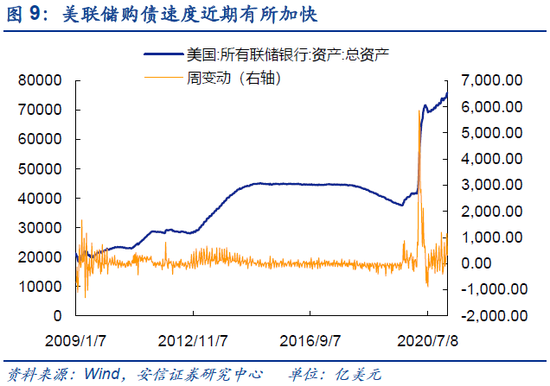

其次,长期国债供求格局加大美债波动幅度和收益率上升速度,期限溢价近期迅速上升。近期美债表现的另一个特点是收益率曲线的迅速陡峭化:一方面2年期国债收益率持续维持低位,这反映出当前市场对于年底前美联储不会加息这一预期尚未发生变化;另一方面10年期国债收益率大幅上行,也反映出市场对于新一轮1.9万亿美国财政刺激方案以及后续数万亿基建计划所带来的国债供给压力的担忧。

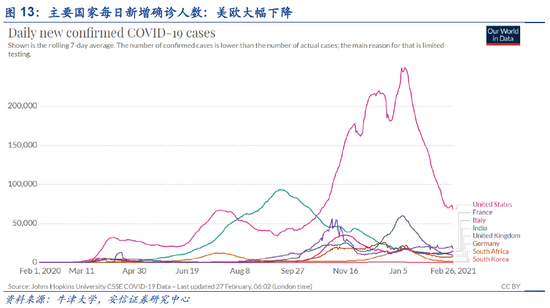

我们认为美国国债收益率上行速度与基本面改善速度依然会有一定的匹配性,利率在短期过快上升,特别是10年期-2年期期限溢价已经达到5年来最高水平,其短期走势也呈现在关键数值位1.5%受阻,综合评估我们判断10年期美债利率短期会有一个震荡整固。但总体看,随着美国疫苗快速接种和新一轮1.9万亿美元刺激计划落地,美国经济未来一个阶段仍有加速复苏的动力,美债利率依然处于上升趋势中。

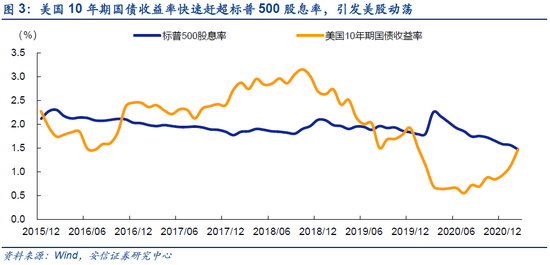

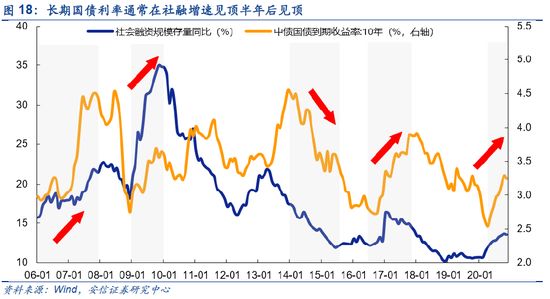

从去年开始,A股市场估值就出现了较大幅度的估值扩张,疫情对盈利的冲击、中国10年期国债收益率的下降是估值扩张的主要原因。但去年9月以后,疫情对经济的冲击基本修复、国债收益率回到疫情前的水平甚至还有所超过,A股估值却仍然处于上升的过程之中。

处于低位的美债收益率——特别是实际利率,为这段时期的A股估值扩张提供了一个新的解释。在中国流动性回归正常化的背景下,外资的偏好成为影响A股估值的重要边际变量。同时,随着近年来A股投资风格的机构化和国际化,机构重仓品种越来越注重业绩的稳定性而非成长性。这使得以DCF模型进行估值定价在A股变得更加流行,由于美债收益率在无风险收益率具有重要的参考意义,这使得投资者更加重视美债利率对A股估值的影响。

综合评估,我们认为,A股市场过去一年估值扩张的重要原因来自于全球流动性宽松与无风险利率下行,随着美国经济加快复苏,美债收益率上升,A股市场的估值面临修正压力。短期美债利率暂稳,A股市场急跌告一段落,后续需要等待以盈利超预期为主要动力开启反弹行情。

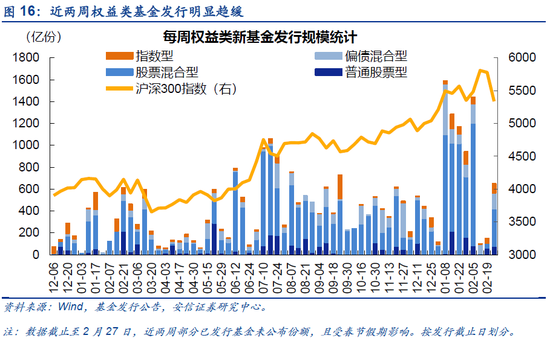

A股市场微观流动性环境也开始面临挑战:过去一年A股市场最主要的增量资金——权益类新基金的发行速度近两周以来明显趋缓,且实证数据显示,股市表现通常会滞后两周反映到新基金发行上,近期A股机构重仓股出现较大幅度调整,预计会明显影响3月之后的新基金发行。同时,受全球债市动荡的影响,本周北上资金也已出现了75亿元的净流出。

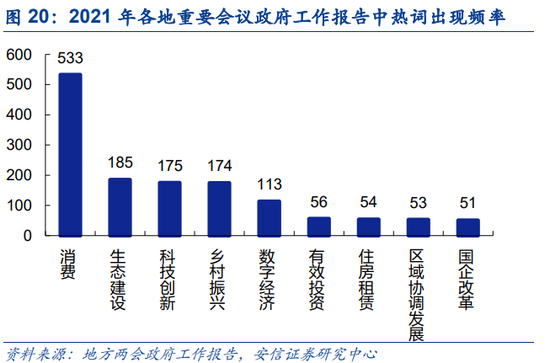

2. 2021年3月重要会议前瞻:关注“碳中和”新风向

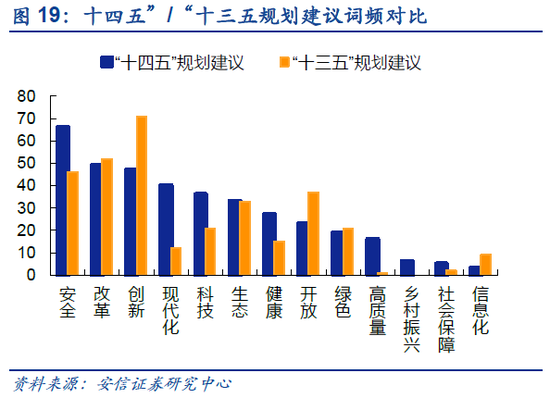

2021年3月重要会议将分别于3月4日和3月5日在Beijing开幕。会议或将对市场情绪带来一定提振,且会议确定的新政策方向也能够为市场提供新的关注重点。历史上,会议期间及会议后一周A股市场表现均较好。2021年恰逢“十四五”开局之年,结合“十四五”规划建议中透露的政策思路、近期的相关政策以及地方两次重要会议工作报告的内容,我们对今年3月重要会议需重点关注的内容进行展望:

2.1. 淡化经济增速,提升发展质量

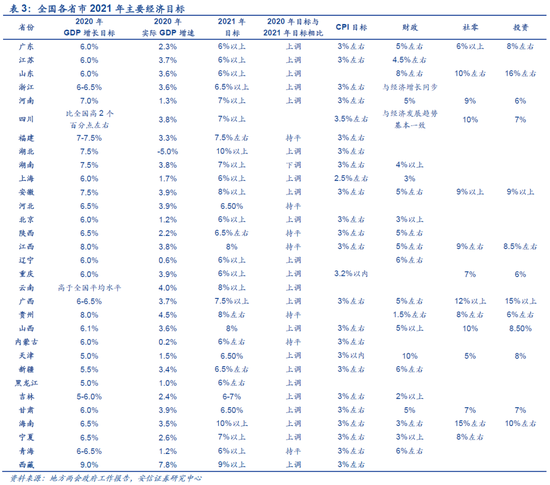

近年来,我国逐步淡化经济增长增速要求,越发重视发展结构和质量。受疫情扰动,2020年的政府工作报告并未设立确定的经济目标,而以保就业、保民生、稳企业为首要任务。从目前地方两次重要会议披露的各省市经济运行情况来看,2020年,受疫情影响,绝大多数省市未能完成疫情前制定下的经济增速目标,但除了湖北之外的省市均实现了正增长。其中,受疫情影响较小的西部省份GDP同比表现较好。展望2021年,2020年底的中央经济工作会议中已提出,2021年要坚持稳中求进的工作总基调,以推动高质量发展为主题。从地方两次重要会议的情况来看,多数省市淡化了对于2021年经济增长目标绝对值的定义,而是采用制定区间下限的方式,目标从6%-10%以上均有。其中,有23个省自治区直辖市上调了增速目标,另有8个省市目标基本持平。预计今年经济增速的制定也将采用区间下限的方式,淡化绝对增速目标,注重经济结构调整和发展质量。

2.2. 绿色发展,制定明确“碳达峰”目标路线图

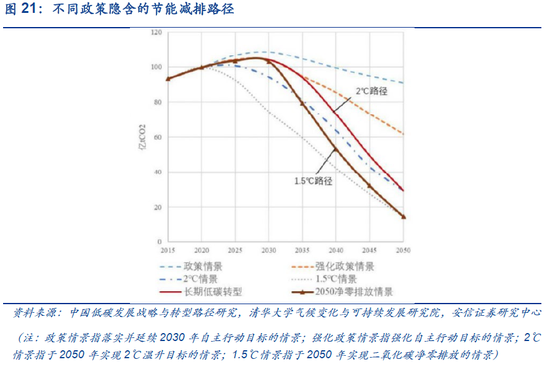

“碳中和”目标引领绿色发展,新能源领域景气持续。总书记于2020年9月和12月两次表态,提出我国于2030年前达到二氧化碳峰值,于2060年实现碳中和的节能减排目标。即到2030年,我国单位国内生产总值二氧化碳排放将比2005年下降65%以上,非化石能源占一次能源消费比重将达到25%左右。在接下来的2020年12月中央经济工作会议上,“做好碳达峰、碳中和工作”被列为明年的8项重点任务之一;而近日,国务院再次发布《关于绿色低碳循环发展的指导意见》,指出要提升可再生能源利用比例,大力推动风电、光伏以及其他低碳能源的发展。

为响应“碳中和”远大愿景目标的号召,多省市在刚结束的地方两次重要会议中均部署了2021年及未来五年的节能减排重点工作,“碳减排”、“污染防治”、“绿化”等关键词频频出现,各地为实现碳中和目标制定了具体化的地方行动方案:Beijing市强调碳排放强度和总量“双控”,明确碳中和时间表、路线图;上海市在“十四五”规划纲要中明确提出要在2025年提前实现“碳达峰”,在政府工作报告中指出“制定实施碳排放达峰行动方案,加快全国碳排放权交易市场建设”;传统能源大省山西省也在工作报告中提出“实施碳达峰、碳中和山西行动;把开展碳达峰作为深化能源革命综合改革试点的牵引举措,研究制定行动方案”。

我国目前的能源结构仍以煤炭为主,且经济仍处于较为快速的发展通道上,能源耗用需求较高,而与此同时进行的能源结构转型对我国而言是不小的挑战。不可否认的是,目前,我国清洁能源系统尚有众多不完善之处,如消纳问题,而实现从煤电到新能源发电的转变,也需要考虑遗弃机组的经济成本。在艰巨的碳减排任务下,构建清洁高效的低碳能源体系并解决相应的机制问题将是未来政策发展的重点支持方向,“碳中和”有望作为热词在3月重要会议上获得广泛关注。

重点关注碳中和四大方向:

清洁能源:光伏、储能、新能源车、风电、智能电网等

新能源需求拉动:硅料、铜、锂、镍、钴等

碳中和供给限制:煤、煤化工、钢铁等

新增需求:新能源环保装备、可降解塑料、生物质能等

更多关于3月重要会议的前瞻分析详见我们的专题报告。

3. 市场内部特征观察:市场普遍回调

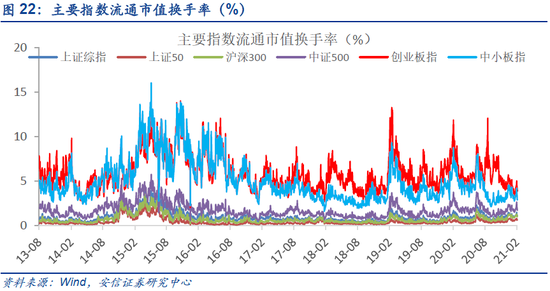

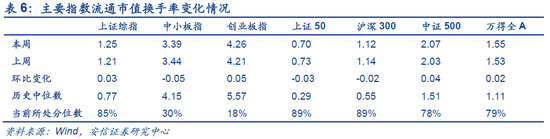

主要指数换手率与上周基本持平。本周上证综指,中小板指,创业板指,上证50,沪深300,中证500,万得全A的流通市值换手率分别为1.25%,3.39%,4.26%,0.70%,1.12%,2.07%,1.55%,分别较前周变动0.03,-0.05,0.05,-0.03,-0.02,0.04,0.02个百分点,分别处在85%,30%,18%,89%,89%,78%,79%分位数水平。

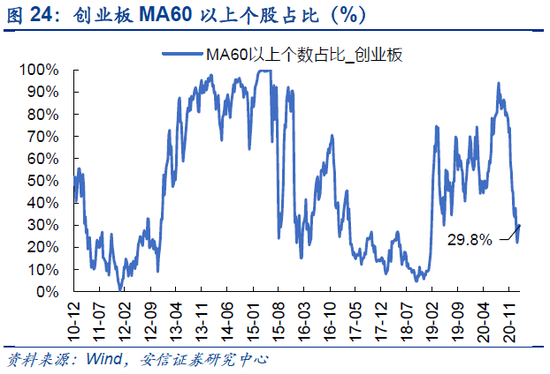

本周盘面普跌,非权重股表现相对较好。当前市场强势个股数量占比35.1%,较上周上升1.0个百分点;超买个股与超卖个股之差占比-0.13%,较前周下降-0.94个百分点。创业板来看,强势个股数量占比29.8%,较上周上升0.3个百分点;超买个股与超卖个股之差占比-1.08%,较前周上升0.60百分点。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国