投资研报

【硬核研报】供给侧+需求侧双轮驱动下,“碳中和”的大重构已经开始!机构高喊最低估的超级赛道已找到,未来10年成长空间超50倍

【新能源车动见】涨价潮谁受益?布局时机来临?涨价背景下多角度看产业链最新变化

【食品饮料α掘金】这家酒企或有α行情:Q1预增60%,估值才24倍

【硬核研报】高点已回调32.9%!数据中心行业当前估值与机构持仓位均处历史低位!机构高喊底部已现,被低估五成的寡头即将起飞

库存周期视角看半导体 目前处于哪个阶段?供需剪刀差扩张催生三大机遇

来源:科创板日报

《科创板日报》(上海,研究员 宋子乔)讯,据外媒报道,三星电子工厂因订单爆炸,无空闲产能,可能就电脑通用芯片扩大向联华电子(UMC)和格芯(Global Foundaries)的外包业务。

资料显示,全球晶圆代工市场中,三星的市占率排名全球第二,仅次于台积电。格芯、联华电子、中芯国际等将位列其后。

龙头代工厂转单第二梯队厂商,正印证了半导体芯片产能极度紧缺的现状。从去年下半年开始,芯片整体产能处于持续紧张状态,其中8寸晶圆尤甚,近期甚至因为缺货导致整车厂生产进度受到影响。

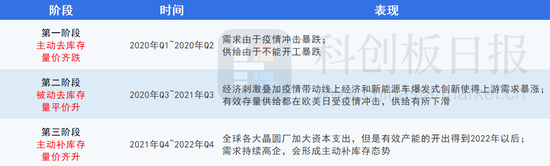

从供求上看,半导体也存在着产能、库存和需求的不可能三角,一个典型的半导体库存周期分为主动去库存(量价齐跌)、被动去库存(量跌价升)、主动补库存(量价齐升)、被动补库存(以量补价)四个阶段。

当下的半导体库存处于哪一阶段?

5G、碳中和等多方因素助推 供需剪刀差的扩张刚刚开始

方正证券3月1日发布研报称,从最近一年和未来三年的供求情况来看,我们正处于第二阶段,供需剪刀差的扩张刚刚开始。这一阶段,供给刚性叠加需求弹性,导致芯片供给剪刀差不断扩大。

据方正证券报告整理

从需求上看,5G基建+换机、碳中和(电车+风光电新能源)和无人驾驶(计算革命),不仅仅是信息革命,而且叠加了半导体推动的能源革命,其背后都是半导体。

具体来说,第一,智能手机硬件升级,进一步提升单机含硅量。5G手机DRAM/FLASH容量,APSOC/基带芯片性能,摄像头CIS数量和DieSize显著提升,5G手机单机PMIC、射频IC用量显著提升;5G基站建设更为密集,PMIC及MOSFET的用量亦大幅提升;

第二,根据IDC数据显示,疫情期间居家学习、办公、娱乐等需求极大的拉动了PC需求。根据IDC预测,2020年中国PC市场同比增长1.7%,2021年中国PC市场将同比增长10.7%;

第三,新能源车的含硅量提升分为油车到电车的电控系统(SiC、IGBT、MOSFET),和智能系统(CIS、CPU、GPU、车用存储、车用射频);

第四,由于居家学习、居家办公和整个数字化的续期,人工智能应用在云端训练侧的普及也在拉动服务器的需求,英伟达最新业绩财年的数据中心业务是公司增长最快板块;

最后,光伏、风电的碳中和需求暴增,直接拉动了其功率半导体需求的同步增长。

从供给上看,正常情况下晶圆厂扩产周期在12-24个月,在去年疫情对需求的冲击下,各大晶圆厂都未及时调整扩产节奏。方正证券预期新一轮产能供给最早也要到今年年底开出,真正的可观且有效的产能开出在明年二季度以后。以闻泰科技的Nexperia上海12寸线为例设计产能40万片每年,要到2022年Q2才能开出。

国产替代机会三大机会 产业链公司一览

供求错配背景下,产能成为这个时期最确定的机会,晶圆厂成为所有下游创新的底盘。

另外,缺货的背后是扩产大潮将至,半导体设备将迎来一轮强劲增长。

国际半导体产业协会(SEMI)2月23日公布北美半导体设备最新出货数据,1月北美半导体设备制造商出货金额创历史新高,达30.4亿美元,环比增加13.4%,同比增加29.9%。

方正证券表示,与以往基于全球化背景下的产能扩产周期不同,此次产能扩充将会在国产化和去A化的大框架下运行。

聚焦到产业链公司,晶圆厂制造端公司包括:华润微、闻泰科技、中芯国际、士兰微、捷捷微电、扬杰科技、长电科技、晶方科技、通富微电、华天科技、TCL科技、京东方A、三安集成;

半导体设备标的包括:北方华创、万业企业、华峰测控、长川科技、至纯科技、大族激光、中微公司、精测电子、晶盛机电、赛腾股份;

半导体材料公司则有:中环股份、沪硅产业、立昂微、江丰电子、雅克科技、晶瑞股份、杉杉股份、安集科技、神工股份。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国