热点栏目

热点栏目要点提示:

1、全球玉米供应紧张基调不变。

2、需求利好已超额“兑现”。

3、关注结构性交易机会。

市场展望与投资策略:

全球玉米供应维持紧张格局,低库存与高出口奠定了美盘玉米牛市基础。高价格抑制了国内玉米消费,提升了替代品及进口谷物的消费量,玉米短缺利好在价格上已有充分体现。节前生猪大量出栏,可能影响后续产能恢复。国内玉米缺乏新的利好支撑,期价大概率呈现宽幅震荡走势,单边趋势性交易机会少,建议投资者关注多外盘空内盘的结构性交易机会。

预计期货高位宽幅震荡;重库存企业建议管理库存跌价风险。

风险因素:生猪疫情变化

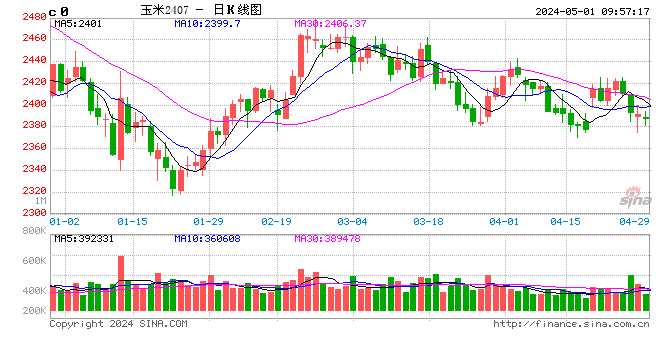

一、2021年1-2月行情回顾

1-2月份,国内玉米现货价大幅上涨。主产区农户售粮进度较往年大幅提前,基层农户手中余粮不多,惜售情绪高;下游企业节前采购备库,存在刚性需求。截止2月22日,北良港新国标二等玉米平舱价为3000元/吨,较上年12月末上涨了390元/吨,蛇口港新国标二等玉米成交价2960元/吨,较12月末上涨了190元/吨,北方涨幅显著高于南方。玉米主力2105合约收盘价2797元/吨,较12月末上涨了55元/吨,玉米期价涨幅小于现价。淀粉涨幅大于玉米,价差逐渐得到修复,自前期低点大幅反弹。

图1:北方港口玉米价格(元/吨)

资料来源:华安期货投资咨询部;同花顺 iFinD

图2:南方港口玉米价格(元/吨)

资料来源:华安期货投资咨询部;同花顺 iFinD

二、主要影响因素分析

受超预期出口及低库存支撑,CBOT玉米价格大幅上涨,对国内玉米价格形成支撑。国内方面,主产区与港口价格倒挂,北方与南方港口价格倒挂,玉米价格推涨因素不在需求而在供应端。展望3月玉米市场,预计不会出现新的驱动因素,重点关注价差变化带来的结构性机会。

2.1 全球玉米供应紧张基调不变

2020年全球农作物生产受到了新冠疫情的不良影响,多个粮食主产国出台限制出口政策,粮食供应紧张。2021年预计全球玉米产量将出现增长,增量部分主要来源于美国。美国农业部预计,受高价格支撑,2021/22年度美国玉米种植面积将增加120万英亩至9200万英亩,产量预计将达到历史最高纪录的3.85亿吨。国内方面,中央一号文件指出,“粮食播种面积保持稳定、产量达到1.3万亿斤以上”,玉米种植总体方向是“稳”,由于玉米价格处于高位,种植面积可能会略有增加,但预计增幅很小。且2021年天气状况并不乐观,中国气象局预计,3-5月玉米主产区东北中北部春季可能发生低温春涝天气,对春播不利。因此,2021年全球包括中国玉米产量增长有限。

需求方面,中国进口需求异常强劲,带动全球玉米库存降至低位。美国农业部2月报告预计,全球除中国外地区玉米库存在9200万吨左右,为八年低位水平,其中美国库存在3800万吨左右。随着全球经济逐渐从新冠疫情中恢复,需求将持续改善,全球玉米供应紧张基调不变。

图3:CBOT玉米价格(美分/蒲式耳)

资料来源:华安期货投资咨询部;同花顺 iFinD

图4:小麦玉米现货价差(元/吨)

资料来源:华安期货投资咨询部;同花顺 iFinD

2.2 需求利好已超额“兑现”

天下粮仓2月公布的平衡表预计,2020/21年度国内玉米缺口在4964万吨,较上年度大幅增长,主要来自于三方面变化:一是2019/20年度有5683万吨的政策玉米投放,临储库存见底后,2020/21年度政策投放量没有了;二是饲用消费预计有350万吨的增长,工业消费预计下降800万吨;三是进口预计将达到2450万吨,较上年增长1730万吨。但是,不能忽视玉米高价对需求的抑制,随着时间推移,这部分需求将由小麦等替代品及进口谷物弥补。玉米政策投放虽然没有了,但小麦政策投放量很大,当小麦与玉米价差在100元以内时,在饲用消费中已经具有了替代价值,当前小麦玉米价差接近-400元,替代量将非常大。

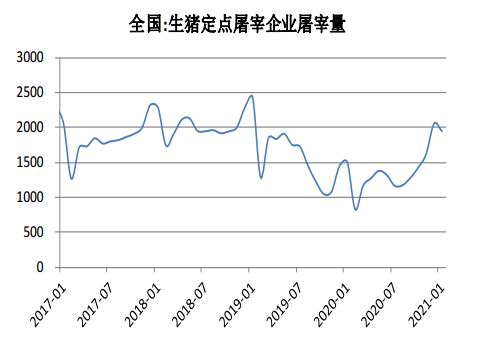

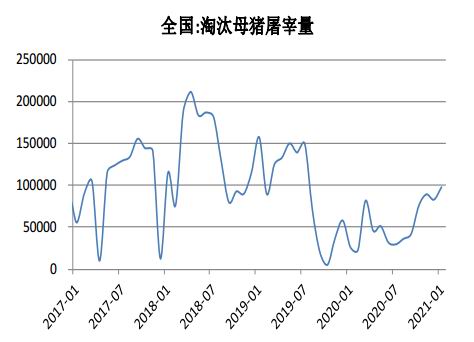

此外,生猪产能恢复状况可能不及预期。从屠宰数据看,2020年11月-2021年1月有明显放大,春节前养殖户有提前抛售80公斤上下中等体重猪。除了季节性因素外,这也与非洲猪瘟疫情再度出现导致养殖户的恐慌情绪有关。此外,存栏母猪中三元母猪占比高,导致淘汰母猪屠宰量有明显异常,这会影响到后期仔猪的供应以及生猪存栏的恢复。

综合来看,玉米市场供应短缺以及生猪存栏恢复,已经在当前玉米高价中“兑现”,未来玉米价格要继续上涨,既有利多因素需要超预期上升或出现新的利多因素,否则价格继续上涨将得不到支撑。而如果利多因素不及预期,则玉米价格出现回调的概率较大。

图5:生猪屠宰量(万头)

资料来源:华安期货投资咨询部;同花顺 iFinD

图6:淘汰母猪屠宰量(头)

资料来源:华安期货投资咨询部;同花顺 iFinD

2.3 关注结构性交易机会

近期市场消息面清淡,国内玉米期价大概率呈现宽幅震荡走势,单边趋势性交易机会少,建议投资者关注结构性交易机会,策略上首选玉米内外套利策略,其次关注蛋鸡养殖利润修复机会。美盘玉米价格处于上升趋势,受低库存及出口需求强劲影响,CBOT玉米价格有望继续走高。而国内玉米价格已经处于高位,且受到小麦和进口谷物的强劲替代影响,继续上涨动力不足。有条件投资者可参与多美盘玉米空内盘玉米的套利策略。

自2020年初以来,蛋鸡养殖企业快速去产能,补栏量减少但淘汰鸡放量,导致在产蛋鸡存栏及后备鸡存栏量快速下降。据天下粮仓调研数据,2021年1月,蛋鸡总存栏量在12.62亿只,其中在产蛋鸡存栏10.86亿只,后背母鸡存栏1.85亿只,均处于2017年以来低位。当前蛋鸡养殖利润表现低迷,养殖户补栏积极性不高,这为远期养殖利润修复打下了基础。建议关注远期多鸡蛋空玉米豆粕的反向套利机会。

图7:蛋鸡养殖利润(元/只)

资料来源:华安期货投资咨询部;同花顺 iFinD

三、市场展望与投资策略

全球玉米供应维持紧张格局,低库存与高出口奠定了美盘玉米牛市基础。高价格抑制了国内玉米消费,提升了替代品及进口谷物的消费量,玉米短缺利好在价格上已有充分体现。节前生猪大量出栏,可能影响后续产能恢复。国内玉米缺乏新的利好支撑,期价大概率呈现宽幅震荡走势,单边趋势性交易机会少,建议投资者关注多外盘空内盘的结构性交易机会。

华安期货 李伟 沈秋怡 何濛

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国