美联储“救不救”即将见分晓。

根据媒体的报道,北京时间本周五凌晨1:05,美联储主席鲍威尔将就美国经济发表讲话。在市场陷入胶着之际,美联储“救不救”即将见分晓。

鲍威尔的讲话很可能将本周的市场动荡推向最高潮,况且周五晚间还有非农重磅数据出炉,拜登1.9万亿美元刺激法案也随时可能出现新进展。为了做好准备,投资者务必搞清楚状况。

救还是不救?

华尔街甚至已经在盛传,鲍威尔可能会暗示购债计划可能出现的变化,并可能对开启“扭曲操作3.0”发出信号。综合各路分析,鲍威尔被认为时候行动的原因有以下四个。

一:美股面临巨大抛压,再不救,美股恐怕会大难临头。

周三(3月3日)纳指收跌2.7%,报12997.75点,创1月6日以来收盘新低,自1月15日以来首次收盘跌破13000点,现已跌破50日移动均线,下一步将测试12800。追踪衍生品的数据公司SpotGamma指出,正伽马拒绝在当前的美股水平附近构建头寸。

而且,纳指也已经出现了“兴登堡凶兆”(Hindenburg Omen),为疫情前触顶后首次。这是一种声称可预测美国股市出现股灾的技术分析。Refinitiv指出,周二纳指出现了一个这种信号,上一次这种信号是在2020年2月19日纳指触顶前12个交易日形成,随后纳指狂跌33%,跌至3月份的底部。

二:美联储官员们的口头安抚被证明无效,再不救,债市会一团糟。

自鲍威尔上周在参议院金融委员会作证以来,许多其他美联储官员的言论都是为了安抚市场,让大家不要对收益率大涨太恐惧。他们透露的普遍信号是:美债收益率近期上涨是合理的,短期内无需调整政策。

然而,这些官员们试图平息风暴的讲话并没有产生作用,周三美国五年期通胀保值国债(TIPS)损益平衡通胀率涨至2.5%上方,创2008年来新高;10年期TIPS损益平衡通胀率最高触及2.2336%,冲破2.3%。同时,10年期美债收益率再度上逼1.50%大关,日高至1.498%;5年期美债收益率日高升至0.748%,再次接近危险值0.75%。分析师称这是股票和信贷市场的第二波警告信号。

三:非农数据要来了,1.9万亿美元刺激法案最早本周末也在参议院投票,今晚是鲍威尔给市场吃定心丸的最后机会。

昨夜小非农“爆冷”,金银却惨遭抛售背后的逻辑可能在于,数据不佳,表明美国就业市场和经济复苏并不理想,从而为美国推出更多财政刺激打开绿灯;同时拜登宣布美国疫苗接种加速,并以妥协(提高1400美元支票补助的发放门槛)换取议员们对1.9万亿美元刺激法案的支持,因此进一步刺激经济复苏预期,引发通胀预期再飙升、债券市场暴动再现,美债收益率再度走高,进而引发股市暴跌,金银再遭抛售。

在明日凌晨鲍威尔讲话后,市场将迎来非农数据的洗礼,关于刺激法案的更多辩论细节也会逐步浮出,所以这是鲍威尔给市场“打预防针”的最后机会。

四:熟悉美联储操作、“可信度很高”的知名人士透露,美联储已经有动手的苗头。

此前金十数据报道过,CNBC引述了一位熟悉美联储操作的市场人士称,美联储官员正讨论是否需要对债市进行干预,还指出卖短债买长债的“扭转操作”(OT)、以及调整利率(上调准备金利率或调整美国债市隔夜回购操作的利率)是可能的两项救市举措。

要知道,在此之前华尔街都是比较笃定美联储短期内不会有任何动作,但CNBC报道出来之后,相信美联储会发出救市信号的人越来越多。这主要是因为CNBC援引的这位人士来头不小。

他正是美国银行的利率策略师Mark Cabana,他曾是纽约联储的官员,有时会给纽约联储提供建议,曾准确预测到流动性崩溃和2019年末美联储的“非QE”放水行动。

Cabana现在认为,美联储可能会开始改变其“盲目鸽派”的货币政策立场,并开始为缩减购债搭好舞台,可能会从2022年一季度开始实施缩减。

Cabana所在的美国银行之前也认为,比起继续保持沉默,等到2022或2023年再突然宣布紧缩,美联储更可能在近两周澄清政策预期,以免债券市场陷入一片狼藉,该行认为,美联储或将暗示紧缩,最早在本周就会做出表态。

另有分析认为,本周美联储一众高官频频登台发表讲话,或许就意味着联储未来的政策方向将在本周露出苗头。而压轴登场的鲍威尔,可能最后一锤定音。

怎么救?

以上分析可见,市场的波动那么大,鲍威尔已经难以回避,救的可能性是很大的。但至于怎么采取什么方式来救、效果又会是怎么样,市场分歧还是很大的。

一、真的会有“扭曲操作3.0”吗?

鉴于美债市场的庞大规模,美国承受不起利率大幅上升,Cabana本人也对美联储缩减购债的能力提出质疑,所以他认为“扭曲操作3.0”才是鲍威尔近期要动用的工具。

Cabana认为,“扭曲操作”可以做到“一石三鸟”,即有助于提高短端利率并稳定长端收益率,又不会扩表,还可以减轻银行在补充杠杆比率下持有更多资本的压力。

不过,Cabana指出,虽然鲍威尔可能积极主动、至少会采取一些措施来向市场表明美联储正在考虑这种“扭曲操作”,但Cabana承认,美联储“实施这一政策的步伐可能很缓慢,因为它需要看到流动性进一步恶化、收益率曲线的前端和后端都出现问题”。

鉴于当下流动性持续崩溃且收益率又一次井喷,很多人会认为现在就是鲍威尔启动“扭曲操作3.0”的时候。

二、口头安抚依然是鲍威尔首选?

也有美联储观察家预期,鲍威尔不会试图限制长债利率的上升,反而会利用今晚在网络研讨会上的发言来重申美联储一贯的决心:即通过延长宽松的货币政策来实现其就业和通胀目标,澄清疫情结束后在撤回经济支撑措施时也会保持超级耐心,并明确表示他希望避免再次出现上周那种债市混乱局面。

摩根大通的美国首席经济学家Michael Feroli表示,更重要的是经济的长期健康,如果市场和美联储是同心同德的,就应该一起努力实现充分就业和2%平均通胀的目标。

PGIM的固收首席经济学家 Nathan Sheets则表示,这不会是最后一次美联储受到长期利率飙升的威胁。他认为,10年期美债收益率今年夏天会飙到2%,然后到年底再回落,而美联储如果觉得有必要的话,有很多方式可以抑制收益率飙升。

高盛也持类似观点,其在最新报告中预计,美国核心PCE通胀将在4月达到2.4%的峰值,12月最高可能达到2.36%,失业率也会回落到4.5%附近,“这将提高美联储提前在2021年末缩减资产购买的几率”。 更重要的是,虽然市场已经定价美联储在2022年至2024年之间会加息近百分之一,但美联储继续认为,任何通胀爆发都是短暂的,不会成为加息的催化剂。

那么,鲍威尔可能给出的口头指引会有哪些?

三、隐藏的大动作:会否延长SLR豁免?

值得注意的是,SLR(银行补充杠杆率)豁免将于2021年3月31日到期,如果SLR豁免不展期,将对金融市场产生重要影响。

SLR规定的改变可能会导致华尔街大型银行削减证券持仓和放贷。2月23、24日鲍威尔在出席国会听证会时,并未透露有关SLR的信息。

除非美联储延长松绑,否则银行业者必须为存放在美联储的准备金持有更多资本金。这可能会削弱银行业对政府债券的需求,并减少其他投资者购买债券的融资,从而加剧市场波动,而市场震荡正是促使美联储去年3月放宽SLR规则的一个因素。

新时代证券邢曙光、刘娟秀分析认为,1月底以来,美国债券市场内部出现了一个跷跷板现象,那就是长端美债利率上升的同时,短端美债利率下降。这和美国财政部在美联储的存款账户(TGA)缩减,以及银行补充杠杆率豁免期限将至有关。

回购专家Scott Skyrm提醒,要小心鲍威尔暗示SLR豁免可能延期。他认为,这种情况会导致债券空头疯狂回补,从而导致债券价格上涨,收益率暴跌,进而刺激美股暴涨。

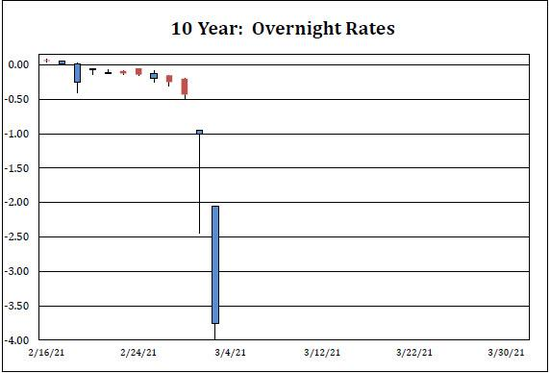

据Skyrm所说,回购市场里十年期美债做空需求已经超过供应,昨日的回购利率低至-4%。他认为,美股今夜有暴涨的可能,但如果鲍威尔拒绝延长SLR豁免,则可能导致一场灾难。

结论

从以上分析可见,现在的市场表现、通胀预期与美联储的看法南辕北辙,谁对谁错还难以断定,但可以肯定的一点是:其中一方必然将是大错特错。

鲍威尔今晚可能将表示,如果美国长期国债收益率上升威胁到经济复苏,美联储有可能做出政策回应。如果他加强口头承诺,效果可能会跟上周在两场国会听证会上的讲话一样,可以暂时挽救处于水火之中的市场。更有效的做法是鲍威尔提及在必要时将延长国债购买期限或进行“扭曲操作”等行动,这样应该能击退不少债券空头,另外投资者要关注他会否提及SLR的问题。

但如果鲍威尔只是重申美联储当前的前瞻性指引,并表示近期通胀上升只是暂时性的,则有可能继续推高美债收益率,继续令市场、尤其是股市承压。

这种情况下要小心黄金跌至分析师们预测的本周低位。一旦失守1700美元,金价可能面临进一步大跌的风险。 道明证券全球策略主管Bart Melek表示,本周金价很有可能跌至1660美元/盎司。

渣打银行分析师预测,鲍威尔的发言将不会引发国债价格大幅波动,而市场将认为10年期美债收益率在1.5-1.6%区间是美联储短期内可以接受的上限。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国