热点栏目

热点栏目下载新浪财经APP,了解全球实时汇率

来源:期货日报

受国际宏观市场预期转变影响,前期通胀预期造成大宗商品过快上涨,引发市场对于美联储流动性收紧的担忧,造成昨日国内商品市场整体回落。工业品持续高位调整,其中化工品与黑色金属等前期涨幅较大的品种下跌明显,化工品中与原油关联度较高的品种跌幅较大。

EIA周三晚间发布的报告显示,截至3月5日当周,美国原油库存增加1379.8万桶至4.984亿桶。上周美国国内原油产量增加90万桶/日至1090万桶/日。

据外媒3月10日报道,起初有重磅新闻称,俄罗斯将从5月起增产原油89万桶/日,这将耗尽俄罗斯所有的闲置产能,本质上就是俄罗斯退出OPEC+减产计划。受此消息影响,油价短线跳水近1美元/桶。不过,俄罗斯能源部长诺瓦克原意不是从5月起增产89万桶/日,而是4月的产量将在去年5月的产量水平上增加89万桶/日。从本质上说,他并没有说什么新的东西。油价随后快速反弹收复跌幅,新闻消息传递出现乌龙导致昨晚油价出现剧烈波动。

当地时间3月10日,美国众议院以220票赞成、211票反对的结果,投票通过了1.9万亿美元的新冠纾困救助法案。

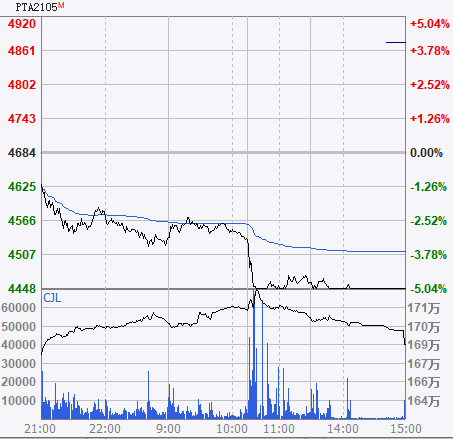

聚酯板块加速下跌,PTA期货多合约跌停

随着OPEC+会议延续减产消息落实,3月初国际原油开启上涨之旅,美油、布油纷纷刷新高位,带动下游化工品偏暖振荡。不过近期原油高位受阻,价格连续回调对化工品市场心态造成拖累。

继周二乙二醇领跌之后,昨日,聚酯板块继续重挫,PTA期货更是遭遇了多合约跌停,乙二醇期货再度下滑近6%,短纤期货收跌逾5%,聚酯板块领跌整个商品期货。与此同时,昨日化工板块的股票也以回落为主,恒逸石化、阳煤化工等股票出现小幅回落。在业内人士看来,这既与大盘本身的弱势局面有关,也与化工产业链商品价格回调有一定关系。

本周以来,聚酯品种的表现偏弱,和节后的强势形成鲜明对比,究其原因,主要是成本端和供需端发生了变化。

“一方面,国际油价一改前期的强势,近期出现连续调整,跌幅较大,聚酯成本端持续走弱;另一方面,终端需求的弱势也对聚酯板块产生了一定利空的影响。”浙商期货分析师朱立航告诉期货日报记者,节后聚酯原料价格涨幅过高过快,终端织造厂对原料涨价较为抗拒,终端新订单成交较为有限,逐步对上游形成负反馈。受此影响最明显的涤纶短纤现货利润和盘面利润均大幅回调。

整体来看,聚酯板块大幅下跌的主要原因仍在于成本端油价的大幅下跌,市场情绪影响下多头纷纷获利离场。

如果说周二乙二醇暴跌主要是由供需端预期的改变主导,昨日PTA的跌停主要原因则在于成本端的走弱。

截至3月10日,PX加工费跌至230美元/吨,PTA现货加工费跌破300元/吨。“当下PTA各个生产环节的利润均被压缩在较低水平,使得PTA和原油相关性极高,受油价波动的影响最为明显,一旦油价出现回调,PTA将首当其冲跟跌。”朱立航表示,由于今年PTA供应端压力过大,利润难有大的起色,PTA长期逻辑仍然围绕成本端波动为主,油价直接指引原料PX走势方向。

“从基本面来看,3月份,PTA供应端检修预期增加,加工费处于低位区间。”中大期货分析师蒋硕朋表示,虽然新装置开始投产,但整体短期仍然供应偏紧。下游聚酯负荷恢复至90%以上,各产品利润偏高,聚酯库存短期低位累库,同时下游产销放缓,终端原料库存目前偏高。“整体来看,3月PTA供需整体改善,基差预计仍然偏强,但短期成本端承压下行,同时后期待投产装置仍将导致供应压力增加,压力仍然偏大。”

同样,在光大期货分析师周邀看来,当前PTA加工费处于较低水平,3月多家PTA生产企业存在检修计划,且低加工费条件下不排除有更多检修出现,短期内PTA存在供应收缩。

随着前期检修的聚酯装置陆续开启,聚酯负荷快速提升,目前已升至93%左右。加弹织造开工也已经基本回到春节前的水平,坯布库存继续下降,聚酯需求向好对原料价格也存在支撑。不过,随着聚酯产品价格的不断上涨,终端织造的抵触情绪也日渐显现,终端补仓积极性下降,聚酯产销已多日维持低迷。

“短期PTA供需面还算良性,油价虽出现小幅调整,但仍维持高位振荡,PTA成本端支撑仍在。”周邀认为,短期内PTA进一步下跌的空间比较有限。“在2021年PTA整体供大于求的前提下,PTA成本定价的逻辑仍然没有改变。后期PTA绝对价格的波动仍将跟随油价,需要时刻关注原油价格的走势,同时在低加工费的条件下需要关注PTA大厂的检修动态。”

原油的持续回撤成为化工品的主要压力来源

由于外盘油价收跌,周三内盘原油系品种跟跌反应强烈,仅有LPG逆势小涨。由于近期原油价格涨速较快,超同期供需数据支撑,多头获利回吐,消化前期快速走高后预期与现实的预期差,加之API原油库存大增,原油已连续两日回撤。

据了解,前期极端天气的阴影在原油库存数据中仍挥之不去,受缓慢的炼厂复工节奏拖累,美国原油延续累库,压制油价。近日API报告显示原油库存增加,但成品油库存减少。截至3月5日当周,美国原油库存增加1280万桶,远超此前受访分析师预期的增加81.6万桶,俄克拉荷马州库欣原油库存增加29.5万桶,汽油库存减少850万桶,包括柴油和取暖油在内的馏分油库存减少480万桶。

对于美国原油库存未来变动情况,华泰期货分析认为,往后看,随着炼厂逐步复产,整体数据趋势将会重回正轨,而4—5月份将迎来加拿大油砂加工厂的常规检修季,届时可能影响约100万桶/日的加拿大原油产量,近期随着装置检修时间表的公布,加拿大原油的贴水也有所走强,由于加拿大进口减少叠加炼厂复产,未来库欣以及中西部地区的原油库存将会重新下降。

“从内外盘价格看,国内原油价格出现同步下跌是比较合理的。目前原油基本面并没有发生太大的变化,前期由于市场一致预期,导致价格涨幅过快,近期的下跌更多是反应了市场预期的分化。”天风期货研究所所长贾瑞斌称。

在华安期货高级分析师安然看来,国内油价下跌主要受国际油价持续下挫的影响,宏观市场预期正在悄然转变。在美国通过1.9万亿美元财政刺激计划后,投资者担心通胀预期过度反应可能迫使美联储加快流动性收紧的步伐,美元指数大涨也给油价带来一定压力。

“后市来看,国际油市走势依旧会对国内油价产生较大影响。虽然油市供给在OPEC+的减产努力下持续收紧,但此前过高的涨幅也限制油价上涨的空间,同时宏观预期的转变也加快多头获利离场的脚步。”安然表示,预计短期国内油价受国际油价影响面临一定回调风险。

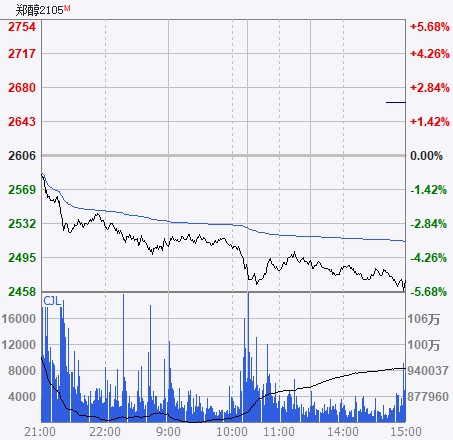

作为原油替代能源品种之一的甲醇,原油的“变脸”也使得甲醇市场亦步亦趋。昨日甲醇期货遭遇了逾5%的跌幅。

“近期中东甲醇装置开工率逐步提振,进口存在增加预期,化工品整体价格又遭重挫,受此影响,叠加前期甲醇上涨过度透支基本面,导致甲醇出现了显著的回落。” 贾瑞斌称。

此前国际油价向上突破令甲醇市场受到提振。此外,内蒙古能耗双控引发部分甲醇装置提前春检。目前正值传统下游需求逐步复苏阶段,内地供需格局有边际走强预期。

虽然甲醇需求端中MTO工厂开工维持高位,甲醛等传统下游企业开工处于缓慢恢复中,但供应端增量预期仍是压制盘面的重要因素。考虑到企业库存已经有所增加,且暂时缺少向上驱动,盘面对整体氛围敏感度增加。业内人士认为,后期甲醇市场需关注春检、双控政策的实施能否给予供应端缩量效果。

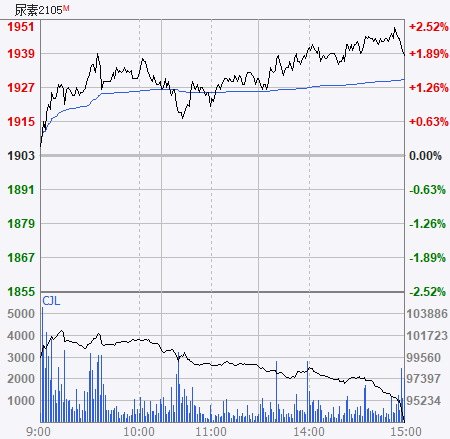

化工品内显分化,尿素、纯碱品种收涨

昨日,尿素、纯碱期货两个品种收涨。其中,尿素期货主力2105合约收盘价1939元/吨,涨幅2.32%;纯碱期货主力2105合约收盘价1963元/吨,涨幅1.08%。两品种表现迥异于其他化工品,这也与自身产业链的定位有较大关系。尿素、纯碱本身与油气化工关联不大,更多表现的是自身的基本面特性。

在经历近半个月的回调期后,尿素期货价格本周开始出现底部回升。

对此,光大期货分析师张凌璐表示,3月份以来,市场对于通胀预期的情绪逐渐平复,导致商品市场集体下跌,尿素市场悲观情绪也有所释放。

国家统计局10日公布的数据显示,中国2月CPI同比降0.2%,预期降0.5%,前值降0.3%。换言之,虽然当前市场对于通胀预期有所减弱,但整体不改通胀持续存在的事实。

从基本面来看,前期尿素供应过高的利空情绪也已基本释放。“3月初,湖北三宁、九江心连心新装置已顺利投产并出产品,合计产能共132万吨,给当前本就过高的供应再添压力。”张凌璐表示,为保障春耕农业用肥得到保障,尿素企业开机率在一个月左右的时间提升近20个百分点,气头企业开机率一个月左右提升46个百分点,这就导致市场供应量在短期快速恢复,给期、现价格以及市场心态带来较大压力,同时也成为前两周尿素期价大幅回调的主要因素之一。

目前国内尿素生产水平依旧处于同比高位,但企业开工率较前期同比提升率有所减少。

库存方面,春节前尿素企业库存经历了季节性的累库周期,春节后也进入了季节性降库通道。截至3月4日,企业库存总量69万吨,环比减少5.74%,同比减少34.10%。

需求方面,3月以来下游备货、补库力度均有所减弱。后期或将进入春耕用肥旺季时期,下游和基层仍处于不断的补库和签订新单的过程中。除此之外,下游复合肥企业开机率已提升至48.78%、三聚氰胺行业开机率提升至66.12%,市场对于后期尿素工业需求提升仍存较好预期,继续对尿素期价提供有力支撑。

对此,冠通期货分析师严森胜也表示,春季尿素需求并未结束,后续仍有玉米肥需求释放。下游复合肥、胶板厂前期高价货源采购较少,最近尿素下跌后采购需求相应恢复。“从往年情况来看,复合肥开工率为47.96%,对尿素的消耗还有提升空间。海外市场跌幅相对较小,限制尿素进一步下跌。”严森胜表示,随着本周尿素现货跌幅放缓,尿素期货出现阶段性反弹。

“整体来看,当前尿素市场生产水平较高且有望继续提升,但上方空间已非常有限。与此同时,后期农业需求持续跟进,工业需求如复合肥、三聚氰胺、板材等行业也有进一步提升预期。除此之外,目前市场对于全球农作物播种面积提升的逻辑支撑依旧存在,再加上对印标落地的预期也随着时间推移越来越强。”张凌璐表示,后期主要关注点在于当前高供应压力能否被需求预期所消化,后期市场更多是处于供需博弈阶段,期价波动幅度也将继续扩大。

在严森胜看来,日产量保持高位的确定性较高,会限制尿素价格反弹力度。建议投资者关注需求端,尤其是农业需求情况。

同样,当前供应也处于较高水平的纯碱,目前,行业开机率已持续一个多月维持在80%以上的高位。截至3月10日,纯碱行业开机率81.16%。纯碱企业库存也处于高位。

“需要注意的是,当前企业库存多以待发形式存在,部分厂家仍在执行封单措施,且受制于物流和集装箱的限制,企业外发量难以与订单速度匹配,造成企业库存堆积。但现货市场当前货源偏紧状态持续存在,尤其以轻碱为主。”张凌璐称。

需求方面也存在预期较好的局面。近期平板玻璃价格也在持续上升,且玻璃行业开机率已达到近87%的高位水平,重质碱的消耗将会是持续性、高水平的消耗。

“期货市场上,纯碱期货2109合约升水2105合约的状态持续存在,且升水幅度进入3月以来就持续扩大,从月初的113元/吨提升到昨日收盘的144元/吨。”张凌璐解释说,由于市场对于下半年光伏玻璃生产线投产预期较强,纯碱需求释放的前景较为乐观。根据当前的统计来看,下半年光伏玻璃产线投产大多集中在三季度,因此2109合约表现更为强势。

整体来看,纯碱虽然供给端压力比较大(高开工、高库存、高升水),但需求预期也相对较好。据了解,下周纯碱厂家仍有进一步提价计划,企业库存仍有进一步下降预期。

在张凌璐看来,纯碱期价短期仍存向上空间,但随着期价的不断上涨,风险也在持续累积,需要警惕后期高位下跌风险。

整体来看,国内能源化工品种更多的是对原油下调的反馈,行业基本面变化不大。

“短期来看,多数化工品的走势还是要受到原油价格的影响。一方面与产业链的利润分配格局有关系;另一方面也是因为原油代表了宏观的预期强弱,而宏观偏好的提振与退潮正是近期影响交易的核心因素。”贾瑞斌称。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国