热点栏目

热点栏目下载新浪财经APP,了解期货实时行情与资讯

原标题:[机构会诊]聚酯链现“M”头 未来凶多吉少? 来源:文华财经

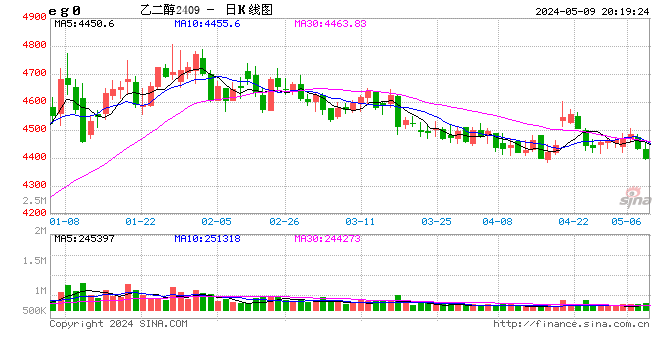

近期,聚酯链品种堪称国内期市的“戏精”,其中PTA最为显著,在涨停和跌停之间恣意切换;乙二醇创纪录高位,6000点上方昙花一现;短纤先后出现断崖式上涨和断崖式下跌。

PTA频繁涨跌停背后的供需主要矛盾是什么?乙二醇未来盘面逻辑是否会发生变化?当前,国际油价仍比节前高逾6美元,聚酯链近期有望止跌吗?文华财经【机构会诊】板块邀请资深聚酯链期货专家为您深入分析。

>>>>>>

【文华财经】:2月末至今聚酯链品种均在高位走出“M”头形态,昨日两品种跌停,短纤更是回吐大部分节后涨幅,而油价仍比节前高逾6美元,您对本轮回调以及是否能在近期止跌有何看法?

国投安信期货高级分析师 庞春艳:乙二醇和短纤都是供应偏紧,价格弹性较大,在油价上涨带动下游备货情绪出现时,价格主动大幅上涨,导致超额利润出现;在油价上行乏力,下游备货停止时,大幅下降压缩利润。目前,短纤利润持续压缩,但成本走弱给出新的下跌空间,能否真正止跌取决于原料走势。而乙二醇行业超额利润已经明显压缩,石脑油一体化利润从200美元/吨以上压缩至100美元/吨,外采乙烯和甲醇转为亏损,煤化工依旧有利润,但持续压缩可能导致部分尚未重启的装置暂缓重启,且二季度为煤化工集中检修期,乙二醇在新产能形成供应之前保持紧张的局面将令价格维持偏强走势,超额利润压缩后,价格将逐渐止跌。PTA在此轮上涨过程中,加工差并未持续走强,主要因其巨大的社会库存及新增产能在一季度投产的压制。PTA的上涨可以认为是被动跟随成本上涨,其中PX和石脑油在此轮上涨过程中利润向好,其中也不乏北美装置停车带来的利好,因此随着装置重启,石脑油的供应恢复,石脑油行业利润也将适度调整,而PX-石脑油价差在浙石化二期投产的预期下,有走弱的预期。整体看,PTA价格能否止跌取决于上游原料,包括原油、石脑油及PX。

徽商期货研究所工业品分析师 刘朦朦:目前聚酯链期货品种主要有PTA、乙二醇和短纤,而PTA的源头是原油,乙二醇也可以由原油来制得,所以原油的价格变动会影响PTA和乙二醇的成本进而影响他们的价格,而PTA和乙二醇价格的变化又会影响短纤的成本,所以聚酯链品种易受到原油价格的影响。此次聚酯链品种的回调不仅有国际油价回调的带动,同时节后聚酯原料价格涨幅过高过快,终端织造厂对原料涨价较为抗拒,终端新订单成交较为有限,逐步对上游形成负反馈。目前聚酯的高开工对上游或仍有支撑,预计聚酯链品种继续下跌幅度有限,但也要关注国际油价的走势。

方正中期期货能化研究员 翟启迪:近期的回调主要是宏观情绪面引发的估值调整和成本端冲高回落所致。年初以来,通胀预期引发大宗商品价格快速上涨,近期市场担忧后期流动性收紧。乙二醇、短纤等产品此前估值被大幅拉高,近期市场正在下调估值。同时,近期原油冲高回落,PTA价格和成本端关联密切,多头减仓离场,PTA价格亦出现回落。

展望后市,目前PTA、短纤估值进一步打压的空间不大,乙二醇考虑到5月产能投放压力,估值仍有下降空间。因此,PTA和短纤何时止跌将取决于原油,而乙二醇未来仍将面临较大的抛压,尤其是远月合约。

>>>>>>

【文华财经】:节后累计涨幅看,乙二醇暂时居首,强势原因以及未来盘面逻辑是否会发生改变?

国投安信期货高级分析师 庞春艳:乙二醇的强势除了油价带来的成本推涨外,还有北美装置停车、欧洲供应紧张将影响中国乙二醇的未来进口量,在春节期间库存并未出现季节性回升,节后库存依旧走低,且有继续走低的预期下,乙二醇价格弹性明显,并出现了超额利润。近期超额利润的挤压结束后,乙二醇将再度回归供需面,偏紧的现状将令价格维持在相对偏高的水平,直至国内新装置投产后,供需面才会出现转折,届时丰厚的利润也将面临挤压,未来乙二醇行业将再度进入累库周期,利润偏薄,部分成本偏高的装置将面临竞争压力。

徽商期货研究所工业品分析师 刘朦朦:节后乙二醇强势上行,不仅有长假期间国际油价大涨不仅带来的成本支撑,也有供需趋紧的因素,国外乙二醇装置因受北美地区极寒天气影响而大面积停车,乙二醇未来到港量维持低位,港口库存继续下滑。此外,国内聚酯春节期间开工高于往年,下游需求对乙二醇也有一定支撑,乙二醇在诸多利好因素影响下涨幅较大。后期来看,由于隔夜原油出现上涨走势价值乙二醇近几日跌幅较大,市场有出现企稳反弹走势的可能,但中长线来看供应压力或仍会制约乙二醇反弹空间。

方正中期期货能化研究员 翟启迪:乙二醇此前表现强势主要有以下几点原因:第一,宏观层面通胀预期发酵,大宗商品普涨;第二,成本端国际油价走高,利好能化板块;第三,基本面偏强,市场此前预计乙二醇05合约供需压力不大。春节期间,受极寒天气影响,美国当地多套装置意外停车检修,同时1~2月中东地区装置检修较多,考虑到船期时间,3~4月份进口量将维持低位,而下游聚酯开工率快速回升,主港在低库存下仍存在去库预期,现货流动性收紧。

盘面逻辑正在发生改变。年初以来,乙二醇期现货价格大幅上涨,煤制和石脑油制乙二醇生产利润快速修复,对应乙二醇估值不断提升。但近期市场关于炼化一体化乙二醇装置提前投产消息较多,引发多头对后期供应量增加的担忧,乙二醇难以享有前期高估值。目前了解到,新装置平稳运行或在5月份,由于大炼化装置体量大,同时5月份之后进口量亦存在回升预期,届时主港或重回累库,基本面将转弱。目前市场正在打压乙二醇高估值,尤其是09合约面临进口量回升以及国产量大幅增加的压力,后期逢高空或是较好的选择。

>>>>>>

【文华财经】:短纤节后盘面涨幅较原料逊色,是否存在再度领涨可能?PTA频繁涨跌停背后的供需主要矛盾是什么?

国投安信期货高级分析师 庞春艳:短纤在节前已经提前走强,节后需求端的利多提振有限,更多地是走成本抬升的逻辑。目前下游备货多在1个月以上,因此短纤产销低迷将维持一段时间,价格将被动跟随原料波动。作为一个供需格局较好的品种,短纤的价格弹性也依旧较好,但需要下游需求的配合。再度领涨出现的可能性较大,但时间应该是在下游原料库存消化殆尽,短纤价格低迷、利润偏薄,成本止跌回升之际,当然订单意外爆发也可能令短纤价格提前上涨,而订单表现平平也可能让上涨节奏延后。整体看,今年疫苗的接种率提高,疫情控制局面大大好转后,国内外需求会有明显回升,因此年内短纤的表现整体会比较好。年内PTA的供应维持过剩局面,一季度新产能集中投产令价格承压,PTA涨幅远远落后于其他品种,但老装置集中检修及成本的强势令PTA价格一度补涨,在油价转弱,PX价格大幅下跌,下游产销持续低迷,聚酯产业链相关品种持续下跌时,PTA也阶段性跟跌,但整体看成本支撑和供应压制限制了PTA价格的波动区间,其波动幅度小于其他两个品种。

徽商期货研究所工业品分析师 刘朦朦:短纤的行情主要还是受其自身供需面的影响。供应方面来看,短纤开工率后期继续提升空间有限;企业库存则持续处在超卖水平,所以供应本身并没有过多压力;但目前主要矛盾点是社会库存过多与工厂权益库存偏低的矛盾。综合来看,短纤社会库存的消化需要一个过程,在此种背景之下短纤现货价格仍有一定下跌风险,但在本身供需格局尚且正常的情况下,市场或不会持续下跌。PTA频繁涨跌停主要是由于终端原料原油及直接原料PX价格的变动,基于PTA的金融属性,其价格较易受到原油波动的影响,而PX价格的变动又会影响其加工区间,所以PTA会对原油及PX价格有所反应。

方正中期期货能化研究员 翟启迪:短纤近期回落幅度较大主要有两方面原因:第一,原料PTA和乙二醇高位回落,短纤成本端支撑走弱;第二,下游原料备货水平至高位,高价之下下游跟进寥寥,期现商、贸易商集中出货。月底附近,随着下游原料库存的消化,在补货需求的带动下,短纤仍存阶段性领涨可能。

近期PTA频繁涨跌停和供需面关系不大,主要受宏观情绪和成本端影响。近期,PTA供应端检修逐渐增多,华彬石化140万吨/年、恒力石化250万吨/年和中泰石化120万吨/年的PTA装置逐渐执行检修,同时后续仍有PTA装置检修计划待兑现;PTA下游聚酯开工率迅速回升至90.84%以上,需求端快速恢复至正常水平。3~4月份PTA阶段性去库预期不变,PTA加工费目前在300元/吨附近,估值处于低位,期价与成本端原油关联密切,同时宏观情绪的变化也加剧了盘面的波动。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国