在美股表现优异的汽车之家,获批在港交所二次上市,并公布了招股书,目前正在公开招股,预期将在3月15日在港股挂牌上市。这意味着,在百度、B站和携程等中概股相继传出回港二次上市的消息后,汽车之家率先登录港交所。

根据汽车之家招股书显示,汽车之家拟全球发售股份3029.12万股,通过香港上市筹资至多9.84亿美元,且每股发售价不超251.8港元。

那么汽车之家近期发展如何,为什么要回港股二次上市,是否值得购买,艾德权程ESOP带大家一探究竟。

增速放缓,追求二次上市

汽车之家成立于2008年,是中国领先的汽车消费者在线服务平台,主要为汽车消费者提供全面、独立及交互式的内容和工具,并为汽车产业链上的汽车制造商和经销商提供全套服务。

2013年,在李想的带领下成功在纽交所挂牌上市。但上市两年后,李想就卸任了汽车之家总裁,只保留了董事股东一职。2016年,平安集团收购了47.7%的股份,成功控制汽车之家。

根据Quest Mobile的资料显示,按2020年12月的移动端日活跃用户计算,汽车之家在汽车服务平台中排名第一。汽车服务行业排名第一并且背靠平安,但其业绩却不尽人意。从招股书可以看出,汽车之家整体还在增长,但其增速逐步放缓。

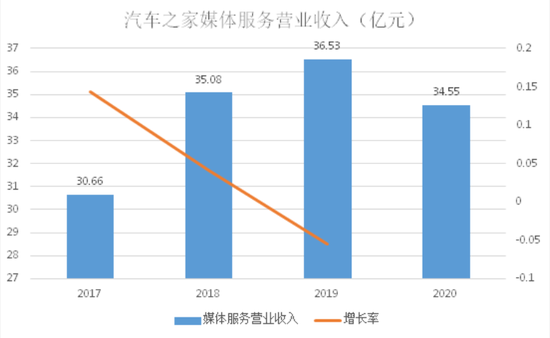

根据招股书显示,汽车之家2020年度媒体服务收入34.55亿元人民币,同比下降5.42%;线索服务收入31.99亿,同比下降2.79%;在线营销及其他收入为20.05亿,同比增长34.47%。而全年营业收入为86.58亿,较2019年84.20亿同比增长2.83%。

与此同时,其最大的股东平安集团也在2020年首次减持,合计减持股份310万股,单价为82.1美元,套现约2.55亿美元。

汽车之家的增长趋缓,再加上平安减持,因此需要一个契机稳定军心,赴港二次上市或许是这样一个不错的选择。

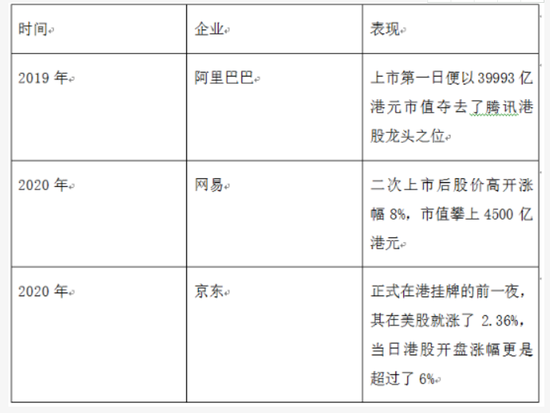

汽车之家并不是第一家赴港二次上市的中概股,从2019年开始,阿里巴巴、网易和京东相继赴港二次上市。

回顾之前赴港二次上市的中概股,表现都很不错,可见赴港二次上市还在红利期。如今汽车之家选择二次上市,一方面是可以获得一笔不小的融资,可以增进自己业务的发展,迅速扩张;另一方面,可以分摊中概股在美的不确定性,提振股价。

那么,赴港二次上市后,汽车之家是否能如愿以偿呢?

竞争对手崛起,汽车之家积极转型

艾德权程ESOP从汽车之家的业务层面进行分析。

汽车之家刚开始是汽车类垂类网站,但其垂类媒体业务却一直在走下坡路。招股书显示,汽车之家2017、2018、2019年和2020年媒体服务营收分别为30.66亿、35.08亿、36.53亿、34.55亿,汽车之家媒体服务业务增长愈发停滞,并呈下降趋势。

这与汽车行业大环境有着莫大的关系。2018年,中国的汽车行业经历了28年来的首次负增长,2019年、2020年中国汽车行业虽有所回暖,但产销依旧保持负增长。

当然,汽车之家的竞争对手的快速发展,也是影响其营业收入放缓的重要原因之一。懂车帝仅用三年其用户月活数便高达1682万;以及腾讯支持的易车发展迅速,也给汽车之家带来了不小的冲击。

而汽车之家另一大核心业务,线索服务业务也同样面临着尴尬的局面。招股书显示,2020年汽车之家线索服务业务的营业收入为31.99亿,同比下滑2.35%。值得一提的是,汽车之家其服务客户数也在不断下降,由28613家降至24517家。这也主要是受到竞争对手开始做线索服务的影响。

也就是说汽车之家的两大核心业务的营业收入,虽然都还是行业领先地位,但其增速和形式都不乐观。

最后就是汽车之家正在积极发展的在线营销业务。

根据招股书显示,2020年汽车之家在线营销及其他业务营业收入为20.05亿元,较2019年同比增长34.47%,而其占总营收的比重也由2018年年初的7.22%增长至如今的23.2%,在线营销及其他业务正以肉眼可见的速度成为汽车之家的第三大业务,并且此业务正处于上升阶段。

整体来看,汽车之家2020年营收入为86.6亿元,同比增长2.8%;净利润为34.08亿元,同比增长6.47%。

从收入结构来看,汽车之家的收入主要包括媒体收入、线索服务、在线营销及其他等。2020年,汽车之家来自媒体服务的收入为34.55亿元,占比39.9%;来自线索服务收入为31.98亿元,占比36.9%;来自在线营销及其他的收入为20亿元,占比23.2%。

虽然汽车之家早已经走上转型之路,但营收结构并没有太大变化,从本质上看,汽车资讯行业做的仍是传统的互联网流量生意。

二次上市难救股价

核心业务发展受阻,新兴业务体量还不足以独挑大梁,在美股大盘一片哀嚎的大环境下,汽车之家其2020年财报发布不久后,股价开始下跌。

即便是二次上市的消息,都没有起到挽救其股价的效果。在汽车之家发布招股书的后一天,股价略微有所上涨,但随后又是持续下跌。截至3月8日,汽车之家收盘价为96.34美元,相较于1月份最高股价147.67美元,已跌去近35%。

3月4日,汽车之家全球招股,每股发行价上限251.8港元计,折合129.9美元/ADS,较隔夜美股112.57美元,溢价15.4%。但从近期汽车之家在美股的走势来看,最终的发行价肯定会低于251.8港元。

公司业绩下滑以及股价的下跌,影响最大的除了股东和投资人以外,还有就是受到股权激励的员工了。股价的下跌,会直接导致其收益的下降。

那艾德权程ESOP带大家分析一下汽车之家的股权激励计划。

三次股权激励计划

汽车之家共做过3次股权激励,包括2011年股份激励计划、2013年股份激励计划以及2016年股份激励计划。三次的目的都是为了吸引及挽留优秀的人员,从而促使业务的成功。

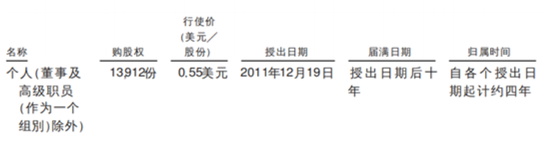

2011年股份激励计划的有效期为10年,也就是说今年所有的股票期权(包括尚未行使)都会到期。根据其规定,奖励方式有很多,包括期权、限制性股票、限制性股票单位以及股份增值权,但汽车之家在2011年股权激励计划中用的最多的是期权。股权激励可发行的股份总数最高为31,372,400股。截至2020年12月31日,可按行使价购买且尚未行使的期权只剩13,921股。也就是说已有31,358,479股已经行使。

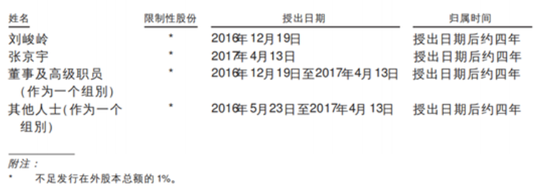

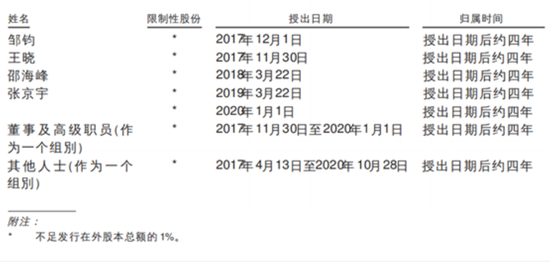

2013年股份激励计划可发行的股份总数最高位13,400,000股,并且从其披露的信息来看,发的是限制性股份。截至2020年12月31日,发行在外的限制性股份为132,080股。但每个人具体数量并没有详细披露,因为他们的股份不足发行在外股本总额的1%。

2016年股份激励计划在2017年3月及2017年4月被董事会修订和重述过。

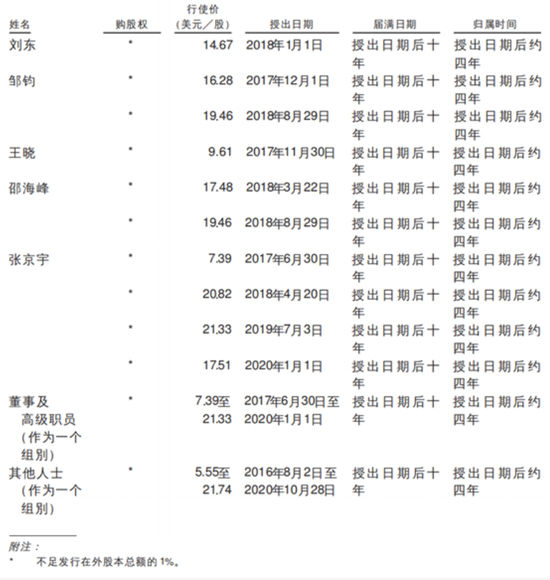

根据经修订及重述后的2016年股权激励计划规定,所有奖励发行的福分的最大数目为19,560,000股。截至2020年12月31日,按5.55美元-21.74美元的行使价购买的2,033,248股股份的期权尚未行使。

除了期权外,2016年股权激励计划还包括限制性股份奖励。限制性股份奖励发行股份最大数目为12,000,000股,截至2020年12月31日,有3,281,244股限制性股份发行在外。

三次股权激励的有效期都为10年之久,也就是说这三次股权激励都还没有到期。

如果以近几年最高的股价147.67美元/股计算(不考虑税收的影响):

2011年的期权行权价为0.55美元,翻了267.5倍。

2016年的期权行权价不等,如果用员工的平均值13.65美元/股计算,也翻了10倍左右。

从这三次股权激励来看,2016年的期权行使价要高于2011年期权的行使价,但相对于平安入手后的最高股价147.67美元来说,都可以获得很大一部分收益。另外,限制性股份只要满足一定的条件即可被授予,如果不考虑税的问题,那么卖出时的价格,就是获得的全部收益。

总结:

目前来看,虽然汽车之家的营业收入和净利润增速放缓,最大股东减持套现并且竞争对手也在逐渐崛起,但目前仍然处于龙头位置。汽车之家港股招股书公布之后,美股股价走势并不理想,因此发行价还不固定,融资金额也是未知数,暂时来看,汽车之家并没有受到中概股二次上市的红利。

老牌公司汽车之家能否逆势上升,还需看接下来一周在美股的走势行情。

艾德权程ESOP业务提供从方案设计到授予、归属、行政审核及数据管理等一站式解决方案。作为新经济公司,艾德权程经历过从激励到上市的全过程,其专业团队综合人力、法务、财务、税务四大核心因素,量体裁衣设计更适合中国公司的激励方案,大大提升企业管理效率。极佳的系统稳定性和安全性,以及依托于强大技术的快速响应及定制化能力让艾德权程ESOP成为上市公司优先选择的ESOP服务伙伴。

【产品】艾德权程公司管理系统,是以Web形式呈现的、为公司提供开展股权激励工作的各项功能支持的综合性管理平台。系统涵盖股权架构管理、智能方案输出、激励员工管理、多种激励方式、业务节点审核、报表文件管理、通知及其他管理等产品模块。专业的流程设计,上市公司级数据要求,为每位客户的股权激励计划提供标准化实施进程,衔接上市前后,支持企业发展。灵活的架构设计,定制化功能开发,使得每位客户根据不同流程,配置符合自身特色的产品功能组合,满足个性化需求。

目前,艾德权程ESOP获得顶级学府专家顾问支持,艾德权程ESOP的股权激励业务积极与海内外高等学府密切合作,与复旦大学等高校签署全面战略合作协议。复旦大学国际金融教授、博导、复旦大学中国风险投资研究中心主任张陆洋教授作为艾德股权激励项目的资深顾问,博士后代表直接参与研究实施落地工作中,令企业直接享受高端“产学研”合作成果。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国