原标题:九江银行“彩礼贷”舆论翻车 中小银行线上消费贷场景“太难了”

经济观察网 记者 万敏

原本想做个安静的美男子,无奈却引起了围观。

本来“平平无奇”的放贷款收利息的银行,凭借一张“彩礼贷”海报登上了社会新闻热搜,官媒连夜发文点评,网友中多数人也对这样的营销方式持反对意见。实际上,从这张宣传海报中透露的信息来看,这只是一款典型的线上消费贷产品,贷款用途、额度、利率定价和申请方式等,与其他银行普通的线上消费贷产品并无太大分别。包装成“彩礼贷”来进行宣传,其实折射出了中小银行此类产品的场景开拓无序、风控手段单一等深层次的行业困境。

(图源网络)

(图源网络)

(央视网评论)

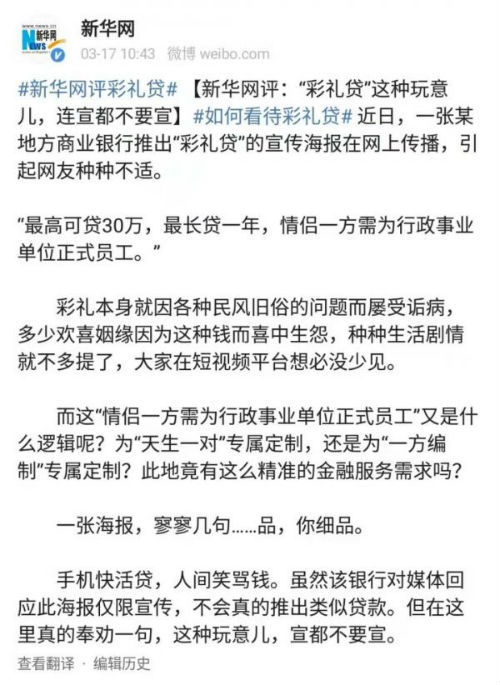

(新华网评论)

(新华网评论)作为一家城商行,要做好线上消费贷款有多难?

首先,城商行面临着线上贷款区域限制的红线。

近年来,部分地方法人银行借助互联网快速实现业务扩张,跨区经营的风险防控逐渐成为监管重点关注的问题,监管机构多次发文强调区域银行需专注当地市场。

今年2月20日,银保监会发布《关于进一步规范商业银行互联网贷款业务的通知》(以下简称《通知》),对于跨地域经营的要求更加严格,“地方法人银行开展互联网贷款业务的,应服务于当地客户,不得跨注册地辖区开展互联网贷款业务”。

尽管《通知》对跨区域经营给出了一定的过渡期,但在消费信贷领域,大型银行的下沉策略、品牌效应带来的降维打击下,当地的城商行、农商行面临着更大的竞争压力。与大型互联网平台合作的网络贷款的杠杆比例、区域受限压降后,小银行布局消费场景、贴近消费人群需求,使得银行深挖线下、加强线上赋能的紧迫性快速增强。

九江银行2019年年报显示,在打造“精准营销”在线及线下场景,2019年该行举办87场2019“赢在高考成九梦想”高考志愿填报公益巡讲系列营销活动,153场“九江银行杯”广场舞大赛,覆盖省外分行、省内所有县(市)和重点乡镇;打造商圈综合体、连锁商超、医院、智慧菜场、公交、出租车、停车场等场景,提供综合行业应用解决方案,形成成熟的场景建设方案,打造场景67个。

截至2019年末,九江银行年报显示,其个人消费贷款余额226亿元,较上年末增长了近一倍,在全部个人信贷中占比38%,也较上年末提升了13.5个百分点。

转折发生在2020年。

2020年上半年,这些聚焦线下的营销活动、商圈场景或损失了部分增长动力。九江银行2020年半年报显示,其个人消费贷款余额221亿元,较上年末微降约4亿元,同时,在全部个人信贷中的占比也下降了3.4个百分点。

2020年的突发疫情可能正是这样一个分水岭,更多银行的数字化转型从被迫转入了实战。根据中国银行业协会发布的《2020年中国银行业服务报告》,据不完全统计,2020年,银行业金融机构离柜交易达3708.72亿笔,同比增长14.59%;离柜交易总额达2308.36万亿元,同比增长12.18%;银行业平均电子渠道分流率为90.88%。而2017年到2019年,银行业离柜率分别为87.58%、88.67%、89.77%,这是这一数据首次突破90%。

在线上化转型中,场景与数据的围困互相叠加也经常发生。对大型金融机构和互联网平台来说已经成为常态的大数据风控,对中小银行来说仍然难以跨越。《中小银行金融科技发展研究报告(2020)》中显示,从调查数据结果来看,在数据治理方面,尽管数据采集、跨数据源获取和数据基数设施方面有较大提升,但是中小银行依然面临基础数据资产积累不足、数据质量监控能力不强、数据管理与业务流程融合不够等问题。

在这次引起争议的海报中,申请条件包括一项“情侣一方需为行政事业单位正式员工”,这种以职业维度对特定人群提供消费贷的产品,此前也有银行尝试,如针对医护、教师、记者等职业人群的贷款产品。

中南财经政法大学数字经济研究院高级研究员金天表示,金融机构片面地以借款人职业身份等作为批贷条件,也难以有效把控借款人的信用风险。在这个意义上,彩礼场景恐怕不是一个真实消费场景,至少不是一个好的消费场景。

不论是宣传手法、还是产品管理的角度来看,这都是一款值得商榷的金融产品,也对寄希望于快速打破业务瓶颈的银行同业们敲响了警钟。

金天表示,从现阶段政策导向看,“不以消费信贷作为刺激消费的手段”思路日渐明晰,说明监管层已经意识到假消费场景之名、行过度消费和过度借贷之实对实体经济、金融风险和社会稳定带来的负面作用,这一点希望金融机构和从业人员务必引起高度重视。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国