原标题:一起“民事借贷案”牵出保单贷款诈骗案:江苏六旬夫妇十余年间购买23份保险,被保险业务员诈骗逾百万

当事人与保险公司进行现场沟通

当事人与保险公司进行现场沟通本报记者胡金华 上海、启东摄影报道

若非家庭遇到紧急事件,利用保单抵押向保险公司借款向来是保单持有人非常慎重的事情。在今年3·15期间,江苏启东当地法院审理的一起民事借贷纠纷案,牵出了原被告之间的借贷纠纷,但出人意料的是,这起纠纷竟因保单贷款而引发。

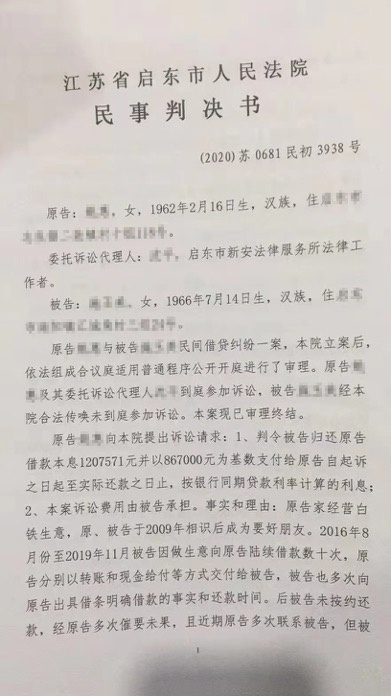

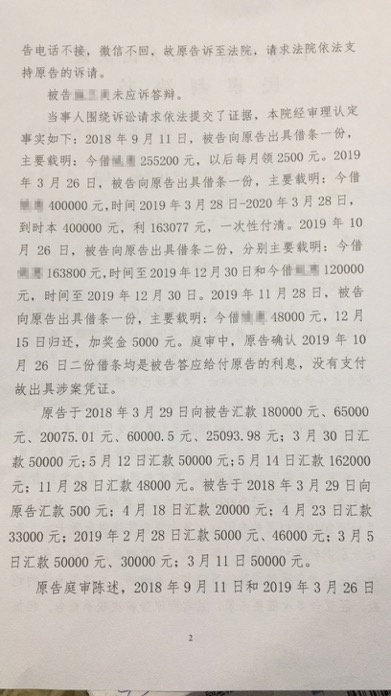

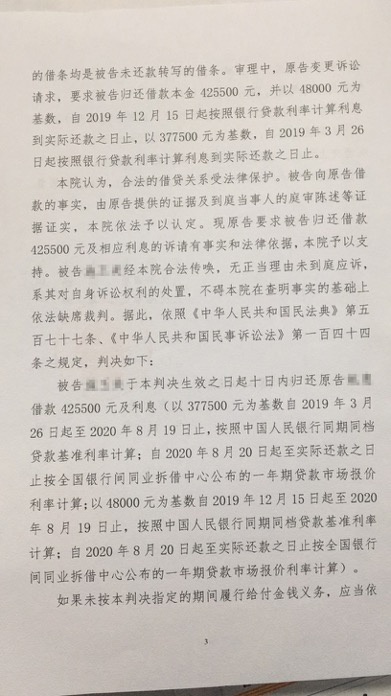

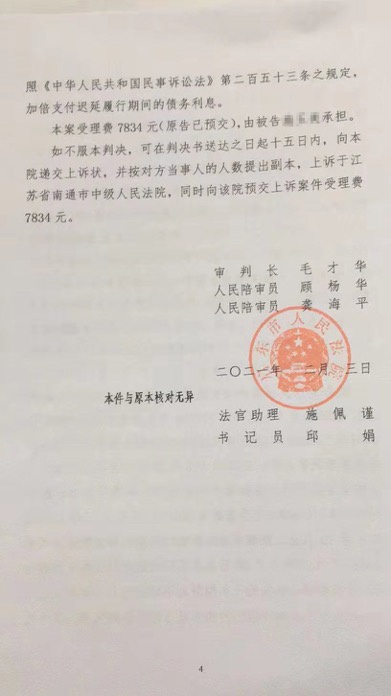

3月8日,《华夏时报》记者获得一份江苏省启东市人民法院民事判决书(2020)苏0681民初3938号(下称“判决书”),判决书内容显示,原告与被告之间自2016年8月至2019年11月存在着借贷关系,借款金额共计86.7万余元,然而被告在偿还了一部分借款之后,却从2020年下半年开始无故失踪,导致原告的借款一直无法回收,因此原告将其诉至法院。

“实际情况要比判决书中复杂得多,我父母是原告方,被告方是某大型保险公司启东支公司的一位被辞退的保险业务员。他在2009年开始向我父母推销保险,在这些年间我父母通过他陆陆续续买了23份保险,基本上都是终身寿险和年金保险。在2016年之前,我父母买的保单基本上问题不大,最主要的是在2016年之后被告开始怂恿我父母购买大金额的年金保险,一年保费要交60多万,但是到2019年我父母就无力支付前期的保费了。也就在当年,被告怂恿我父母通过之前的保单进行抵押贷款,以贷款养保单,我父母因此听从了建议一共从保险公司贷了130余万,有40万元续缴了2020年的保险,另有80余万元借给了被告。”3月10日,原告家属赵杰(化名)向《华夏时报》记者透露。

值得关注的是,上述判决书在今年2月3日判决生效,被告施某曾是某大型保险公司前保险业务员。根据判决书信息显示,被告并未出庭,此后一个月中,原告一直联系不到被告,另根据当地公安公开出具的相关失信人员信息显示,被告也是其中之一。 3月14日,原告方开始就被告诱导原告利用保单贷款养保单,以及销售误导与当地保险公司进行交涉,《华夏时报》记者以旁听人员身份参与其中,了解到了该案背后的借贷真相。

业务员借保单贷款行诈骗之实

原本只是一起普通的民事借贷纠纷案,但是在3月14日上午原告方与当地保险公司进行交涉的过程中,这起案件背后却隐藏着不为人知的诈骗真相,即使连保险公司本身也都被施某以及同伙蒙蔽。

“跟施某认识是在2009年,那时候购买的是他们推荐的终身寿险,推荐的理由是利率比银行存款高,我们也是认可的,此后一直到2016年,我们投保了十多份保险。后来有几次,施某通过公司名义组织客户旅游联谊,将一批客户拉到南京等地,然后进行产品宣讲,把保险产品收益说的非常高,让我们继续购买年金保险,于是在2017年、2018年我们又购买了四份保险,年缴三十多万保费,但是到了2019年我们夫妻就发现已经无力支撑每年庞大的保费开销了,但是又不敢和孩子说。这时施某就给我们支招,让我们用保单来贷款缴费,年利率是5.5%,说可以用保单分红来抵扣利息,保单不会受影响,我们听从了建议,前两年陆续从保险公司贷了130多万出来,一部分缴纳保费,大部分借给了施某。”14日,赵杰父母在跟保险公司交涉的时候表示。

而赵杰父母也一再强调,整个保单贷款的流程都是施某以及其余四位保险公司代理人代为手机操作的,因为他们本人并不会在手机端操作保单贷款的流程。

据《华夏时报》记者了解,原告在十余年间共投保了23份保单,其中竟然有多达18份保单都进行了贷款。

“我是去年下半年才知道我父母在过去竟然买了那么多保险,起因还是我父母跟我借40万交保费,我就很惊诧。其中有三份大额保单去年以我的名义投保的,也是在我不知情的情况下,甚至都没有我的签字。还有其他的保单都进行了抵押贷款,所以当时我们就报了警,后来就向法院提起了诉讼。”赵杰告诉记者。

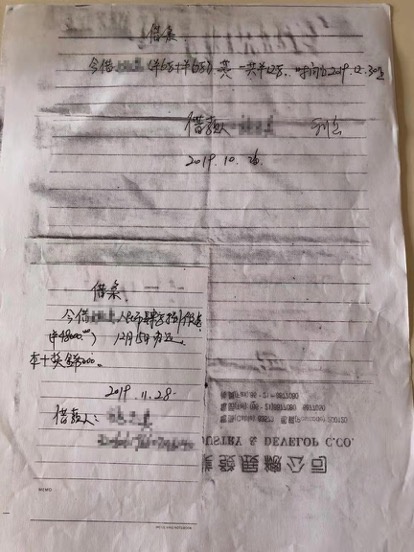

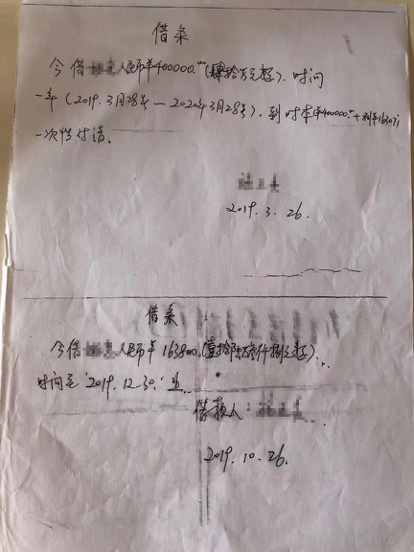

根据本报记者从原告处获得的借条显示,从2016年到2019年,施某向原告借款高达80余万元,大部分是通过保单贷款而获得。此外,在多份借据中,施某并未详细写明借款还款期以及借款利率,只是写明借款后每月归还多少金额或共计归还多少金额。

“我现在是后悔莫及,施某利用我们的信任,不仅向我们借款,还诱导我们用保单来向保险公司借款。”赵杰父母表示。

“原告出具的多份借条显示,这些借条也并非传统的民间高利贷,是原告处于友情关系的借款。但是施某利用原告是朋友及客户的双重身份,通过长达数年的蒙蔽诱导原告进行保单借款,重复买保险,自己不仅从中谋取保险佣金,还让客户陷入资金链断裂的境地,就已经构成了事实诈骗。”原告律师方律师告诉《华夏时报》记者。

施某写下的部分借条

施某写下的部分借条被忽视的保险公司内控风险

在原告出现资金链断裂的困境之后,作为某大型保险公司前保险业务员的施某也“失联”了。

在3月14日的交涉过程中,某大型保险公司江苏启东支公司的工作人员也表示,施某在2017年8月就被公司辞退了,原因是发现其业务过程中存在风险。

但原告方透露,施某再被保险公司辞退之后,原告的多份保单抵押贷款不仅还是由其办理的,另有四名在职保险代理人也一起参与其中。根据整个现场交涉的过程,原告的多份保单有些签字是保险代理人代签的,有些风险警示书也是代理人代写的,还有为赵杰投保的三份保单都是由代理人进行签字确认的。

《华夏时报》查阅自2013年起施行的《保险销售从业人员监管办法》,其中第二十四条明确规定保险公司、保险代理机构应当规范保险销售从业人员的销售行为,严禁保险销售从业人员在保险销售活动中有下列行为:欺骗投保人、被保险人或者受益人;隐瞒与保险合同有关的重要情况;阻碍投保人履行如实告知义务,或者诱导其不履行如实告知义务;利用行政权力、职务或者职业便利以及其他不正当手段强迫、引诱或者限制投保人订立保险合同,或者为其他机构、个人牟取不正当利益;挪用、截留、侵占保险费或者保险金;代替投保人签订保险合同等。保险销售从业人员有上述规定行为之一的,由中国银保监会责令改正,可以对相关保险公司采取向社会公开披露、对高级管理人员监管谈话等监管措施。

其中第二十六条也规定,保险公司发现保险代理机构及其保险销售从业人员销售其保险产品存在违法违规行为的,应当立即予以纠正。保险代理机构及其保险销售从业人员拒不改正的,保险公司应当立即终止与保险代理机构的委托代理关系,并向中国银保监会派出机构报告。

“从这起事件中可以看出,在保险公司已经发现业务员存在展业风险的时候,除了撤销保险业务员展业资格的同时,还应该对业务员曾经服务的保单进行全面梳理。尤其是案件中客户十多份保单都进行了抵押贷款,并且从保险公司贷了130多万现金,大部分保单贷款还是在业务员已经离职之后产生的。这其中的风险敞口已经非常明显了,而且保险公司对单个客户如此大金额的保单贷款后知后觉,也揭露了基层保险公司自身内控机构的薄弱。”对此,上海一位保险业内资深人士对本报记者表示。

“现在我们的诉求是希望保险公司能够全额退还未到期的保单保费,对于非本人签名或投保的保单进行全额退保。”赵杰向《华夏时报》记者表示。

3月14日,某大型保险公司启东支公司相关人士也表示,对于这起事件,公司已经高度重视,会详细核实情况并向监管层上报,而对于客户当前收到影响的保单,会采取保全措施,尽快给客户回复。

对于该事件下一步的进展,本报将持续关注。

责任编辑:徐芸茜 主编:公培佳

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国