投资研报

【券商荐股精选】洼地即将被市场发现,这一板块估值修复空间广阔,潜在涨幅47%(附股)

【碳中和动态分析】南方电网发布服务碳中和工作方案;三家上市公司中标碳中和大单

【新能源汽车每日动见】动力电池配套出现结构性变化!新车公示,磷酸铁锂独占纯电、换电车型,透露什么信号?关注背后成因和投资机会

【硬核研报】“碳中和”不可或缺的环节,环卫装备迎新一轮扩张期!新能源替代趋势下,手握280亿大单的环卫白马即将起飞

世界依然是残酷的!就像修真小说里展现的那样:当大家都面临困境是,强者不会因为你的弱小而心软。只要能保住自身的优势,采取什么手段已经不重要。

刚刚过去的两周,发达国家与发展中国家的策略选择形成了鲜明的对比。在发达的欧洲,欧洲央行的购债步伐还在加快;在强大的美国,1.9万亿美元的刺激方案已进入到实施阶段。这些都意味着强权货币进入到超大规模释放阶段。然而,一些发展中国家已选择防守,就在刚刚过去的一周,巴西、土耳其和俄罗斯选择了加息。

在这一攻一防的背后,是强权货币带来的物价飙升和新兴市场的汇率风险。2月份巴西通胀率触及4.6%,2月土耳其年化通胀率已升至15.6%。阿根廷今年头两个月的通货膨胀率均达到8%。据联合国粮农组织表示,2021年2月,粮价指数已经实现了“9连涨”,指数增值116,较1月上涨了2.4%,较2020年同期上涨了26.5%。此外,3月的第一周,新兴市场近半年来首次出现单日资金流出,每日资金流出约2.9亿美元(折合人民币近19亿)。而比较有意思的是,土耳其央行行长因加息被撤。

那么,这些动作会给世界带来怎样的变局,中国又该如何应对呢?

阿根廷物价缩影

据央视财经最新报道,在南美洲第三大经济体阿根廷,受新冠疫情和经济滞涨等多重因素影响,食品价格近期出现较大幅度上涨。越来越多阿根廷民众表示支付不起基本生活费用。阿根廷的经济在2020年萎缩了10%,今年头两个月的通货膨胀率均达到8%。特别是食品价格近期涨幅惊人。与去年下半年相比,眼下,阿根廷水果的平均价格增长了228%;土豆的价格增长了114%,肉类的平均价格增长了103%,蔬菜类的价格也增长了88%。

其实,阿根廷的情况可能只是新兴市场的一个缩影。巴西国家地理统计局公布的数据显示,巴西去年1至11月间市场上食物价格上涨了16%,其中巴西人的主食——大米和黑豆的价格分别上涨了70%和40%。根据韩国统计厅的最新数据,今年2月韩国的食品价格同比上涨了9.7%,创下了9年零6个月以来的最大涨幅。2月韩国大葱和鸡蛋的售价同比分别上涨227.5%和41.7%。

彭博社的数据显示,全球食品价格不断上涨,且涨势超过通胀和收入增加速度。今年1月全球食品价格创下6年以来的新高。印尼豆腐价格比去年12月上涨30%,俄罗斯食糖的价格比一年前升高61%。

即使是在美国,食品价格亦出现大涨。根据美国农业部经济研究局的数据,大流行使供应链陷入困境,并在2020年将家中食品的平均价格推高了3.5%。

据联合国粮农组织表示,2021年2月,粮价指数已经实现了“9连涨”,指数增值116,较1月上涨了2.4%,较2020年同期上涨了26.5%,是自2014年7月以来的又一“新高”。

资金流出,三国加息

食品价格出现上涨与两大因素有着密切关系:一是新冠疫情导致供应链出现问题;二是美国等发达国家央行大肆放水,推高食品价格。这其中,后者带来的冲击可能尤其巨大。由于美元和欧元都属于世界货币,他们增发之后,可以到全世界大多数地方购买物资。这样一方面可以抬高发展中国家的物价,另一方面也会冲击到发展中国家的外汇。

彭博社就曾表示,食品价格上涨对发展中国家的冲击会大于发达国家。发达国家民众食品主要为经处理加工过的产品,这些产品经过较长的生产链,因此食品原材料成本上涨会隔一段时间才反映在下游。发展中国家民众食品主要为未经处理的食品,其价格波动比制成品更直接明显。

可能正是基于以上原因,近期几个国家突然宣布加息了。巴西中央银行17日宣布,将基准利率从2%上调至2.75%。这是巴西央行自2015年7月以来首次加息。土耳其央行18日也将基准利率提高至19%。俄罗斯中央银行19日宣布,将基准利率提高0.25个百分点至4.5%。

高盛经济学家Alberto Ramos表示:“全球货币背景正在发生变化,而不幸的是,必须为此做出反应的经济体恰恰是那些最脆弱的经济体。巴西完全属于这一类。”

国际金融协会日前发布的每日跨境资金流动报告显示,3月的第一周,新兴市场近半年来首次出现单日资金流出,每日资金流出约2.9亿美元。该组织首席经济学家Robin Brooks表示,市场正在经历一场类似于2013年的“缩减恐慌”(taper tantrum),因投资者担心美联储会提前退出刺激计划,债券收益率出现飙升。

经济学家担心,与发达国家相比,许多新兴市场的货币政策风险更大。当下,美国经济强劲复苏带动长期美债收益率上升,吸引投资者从风险较高的新兴市场撤出、购买美元。巴西收紧货币政策之后,其他发展中国家也可能提高利率,以遏制资本外流,而这些国家刚刚萌芽的经济复苏则要被扼杀了。

巴西经济分析人士认为,此次加息与巴西通胀率升高等因素有关。巴西经济部当天宣布,将巴西今年通胀预期上调至4.4%。巴西央行此前预计今年通胀率可能达到4.6%。另外,截至今年2月土耳其年化通胀率已升至15.6%,土耳其里拉对美元汇率与2018年年初相比贬值逾50%。俄央行也指出,此举旨在应对迅速上升的通货膨胀并稳固本国货币。

比较有意思的是,主张降息的总统埃尔多安于20日宣布免去央行行长Naci Agbal的职务,上任不满5个月的Agbal,也成为2年来第3位被总统免职的土国央行行长。市场认为,由于央行威信下降,将导致土耳其里拉遭遇重大贬值。

中国如何应对?

事实上,最近世界资本市场风云变幻,中国除了股市之外,基本上动静不大。美国10年期国债收益率快速突破1.7%,中国10年期国债收益率仍在3.3%以下,最近甚至还有所下行。

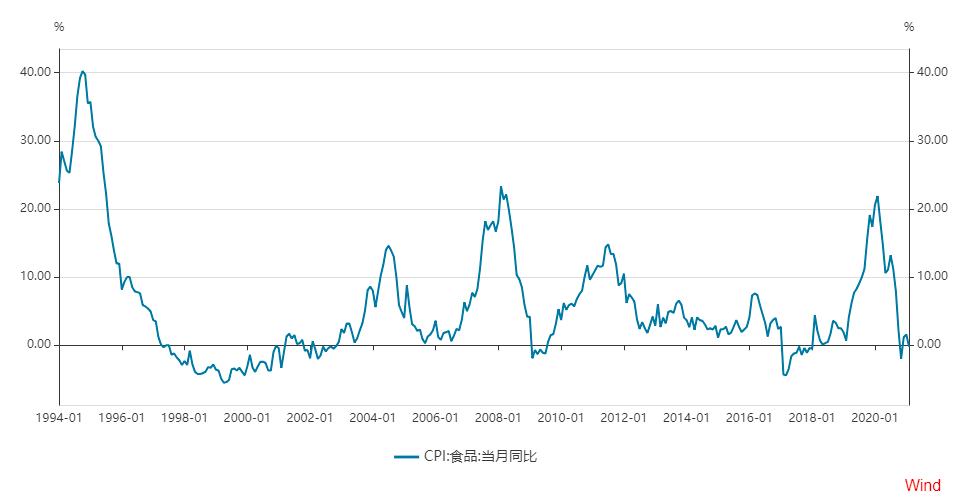

我国CPI中的食品价格指数最近维持稳定,其中二月份还出现了小幅下滑的情况。

正如中国人民银行行长易纲所言,当前广义货币(M2)同比增速在10%左右,与名义GDP增速基本匹配,10年期国债收益率约为3.2%,公开市场7天逆回购利率为2.2%。2020年居民消费价格指数(CPI)同比上涨2.5%。从上述数字可看出,中国的货币政策处于正常区间,在提供流动性和合适的利率水平方面具有空间。

那么,为什么会出现这样的现象呢?可能主要也是因为三个原因:一是从生产的角度来看,中国较快地控制了新冠疫情,较快地恢复了社会生产生活秩序,较好地保持了供应链产业链的稳定,物资供应没有出现大问题;二是货币的角度来看,中国较早恢复了正常的货币政策,没有搞大水漫灌,也没有搞美式强刺激;三是从国际分工来看,中国在生产端的优势依然十分明显,当生产效率足够高时,是可以在一定程度上抑制通胀的。

后续是否会有输入型通胀发生?从以往的情况来看,油价在输入型通胀中占比重较高,而从近期国际油价走势来看,暂时还不用太过担心。当然,食品和大宗原材料进口可能会存在一定影响。但从目前市场的普遍预期来看,似乎也不太高。后续,若美国推出庞大的基建计划,或许需要进一步观察大宗原材料的走势。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国