热点栏目

热点栏目来源:王涵论宏观

内容摘要

3月以来,美联储货币政策大幅宽松。但是,美元直至5月中下旬才开始持续贬值,同时推动黄金和白银等贵金属价格上涨,对此我们认为:

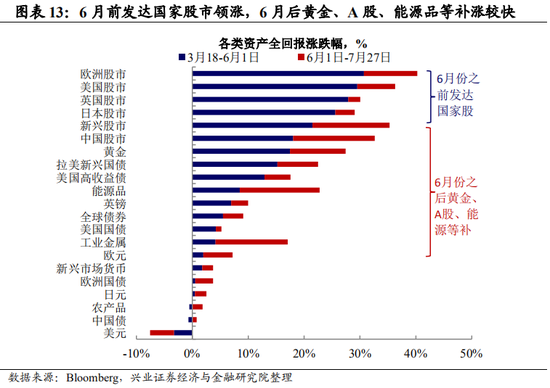

资金面来看,美元缘何滞后反映联储宽松:抄底资金到期离场。如何理解美元走势和货币政策的背离?一方面,3月中上旬美国发生流动性宽松危机,美元避险属性主导其走势。另一方面,3月美联储放水后市场信心快速修复,大规模资金进入美股抄底,推动美股大幅反弹,也对美元形成支撑。但6月美股股指期货交割日后,美股期货开仓量明显下滑,这可能意味着前期博反弹的资金6月逐渐从美股撤出,向外寻求全球配置机会。从资产表现来看,6月之前发达国家股市领涨全球,而进入6月份资金全球化配置之后,新兴市场股市、黄金、能源等商品出现明显补涨。

基本面来看,近期欧美经济差修复,推动欧元回升、美元贬值。在资金寻找全球配置机会的过程中,近期欧洲经济恢复速度快于美国,疫情的控制也明显好于美国,叠加欧盟各国达成了7500亿欧元的疫后复苏基金计划,欧洲和美国的经济差出现修复,推动欧洲经济体货币升值,这是近期美元贬值的主要拖累。

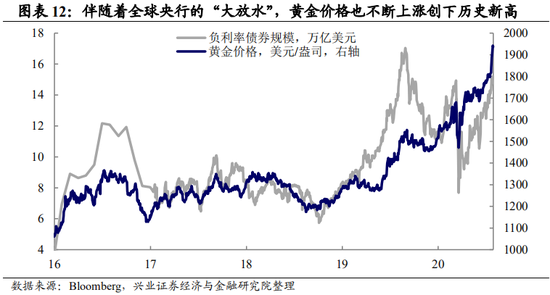

美元贬值推动黄金上涨,但金价或尚未完全反映本轮大放水的影响。我们在2019年报告《负利率时代,哪些逻辑在变化》中强调,伴随着全球央行的“大放水”,大量债券资产进入“负利率”时代,这会使得“零利率”的黄金性价比提升。因此,近期美元快速下行以来,黄金价格也创历史新高。但从黄金和其他资产(如现金、债券)的比价来看,黄金的“性价比”距离历史高点仍有较大差距。从这个角度而言,金价可能尚未完全反映本轮全球央行大放水的影响。而需要注意的是,货币宽松背景下大量资金流入零息资产,其反映的可能是对货币体系尾部风险的担忧,这是我们需要关注的长期问题。

风险提示:经济基本面及政策超预期变化。

正文

写在美元逼近90,

而黄金创下新高之际

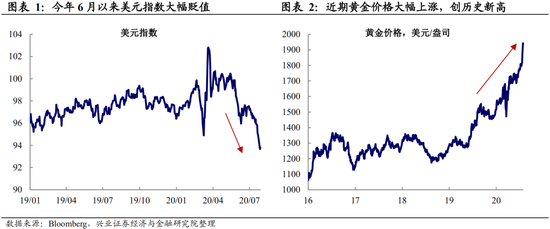

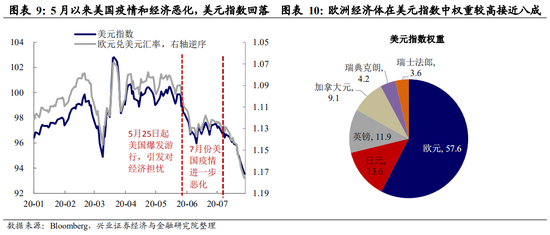

近期美元指数大幅贬值,而黄金价格创下历史新高。近期美元指数出现大幅贬值,美元指数从3月19日的高点102.8下跌至7月27日的93.5,其中跌幅较快的时期是从5月底至今。同时黄金价格出现快速上涨,7月27日已创下1942美元/盎司的历史新高。

美元指数出现贬值、黄金白银等贵金属商品价格上涨,这样的资产表现组合似乎是典型的联储“大放水”带来的“后遗症”。但真正的问题在于,3月份美联储已经开始大幅宽松,美元指数为何从6月份开始才出现明显的贬值?

美联储3月起大放水,

缘何美元现在才走弱?

疫情冲击以来美联储“领衔放水”,但美元5月中才开始大幅走弱。自2月底疫情境外蔓延以来,为了应对经济和金融市场遭受的负面冲击,美联储实施了大规模的货币宽松政策,且扩表速度远快于欧日央行。但值得注意的是,虽然美联储相较其他央行大幅宽松,但货币宽松差的逻辑并未及时反映在美元指数上:美元指数3月以来持续在100左右的高位徘徊,直至5月中旬才开始明显走弱。

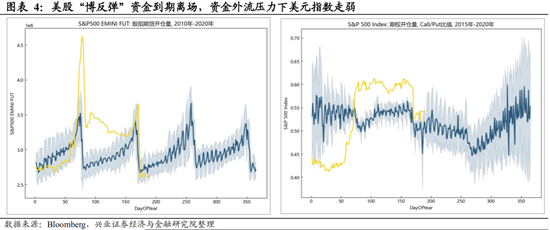

美元滞后反映联储宽松的背后:抄底资金到期离场。如何理解美元走势和货币政策的背离?一方面,3月中上旬美国发生流动性宽松危机,美元避险属性主导其走势,换言之,除了美元外其他资产均遭到抛售(详参3月23日《本轮美国金融危机的起因、现状与展望》)。另一方面,3月23日美联储宣布购买信用债等“火箭筒”措施救市,市场信心快速修复,大规模资金进入美股抄底,无论从标普500股指期货的开仓量,还是期权的Call/Put比值来看,进入美股市场的资金量显著高于往年均值。这部分抄底的力量,推升了美股的估值,推动美股大幅反弹,也对美元形成支撑(详参7月10日《钱从哪里来?增量还是存量市场?》)。

但值得注意的是,在6月24日美股股指期货交割日之后,美股期货开仓量明显下滑,目前低于往年均值的水平。这可能意味着说明投资者到期后并未移到9月合约,而是选择资金撤出。这部分博反弹资金从美股撤出,意味着前期集中在美股市场的“水”,开始向外蔓延,寻求全球配置。因此,资金面的变化,一定程度上解释了美元在当前时点的快速走弱。

资金寻找全球洼地,

复苏欧强美弱助推美元贬值

6月份之后全球资金从美股中撤出,在全球寻找估值洼地。如前所述,从资金的角度来看,3月份美联储放水之后,市场资金首先抄底了美国股市,推动了美股的回升。而在6月份之后,抄底反弹的资金从美股撤出,意味着前期集中在美股市场的“水”,开始向外蔓延,寻求全球配置。

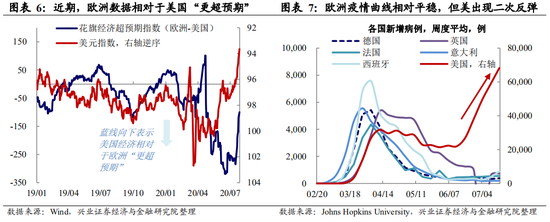

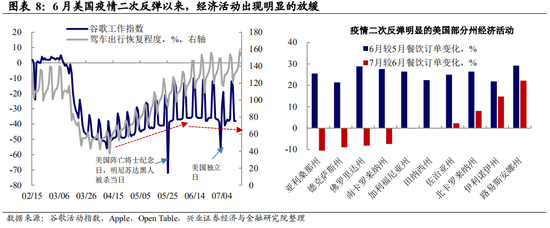

基本面来看,近期复苏速度“美弱欧强”,带动了资金流动和汇率的变化。而近期欧元的强势表现,其背后实际上和近期美欧基本面修复的速度差是分不开的。5月中旬以来,美欧主要城市陆续接触居家隔离,推动复产复工。而从经济活动的复苏速率来看,无论是出行强度,还是餐饮订单来看,欧洲的复苏明显快于美国。此外,6月以来美国部分州出现疫情二次反复,甚至不得不重启部分限制政策,这导致美国整体的经济活动出现放缓(详参7月23日《出口:上半年的惊喜,下半年的线索》),这使得复苏“美强欧弱”的局势相对更加强化。而从事件性冲击看,7月21日欧盟各国达成了7500亿欧元的疫后复苏基金计划,7月27日德国7月商业信心指数显著好于预期,均助推了美元的下行。

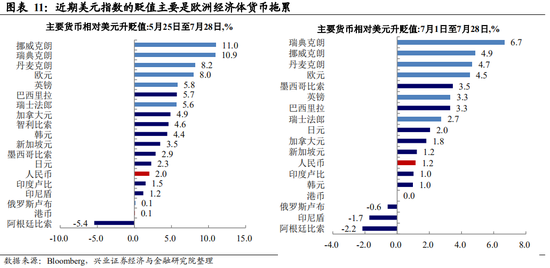

欧洲的经济回升和汇率走强,推动了近期美元指数快速贬值。在美元指数的权重之中,欧洲货币如欧元、英镑、瑞士法郎、瑞典克朗的占比较大(加总权重接近80%)。从5月底至今,美元相对于欧洲经济体货币贬值约8%,而相对于日元和人民币分别贬值2.3%和2.0%,美元指数的下跌主要受欧洲货币拖累。

分阶段来看,近期美元指数走弱主要可以分为两个阶段:1)5月底至6月初,5月25日美国警察暴力执法导致黑人居民死亡,引发了大规模的游行抗议,这使得市场对美国的经济和疫情扩散产生担忧,美元指数随之下跌;2)7月份以来,美国疫情二次爆发严重,而相对而言欧洲疫情得到控制,逐渐复苏,美元指数进一步下跌。

货币宽松+美元贬值,

黄金等商品价格应声上涨

联储放水助推黄金等商品价格上涨。随着6月开始,市场资金开始转而在全球寻找配置机会,充裕的流动性和美元的贬值也推动了黄金等商品价格的上涨。我们在2019年报告《负利率时代,哪些逻辑在变化》中强调,伴随着全球央行的“大放水”,大量债券资产进入“负利率”时代,这会使得“零利率”的黄金性价比提升。今年美联储的进一步宽松强化了这一逻辑,推动黄金价格不断上涨创下历史新高。

而长周期来看,

金价或尚未完全反映大放水影响

虽然金价已创历史新高,但当前金价可能尚未完全反映大放水的影响。虽然从绝对水平来看,当前黄金的价格已经突破前期高点,但相对比较来看,黄金仍有一定上行的空间。

一方面,本轮黄金价格的增幅仍远不及全球央行扩表幅度。2月底疫情海外蔓延以来,全球央行实施了大规模的货币宽松政策。美欧日央行资产合计扩张了39%,其中美联储的资产扩张了67%。但黄金近期才刚刚突破历史新高。

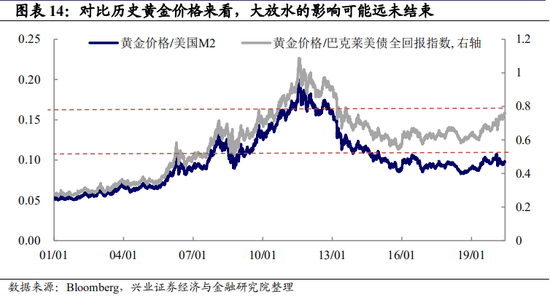

另一方面,黄金较现金、债券等低息资产而言仍有较大相对优势。6月前,发达国家股市领涨全球;6月美股抄底资金逐步开始进行全球化配置以来,黄金等商品及新兴市场股市开始出现补涨。而进一步关注更具有可比性的低息(及零息)的资产来看:黄金价格与现金(美国M2)的比值仅与过往几年的均值相当,与2011年的高点仍有较大差距;黄金与债券(巴克莱美债全回报指数)的比值刚回到2013年的水平,与2011年的高点也有较大差异。

长期来看,需关注货币体系潜在的尾部风险。我们在2019年报告《负利率时代,哪些逻辑在变化》强调,如果把央行扩表看做一个公司的大股东通过自有资金救助公司,其本质是大股东用资金的信用为公司背书,中央银行印钱救经济的本质,是中央银行透支资金的信用为经济背书。如果最终经济能起来,则皆大欢喜。但如果经济一直起不来,则中央银行—纸币体系—的信用就会受损。从这个角度来说,加密货币的兴起、黄金的受追捧,可能意味着投资者在试图对冲全球货币体系潜在的“尾部风险”,这是我们需要关注的长期问题。

风险提示:经济基本面及政策超预期变化。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国