来源: 广发期货有限公司

美国是全球领先的生猪养殖国家,其产业上下游整合程度及规模、技术、管理等等领域都大幅领先我国市场,在期货行业也于多年前便有了许多探索。本文旨在介绍美国猪肉期货发展及现状,以及美国生猪现货市场,使读者对于美国生猪期现市场有更深入的了解。

美国生猪期货发展过程

美国是全球领先的生猪养殖国家,其产业上下游整合程度及规模、技术、管理等等领域都大幅领先我国市场,在期货行业也于多年前便有了许多探索。

第一阶段:Frozen Pork Belly Futures(冷冻猪腩期货)

上世纪60年代之前,美国生猪养殖行业仍以散户为主,与我国现状相似,受猪周期影响较大,价格波动剧烈,市场急需一种风险管理工具帮助他们应对变化无常的猪价和库存中加工成品的价格风险。同时,美式饮食对于培根即猪腩部位有较大需求,叠加现代化冷冻设备的发展及物流水平的显著提高,市场具备了推出期货的基础。因此芝商所(CME)于1961年推出冷冻猪腩期货合约,以实物形式交割。但是由于冷冻猪腩参照现货市场的季节性,合约设置为2-8月,随着社会发展,培根逐渐成为全年食品,消费者对于新鲜猪腩的需求提升,猪腩价格的季节性逐渐平滑,冷冻猪腩期货合约的对冲功能被大幅削弱。2011年,CME宣布由于长期缺乏交易量,冷冻猪腩期货退市。

第二阶段:Live Hog Futures(活猪期货合约)

1966年,CME推出了活猪期货合约,主要为了弥补牲畜类商品不耐长时间储藏的问题。其交易单位为20000磅,方式为实物交割,标准为USDA公布的一号、二号和三号阉猪和小母猪,随着市场需求提升,至1991年交易单位定为40000磅,和其它活牲畜期货交易单位一致。进入80、90年代,生产商和包装商常因生猪标准产生分歧,当使用生猪体重交易时,生产商可能需要提高价格以弥补市场远、运输过程长或交易时间长导致的生猪体重下降的问题,在此过程中,生猪市场由现金交易逐渐过渡为合同交易,而交易对象也逐渐由活猪过渡为生猪酮体。1980年仅8%的生猪是根据酮体重量出售,但到1999年,已经有75%交易是基于酮体标准。对应的市场对于生猪酮体期货的需求增加,对活猪期货需求减少。

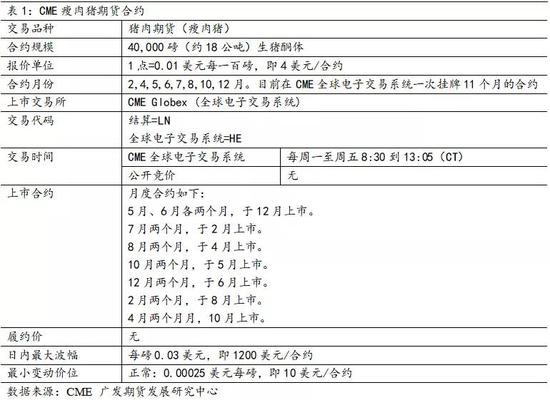

第三阶段:Lean Hog Futures(瘦肉猪期货合约)

为了适应现货市场的发展,1996年,CME将活猪期货改为了交易标准为生猪酮体的瘦肉猪期货,期货价格基于瘦肉猪指数。大部分包装商会根据生猪酮体提供一份标准更加详细的生猪数据报告,生产商可以进一步了解市场要求,并根据报告挑选配种更合适的猪,而包装商可以更直观地了解到不同农场猪肉的质量特点。生猪酮体基础价由市场供给关系决定,然后再根据猪的肥瘦度和交易合同要求的重量调整价格。同时,1999年颁布的牲畜报告法案(Livestock Mandatory Reporting Act)要求主要包装商每天向美国农业部(USDA)报告两次公司购入的生猪价格数据,也让生猪酮体市场定价更加规范。

进入21世纪,随着CME对瘦肉期货合约不断改进,其交易量不断上升,目前CME的瘦肉猪期货成交量排在CME上市交易的畜产品中第二位,仅次于活牛。

美国瘦肉猪价格指数计算方式

期货合约交割方式为基于CME瘦肉猪指数的现金交割。CME瘦肉猪价格指数计算使用连续两个工作日的USDA数据,过程如下:

1. 按协商出售的每日头数×对应的每日平均酮体重量=协商出售的每日总重量。

2. 按生猪-猪肉市场准则出售的每日头数×对应的每日平均酮体重量=生猪-猪肉市场准则每日总重量。

3. 按协商准则出售的每日头数×对应的每日平均酮体数量=协商准则每日总数量。

4. 协商出售的每日总重量(1)+生猪-猪肉市场准则出售的每日总重量(2)+协商准则出售的每日总重量(3)=每日总重量。

5. 连续两日的每日总重量(4)相加得到两日总重量。

6. 按协商出售的每日总重量(1)×对应的每日平均净价=协商出售每日总价。

7. 按生猪-猪肉市场准则出售的每日总重量(2)×对应的每日平均净价=生猪-猪肉市场准则出售每日总价。

8. 按协商准则出售的每日总重量(3)×对应的每日平均净价=协商准则出售每日总价。

9. 按协商出售的每日总价(6)+按生猪-猪肉市场准则出售的每日总价(7)+按协商准则出售的每日总价(8)=每日总价。

10. 连续两个报告日的每日总价(9)相加获得两日总价。

11. 两日总价(10)/两日总重量(5)= CME瘦肉猪价格指数。

CME瘦肉猪指数是基于美国生猪市场交易方式规定的,可以从计算过程中看出其主要方式为协商出售、生猪-猪肉市场准则出售和生产商协商准则出售。如同生猪期货的规则,生猪价格的规定也在不断变化。目前现货市场趋势是猪肉产业纵向一体化,意味着猪肉生产商和包装商的合作更加密切,甚至有些生产商直接成为了包装商,这种结合把价格风险转移给了供应链下游;而其他独立生产商则需要将猪肉合同和猪肉缺口捆绑以规避价格风险,因此越来越多按生猪-猪肉市场准则的交易价会考虑猪肉缺口的价值,同时,虽然协商出售是最基础的交易准则,但是使用这种方式的人越来越少,目前只占交易的3%。对此,CME也提供猪肉缺口指数作为定价参考,同样使用USDA数据,用每日装载数乘以每日酮体价格算出每日总价值,然后计算五个连续工作日的加权平均值。

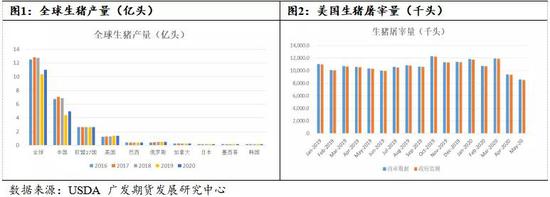

美国生猪现货市场

美国是全球第二大猪肉出口国,第三大猪肉生产国,主产区位于中西部地区,如爱荷华、明尼苏达、北卡罗莱纳、伊利诺伊和印第安纳州。2019年美国猪肉总产量达276.51亿磅,其生猪产业繁荣发展的背后是不断完善的养殖体系。1990年以来,美国的生猪养殖场数量大幅下降,大型养殖企业凭借更有效的生产养殖模式使规模不断扩大。另外,越来越多大型企业专注于生产过程中某一阶段的深耕细作,替代了原来小型养殖场从出生到屠宰的“一站式”传统养殖方式。特别是在20世纪末期,小型养殖场数量急剧减少,每年运营小于1000头的养殖场,1988年产出占全美生猪产出的32%,2000年已缩减到2%;而每年运营大于50000头的养殖场的产出,则从过去的7%增加到51%,背后主要逻辑就是养殖场规模对利润的影响。

(1)生猪生产繁育产业情况

美国生猪生产主要分为4个阶段:受精分娩、断奶、哺育、育肥。一头小母猪大概需要成长32周才可以进行第一次繁殖,小母猪性成熟后第一步是受精,可以通过与公猪交配或人工受精。受精成功后会在16周内产出至少10只猪崽。在传统出生à出栏生产方式中,一头小猪一般需要22到26周成长到屠宰标准,平均需要3周断奶,断奶后重量达到10磅时,小猪会被转移到断奶à饲养阶段或直接卖给育肥商。在这一阶段,小猪需要摄入蛋白质含量不同的食物直到体重达到40磅,随后进入育肥阶段,直到达到屠宰重量,约280磅。

然而,出生à出栏并不是唯一的生产方式。据USDA称,目前美国生猪生产领域主要有三种企业类型:(1)出生à出栏(Farrow-to-finish):生育小猪,小猪养成肥猪至240-270磅;(2)生猪生产商(Feeder pig producers):生育小猪并养到10-60磅卖给育肥商;(3)生猪育肥商(Feeder pig finishers):从生产商处购买小猪,养成肥猪至屠宰标准(250磅)。

从1992到2009年,行业中使用出生à出栏操作的不断减少,而使用分阶段养殖的不断提高。分阶段养殖生产合同的使用越来越普遍,使得大型养殖场母猪PSY明显高于小养殖户,生猪出栏量更高。由于专注于某一阶段,大型养殖具备明显的生产优势,以及新的生产技术,如人工授精、分性别喂养、多地点生产等。尤其是人工授精技术发展迅速并普及,在提高生猪产量和质量上提供了帮助。人工授精首先要收集公猪精液,然后评估并处理稀释优质精液,同时检测母猪发情状况,在最佳状态下使母猪受孕。这种方法减少了养猪场对于公猪的需求,同时降低养殖公猪所需的成本,免除了配种所需要的时间,并且由于可以挑选有优质基因的公猪精液,繁殖的小猪的数量、肉质质量和防疫能力也有所保障。

这些产业结构上的转变和技术的革新使得美国生猪生产商成功通过更低的成本达成了更高的产出,近年来,美国年均存栏量可以达到7千万头

(2)生猪屠宰产业情况

除了生产繁殖,屠宰也是生猪产业里的重要一环。随着养猪场的规模扩大,许多生产企业和屠宰企业进行纵向合并,生产商同时也成为了猪肉屠宰商和包装商。截至到2019年,美国最大的生猪生产企业中,有很多同时也是全国主要的包装商,如Smithfield食品、优质标准农场(Premium Standard Farms)、海岸(Seaboard)等。生产和屠宰的合并对于包装商来说可以更好地跟踪把控最后产出的猪肉质量。2003年,约21%被屠宰的猪是由猪肉包装公司养殖的,65.79%是通过包装合同提供,只有13.28%是包装商在交易市场买的。

具体来说,普通生猪屠宰过程第一步是使其休克,一般使用电击或二氧化碳气体,不使用机械,主要为了避免影响肉质。不同于其他牲畜,屠宰后猪皮还会留在生猪酮体上,所以生猪放血之后需要清洁。酮体会先在57到63度的水中静置5分钟,以松弛猪毛和清理表面污泥灰尘,然后被放进使用橡胶刷的除毛机器,最后挂钩上轨,并剔除剩余猪毛。如果是香肠屠宰工厂,鉴于所有肉都会从酮体上刮掉,所以脱毛后生猪需要去皮。清洁脱毛后,猪头会被移除,开膛移除内脏,从骨架中间分成两半,静置放凉24小时后才将其切成肉块。

美国农业部对阉猪和小母猪和成熟母猪有不同的屠宰标准。阉猪和小母猪分为五个屠宰等级,从一号到四号对瘦肉收成率要求递减,分别是大于等于60.4%、57.4%-60.3%、54.4%-57.3%和小于54.4%,对后背脂肪厚度要求则递增,第五类则是剩下的所有生猪。成熟母猪则主要分为三个屠宰等级,主要依据为体型、后背部、腿部肉质情况等。

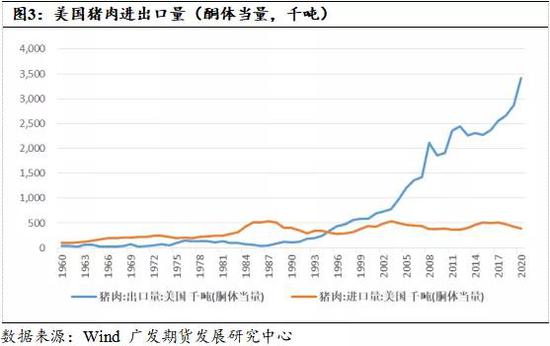

(3)美国猪肉进出口情况

出口市场:

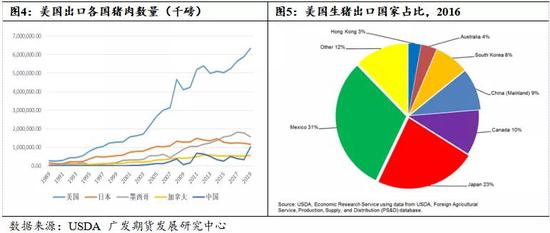

美国进入国际猪肉市场的时间相对较晚,1995年成为猪肉净出口国,2000年后成为主要猪肉出口国,位列全球前五。上世纪80年代中期后,美国大量的小型养殖场被合并或不敌风险退出市场,行业逐渐由大型养殖场主导。这种结构上的改变使得全年加工量更能适应市场的周期性及价格变化,抗风险能力增强,进而有能力提高产量。生产力的提升促使美国猪肉出口在全球份额不断提高,从1990年的2%提升到2016年的21%,2010年起,美国每年平均向国外市场出口超过50亿磅(酮体体重)的鲜猪肉和冻猪肉。

美国商品猪肉的主要出口市场是墨西哥(占美国出口量三分之一),日本,中国(包括香港地区)和加拿大,这四个国家占美国猪肉出口的75%。而国外市场主要竞争来自欧盟,加拿大和巴西。

墨西哥于2015年成为美国出口量最大的外国目的地,其对美国猪肉需求的增加反映了当地收入水平提高和不断扩大的中产阶级。2016年,墨西哥占美国猪肉出口的31%。

日本同时从美国进口新鲜冷藏猪肉和冻猪肉,其国内新鲜猪肉主要便由美国提供。日本冻猪肉主要供应来自欧盟,其次是美国和加拿大。进口新鲜猪肉(高价部位如猪腰肉)一般通过日本零售渠道销售,而冻猪肉块(无骨五花肉和猪肩肉)则作为深加工猪肉产品原料使用。

近些年中国(包括香港地区)成为美国重要的猪肉进口国。自2010年,中国(包括香港地区)一直都是美国第三或第四大猪肉买家。环境政策上的限制、产业发展现状、贸易格局以及疫情影响刺激中国从美国进口更多猪肉。

北美自由贸易协定的合作伙伴加拿大是美国商品猪肉的重要买家。近年来,加拿大得益于与美国猪肉产业靠近,且边境限制很少,同样是美国猪肉的第三或第四大进口国。

进口市场:

随着全球猪肉贸易额放大,而美国进口量下降,美国在全球猪肉进口量中所占的份额也出现下滑,目前占比少于10%。大部分美国进口猪肉来自加拿大和欧盟,而近年来加拿大更是成为美国主要供应商,占比达到80%,而欧盟对于美国的出口则明显下滑。究其原因,一方面加拿大产业的发展和扩张能够提供足够的供给,另一方面,各种因素(如北美自由贸易协议(NAFTA)、运费等等)使得加拿大猪肉到美国的成本更低。但是,由于欧盟是排骨和其它特殊猪肉块的低价供应商,因此仍在美国进口猪肉市场有一定地位。

近年来,美国从加拿大进口越来越多的生猪(仔猪和大猪),主要原因在于加拿大政府取消了一系列补贴,而下降的补贴导致美国对加拿大进口生猪的反补贴税减少,为加拿大猪肉产业扩张创造了很强的动力。而在美国“玉米带”,诸如屠宰能力,粮食供应,以及有利的环境法规等等都为加拿大小猪的到来和育肥提供了条件,因此产生了美国对加拿大饲猪的重要需求,而这个趋势预计还会继续下去。

(4)产业相关政策

联邦政府对生猪产业的管理和对其他农作物有很大不同,相关机构会向农民提供紧急饲料,猪肉收购,疾病管理,干旱援助,和环境保护等等方面的服务。

当养殖企业遭遇财务压力时,美国农业部(USDA)的农业市场服务部(AMS)会通过相关的政府项目去收购猪肉来强化市场价格。

USDA的动植物健康卫生检验局(APHIS)会监督疫病发展,并通过相关的政府项目对疾病进行管控,如伪狂犬病等等各类猪病。

USDA的农业服务局(FSA)会为因干旱,洪水,火灾,冰灾,龙卷风,害虫或其他自然灾害而承担损失的生产者提供帮助。

其他牲畜生产相关的项目包括环境质量激励项目(EQIP),主要向符合条件的农民和农场主提供技术,教育和财务支持,在保证对环境有利和成本可控的前提下,解决他们所面临的土壤,水源和其他相关自然资源问题。

生猪企业数量逐渐减少,但规模越来越大,这种集中度的体现使得环境问题成为公共政策的关注重点。随着动物密度增加,政策上对空气、水质、从业人员健康和垃圾管理的关注也与日俱增。在生猪生产密度最大的地方,人口密度也在上升,这些趋势预示附近居民和生猪养殖场之间对于空气、水污染和其它有关的环境问题上会有越来越多的冲突。

环境保护局(EPA)提供国家有关动物养殖(包括鱼和其它水产)的相关要求。EPA颁布和执行的牲畜污染的相关规定,如畜禽高密度养殖场的操作规定。很多州和地区都有对与畜禽养殖场相关的操作要求,以及对空气污染、垃圾处理和水质方面的规定。

农业政策已逐渐延伸到了贸易领域。农业是世界贸易组织谈判协商的重点之一,除了市场自身力量,卫生和农产品检疫规定,配额和其它政策也会影响畜禽商品的交易。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国